作者:Brooke Lin

年初市场普遍预期2024 年美联储的降息幅度会超过 150 个基点,美联储3月份进行首次降级几乎板上钉钉。就在市场认为通胀基本被控制,美联储即将迎来降息时,风云突变,通胀数据却与市场的期待背道而驰,给了市场当头一棒,核心CPI在1月份上升了0.39%,远高于市场预期的3%,核心服务价格大幅上涨0.7%,这是自2022年9月以来最大的月度增幅,此外核心PPI也上涨了0.5%,而市场预期仅为0.1%。而这些数据也验证了1月份美联储主席鲍威尔的态度,虽然美联储预计今年会降息,但他们要看到更多数据,表明通胀正在回到 2% 的目标中,然后才会进行降息。

通胀反复的数据公布后,市场对联储在2024年放缓步伐的预期明显减弱:市场目前预计6月开始降息,债券交易员不再预期美联储今年降息超过75个基点,美联储和市场终于走到了一起。

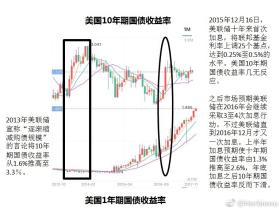

于此同时,10年期长期国债利率也开始快速上升到4.3%的高位,部分分析师认为1月份通胀具有一定的偶然性,比如季节性调整和房租滞后等原因,通胀依然会很快降低,但我认为当前的市场过于乐观,通胀很有可能在反复,长期利率在短期内依然有上升空间,这意味着TLT的价格还未到底,存在下行风险。

通胀风险还未解除

美联储的态度会直接影响长期国债利率,而通胀是决定美联储何时降息的关键,而我认为通胀远没有市场那样乐观。

影响通胀主要有商品和服务类通胀,随着供应链的恢复以及大宗商品价格的回落,目前商品端的通胀已经基本控制住。如果想要完全控制住通胀,服务类通胀是关键,因为服务类消费占美国GDP比例更高,而且更难控制。从下图中可以看出,服务类通胀依然火热,甚至出现了重新抬头的迹象。我认为短期内,服务类通胀并没有市场预期的那样乐观,甚至在2024上半年有重新加速的可能,主要是因为火热的劳动力市场和强劲的经济。

劳动力市场火热

1月份的非农报告发出了一个明确的信号:公司正在不断增加就业机会,劳动力需求旺盛。1 月份非农人数超出远超预期,创造了35.3万个就业岗位,而预期只有18.5万个。这导致1月份失业率维持在3.7%,高于预期的3.8%。而在劳动力需求大幅增加的情况下,劳动力的供给并没有跟上。数据显示劳动力年增长率不到 1%。此外劳动参与率也不容乐观,25岁至54岁黄金年龄群的劳动参与率目前为 83.2%,比新冠疫情前的平均水平高出整整1%,这意味着劳动力参与率可能已达到顶峰,无法通过提高参与率而增加劳动力供给。更糟糕的是,更多的人正在退休,2023第4季度,退休人数创下新纪录,超过250万人,占劳动力的 1.5%。这种供需的不平衡导致工资增速同比重新加速至4.5%,远高于预期的4.1%。

因此,目前美国劳动力市场目前正处于需求增加而供给不足的状况,这就意味着消费者需要花费更多的钱来得到相同的服务,因此服务类通胀未来几个月很难像商品类通胀一样持续下降。

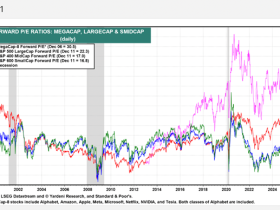

强劲的美国经济

劳动力紧缺导致员工的工资出现了快速增长,从而提升了消费者的购买力,使得美国经济异常强劲。美国2023年经济增速甚至超过了市场最乐观的增长预测。让市场担心的衰退不仅没有发生,而且每个季度的经济增长都超过预测。第四季度GDP数据远高于市场预期,美国经济环比增长3.3%,而预期只增长2%。在经历了第三季度的强劲增长后,库存本应是第四季度的主要拖累因素,但只下降了0.1%,而最终销售额增长了3.2%,这些都表明经济和消费者仍然保持活力。

美国经济为何如此有韧性?我认为有两个关键的因素。首先是拜登政府的财政计划依然非常慷慨,导致上半年商业投资的复苏快于预期。其次,目前美国家庭的银行账户上还有不少积蓄,工资也在增长,而美国家庭的消费观与亚洲不同,家庭更偏向于及时消费,而非储蓄,增加了需求。

美联储的态度

热火的劳动力市场和强劲的经济数据,让美联储并不担心高利率会给经济带来的下行风险,毕竟目前经济火热,失业率处于历史低点,经济增速降低一下问题也不是很大。相反,他们更担心的是通胀死灰复燃,不但之前的努力会前功尽弃,同时还会让美联储的信誉受到损害,自己的职务不报,因此美联储并不急需降息。

1月FOMC会议的记录指出,大多数FOMC参与者认为对于实现联储目标的风险倾向于过早放松,而官员的最近发言都显示出他们都小心谨慎:

- Waller理事呼吁保持耐心,因为经济强劲,美联储没有任何迫切的需要去降息。虽然今年晚些时候才可能会降息,但是将降息延迟几个月不会对经济产生重大影响。

- Harker主席认为,实现FOMC目标的“最大经济风险”来自于“过早降低利率”。

- Bowman理事强调现在“肯定不是降息的时候”。

- Kashkari主席指出他希望“在我们开始降息之前再走远一点”。

- Bostic主席表示他预计FOMC将“在夏天时开始将我们的政策立场回调至更中性的立场”。

通过美联储各个官员的表态,可以看出他们更加倾向于等待模式,观察经济数据的变化。绝大部分官员都认为在下半年可能开始降息,虽然美联储自身的预测通常不准,但我认为这次市场认为的6月份降息依然还是乐观,美联储很有可能在上半年按兵不动,在下半年开始缓慢降息,同时降息的幅度可能也不如市场预测的那样,每次降低25个基点,而是走走停停,一旦通胀出现反复,立即停止降息进行观察,确认通胀在正确的轨道中后,才会谨慎的进行下一次降息。

Tapering利好的落空

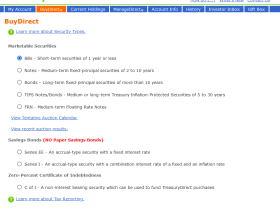

除了美联储鹰派态度对TLT短期内会有负面影响外,美联储其何时开始重新购买国债,也是影响TLT的一个关键因素。

TLT价格本质上受到供需两方面的影响,而美联储在疫情期间为了刺激经济,压低国债利率,购买了约 4.6 万亿美元的债券,高峰达到了9万亿美元的规模,是美债关键的买家。当通胀飙升迫使美联储在2022年3月开始提高利率时,美联储很快就开始缩减其持有的国债,使得每月950亿美元的债券到期后选择不进行续订。而财政部为了维持美国政府的正常运转,每个月依然会选择发行新债券,这意味着美联储持有到期的那部分需要由其他买家接盘,因此大大提高了美债供给,导致债券价格下跌。

根据最新美联储会议纪要, 一些官员正在考虑放松之前的美债减持计划,因此市场认为美联储即将逐步停止缩表,每月正常续买到期的国债,这将减少美债的供给,从而提高价格,已经price in到目前的债券价格中。但最近多位官员给市场泼了冷水。比如最近上任的堪萨斯联储主席Jeff Schmid表示,他支持美联储继续减少资产负债表,而为了保持利率的稳定,他也不急于停止缩表。达拉斯联储主席Logan表示,市场误以为放缓缩表的速度等同于停止缩表,她强调这两个步骤需要被区分开来。因此短期内,美联储依然会继续进行缩表,市场将会逐渐意识到本来已经price in在TLT中的利好,将不会存在。

总结

目前劳动力的紧张将会导致通胀出现反复,再加上经济依然处于火热的状态,这些都很难让美联储冒着通胀死灰复燃的风险而采取鸽派态度,最近表态的官员都明示美联储在下半年进行降息,因此我认为市场对于美联储首次降息的时间以及今年降息的力度依然过于乐观。此外,原本已经price in的tapering停止利好可能也会在接下来的几个月内落空,因此我对于美债利率并不乐观,投资者需要做好短期内股价颠簸的准备。