作者:Joy Liu,分析宏觀經濟,也關心人間疾苦。

從管理百人團隊的影視製片,到通過自学鑽研宏觀經濟,被市值6億美元的私募投資公司聘請,通過分析宏觀經濟、挖掘經濟史和投資市場資料,為投資人提供市場趨勢信息和思維教育相關內容。

在刚刚过去的2023年12月美联储记者会上,现任的主席鲍威尔透露出了非常明显的停止加息的讯号,而从美联储发布的经济预期报告上面也暗示了2024年的降息目标暂定在4.6%。这个发布会一开完市场可真是开了锅了, 股市应声上涨,道琼斯指数也突破了历史新高。

但市场欢呼雀跃的同时,我的脑子也同时蹦出了很多的疑惑,或者说是一些我觉得可以去深度思考的问题,比如说:美联储为什么会降息?那毕竟美联储是个机构,不会一时冲动就做出什么决定,那这次是什么因素促使他们做了这样的决定;还有就是在大家关注货币政策的同时,另外一边是美国4年一度的大选年,那这样的环境下,货币政策的力度到底会有多大?那现在通胀依然还在妥妥的落在3%以上,今年开始降息那通胀怎么办?原本预期中的经济衰退会发生在2024年吗?

那这一期我们就一起来理一理思路,看我们应该怎样面对这个停止降息和大选同时发生的2024年。

对比2018年与2023年的经济数据和美联储的意向

我们可以先来梳理一下12月份美联储的记者会,在这个记者会上面,鲍威尔除了提到现在的基准利率八九不离十是达到了顶点,但是另外一个重要的信息是,美联储会继续缩小自己的资产负债表。

这种油门儿和刹车一起踩情况其实并不是第一次发生,我们可以把时间调会到 2018 年。那时候还是鲍主席的第一个任期的第一年。在 2018 年 12 月,鲍威尔在记者会上面也提到了类似的说辞。不过上次他说的是 2019 年可能还会继续加息 2 次,实际上我们回头再看的时候就会发现,从那个时期开始一直到2022年,美联储就没有再上调过利率。不过也是在这一场记者会上,鲍威尔依然提到了 balance sheet runoff 这个概念,也就是说,不硬性去卖出美联储账面上的国债,只是让已有的国债到期之后,从资产负债表里面销掉。

那也就是说,我们现在所面临的货币政策跟6年前的情况非常相似,就是在不改变基准利率的情况下,逐渐减少货币供应。

而一直到2019年的9月份,美联储才又重新开始扩大自己的资产负债表。

我们能够观察到的是,美联储的货币政策基本上还是 reactive (反应),而不是 proactive (预判),虽然他们希望做到 proactive 吧。就是说很多时候美联储会因为他们看到了一些数据,发现哪里可能要出现问题,然后一小步一小步的再把紧缩的政策放松,或者是把宽松的政策收紧。

比如说我们从现在的这个时间点来看,2018 年年中的时候,股市就已经开始出现下跌的趋势 (Fig.1) 这个趋势一直持续到年底,才开始逐渐开始掉头上涨, 那中间的一个临界点就是 12 月份和 2019 年一月份的时候鲍威尔在记者会上透露出美联储可能会停止加息的意向。

这算是美联储放松政策的第一步。

Fig.1

然后在 2019 年 9 月,美国国债长短期出现了倒挂和流动性危机的时候 (Fig.2),美联储为了盘活债市,也是给参与到美债交易的机构止损,又走出了第二步,也就是停止缩小自己的资产负债表 (Fig. 3),转而开始购入更多的资产。

Fig.2

Fig. 3

那 2018 - 2019 年这个时期其实是在给08年全球金融海啸后,美联储宽松的货币政策开倒车,那我们之所以用这个时期作为对比也是因为这是美联储第一次大幅度利用量化宽松来扩大自己的资产负债表,所以18到19年这个时期的货币政策对我们今天所面临的状况最有参考价值。

换句话说,其实美联储在处理量化宽松和量化紧缩上的经验也是非常有限,满打满算也就是十几年而已。有时候大家会想,美联储是不是在下一盘大棋,其实是没大家想的那么高深莫测,很多咱们想不明白的,美联储也不一定想的多明白,只不过人家西装革履一本正经的开发布会,显得很神秘而已。

那话说回来,我们从上一次美联储收紧货币政策的过程中可以发现,美联储的计划是会分两步走,观察到市场中第一个裂缝之后会先暂停加息,但持续缩表,观察市场的反应;然后再在市场出现下一个裂缝的时候暂停缩表。

但这里面我们需要注意的就是,现在这个时间点到底是出现了什么样的裂缝会让美联储放出可能会暂停加息的意愿呢?

那我们就从失业率,通胀数据,和债务这三个方面去看一下,让美联储认为可以暂停加息的原因。

失业率

首先我们可以看一下失业率,上一期我们详细讲过了失业率和就业岗位的数据收集方式和可靠性,这部分我们就不再重复了,想对就业数据统计方式进行更深一步了解的朋友们欢迎去看那期。

那我们这一期想要详细讲的就是现在的事业率和就业人口的布局跟2018年的时候会不会有哪些相似之处,让官方觉得这是个很中性的数据,也就是鲍威尔常常说的 neutral point.

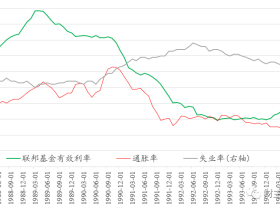

从2015年年底美联储开始加息的时候,失业率是5% (Fig 4.),到了 2018 年12月的时候,失业率是 3.9% (Fig. 5),跟我们现在的失业率水平差不多,现在是 3.7%。 看了上一期视频的朋友应该会提出来,那我们是不是要看一下拥有多个职位的人占总体的就业人口的比例呢?

Fig.4

Fig. 5

如果你是这么想的那我可太欣慰了。给你贴一朵小红花。

2015 年 12 月,拥有两份职业的人占就业人口人数有5.2 % (Fig. 6),到了 2018 年的时候,这个比例大概是 5.1% (Fig. 7),基本上可以说是没有变化的。现在这个数据的情况呢是2020年3月,拥有两份职业的人占就业人口人数有 4.6 % (Fig. 7),到了2023年8月份,也就是美联储开始停止加息的时候,这个数据是 5% (Fig. 8),到了 12 月份这个数据上涨到了 5.3 %, 还是那句话,大家对这个数据里面的猫腻感兴趣的去看上一期视频,这里就不赘述了。

Fig. 6

Fig. 7

Fig. 8

那我们数据看到这里,我觉得是时候应该给比较有思想深度的朋友们聊一个听起来格局大一些的东西,这个东西叫做 natural unemployment rate, 那翻译过就是 自然失业率。这个理论是由经济学家 Milton Friedman 和 Edmund Phelps 在上世纪60年代提出的,这两位也都因为他们在经济学界的贡献分别在1976年和2006年获得了诺贝尔奖。

那这个自然失业率的理论大概的意思就是说,一个经济体在任何一种趋势里,都不可避免的会出现失业的现象。我知道这听起来像是一句有道理的废话。那我们当然不会只是停留在这个层面,我们要去了解的是为什么会出现自然失业率,这个自然失业率应该怎样去估算。

有时候我们会进入一个思维误区,就是一个经济体里面如果说失业率是 5%,那就意味这 5% 的人是没有收入的,但其实大多数人没有去提的是,这 5% 的人口是流动的,并不是固定的,打个比方,就是说今年3月份失业率是 5 % ,9月份还是5%,那这两个月份的 5% 这部分人口很可能就不是同一批人了,也就是说原本3月份有工作的人,可能在9月份的时候就没有工作了,而3月份没有工作的人,在9月份的时候可能已经找到工作了。

那由于替换工作而产生的暂时的失业群体,这部分人的处境就叫做 frictional unemployment 摩擦性失业。那相对男性来讲,女性,青年群体和兼职员工都更容易落到这个摩擦性失业的范畴里。另外还有一个让摩擦性失业的这部分人口数量有增长趋势的原因就是失业保险制度的确立。失业保险缓解了失业带来的经济负担,这个从个人情绪和社会稳定的层面是一个积极作用,但也同时抵消了一部分失业人群去找工作的积极性。

另外一种失业的状况叫做 structural unemployment 结构性失业,这部分群体出现的原因有两种,一种是由于社会发展过程中某一个产业发生了萎缩,在这些行业里工作的员工就逐渐会陷入失业;另外一种就是由于科技的发展,一些低技能的工作被机器替代,因此产生了某一类工作岗位的供给低于需求的情况,那么就会产生失业的情况。

那摩擦性失业加上结构失业人口的总和,就是自然失业人口。

那出现自然失业率的原因除了从人口的流动的角度上去思考,另外一个角度就是工资水平。

工资水平跟雇主和雇员的议价能力有关,在比较宽松的就业情况下,雇员的议价能力就会比较弱,工资也会比较低,那反之在比较紧的就业环境下,雇主的议价能力就会比较弱,工资也会比较高。

那一个经济体想要能够活跃起来,就必然会出现失业的现象,所谓的 full employment 全面就业,也就是美联储的主要目标之一,是要平衡劳动力市场的松紧,太松的时候缩紧一些,太紧的时候放松一些,最终达到一个相对较低的自然失业率,而这个full employment 经常会让大家错误的认为是 zero unemployment 零失业,这个错误我自己以前也犯过。

那如果参考自然失业率的话,美国国会 2022 年 7 月的一篇关于文章里面提到,美国的自然失业率大约是在 4.4% 左右 (Fig. 9)。从失业率的角度去思考美联储停止加息的做法的话,我们有理由推断出,美联储考虑到货币政策对市场影响的滞后性,现在停止加息后,希望让失业率对着 4.4% 的方向上升,但应该是不希望超过这个数字。

Fig. 9

那我们从失业率的角度观察了美联储的思路以后,另外一个大家会比较关注的就是通胀数据。

通胀数据

那我们分别来看一下 CPI (consumer price index) 消费者物价指数,PCE (personal consumption expenditure price index ) 个人消费支出物价指数,还有 PPI (producer price index) 生产物价指数。

之所以挑这三个指标是因为,CPI 是我们最常讨论的,是衡量消费者从自己的腰包里到底是多掏钱了还是少掏钱了的这么一个变化指标,跟我们生活的相关性就不用说了。

那 PCE呢,如果关注美联储记者会的朋友们应该知道,鲍主席经常提到这个PCE,这个也是美联储最看重的通胀指标之一。那它跟 CPI 类似,但不同,我们很快会拿 PCE 跟 CPI 做一个对比。

那 PPI 呢离我们的生活感觉稍微远一点,这个反映的是生产过程中的材料价格变化,不过由于一个商品从生产到传递到消费者手里,这是需要一定时间的,所以我们可以通过 PPI 感受到未来物价的变化。

那 CPI 和 PCE 同样都是通胀指标,CPI 的衡量角度是从城市消费者的角度,那pce虽然也是从消费者的角度,但是这个消费者的范围更广,比较偏远一些的区域也算进去,另外消费者可能没有直接接触到,但也紧密相关的价格也包含在了pce里面,比如说公司买给员工的保险,这种开销虽然没有直接来自终端的缴费者,但也是间接的一种开销,因为这部分可定是能被公司算到雇佣员工的成本里面了。

CPI 在过去的两年的增速逐渐降低,从 9% 掉到了现在的接近 3% (Fig. 10, Fig 11),虽然说从大概去年 2023 年 6 月开始到现在,CPI 一直在大概 3% - 3.7% 的这个区间浮动,这让我们觉得可能物价上涨的幅度可能比较顽固,这个时候停止加息可能很难达到 2% 的长期目标。

Fig. 10

Fig. 11

但如果我们从 PCE 来看的话,从2021年4月份,PCE 的增速就已经开始下跌了 (Fig. 12)。那到了 2022 年 3 月,这个下降的幅度也相对比较稳定 (Fig. 13)。

Fig. 12

Fig. 13

不过这些我们看到的都是已经过去的数据,那我们不能认定在近期内发生的事情会继续持续下去,也就是说我们也要警惕 recency bias,近期偏差。

我相信美联储肯定也不会仅仅因为 CPI 和 PCE 在过去两年的走势去决定停止加息。

那能够让我们从供应链的角度上去判断在短期的未来是否会发生物价上涨的数据就是PPI,生产物价指数。

从 2022 年 6 月份开始,PPI 的增速开始下跌,也就是说,在供应链上的材料的价格上涨幅度在不断的减弱 (Fig. 14)。到了2023 年 3 月份的时候,已经进入了 0% 以下,也就是负增长 (Fig. 15)。虽然说现在这个负增长的幅度已经没有 2023 年 6 月份的时候的 -9.4% 那么大,但也依然还是处在负增长阶段。

Fig. 14

Fig. 15

那供应链里面的材料价格最终落到消费者头上的时候大概也是需要几个月甚至一年的,所以结合逐渐下降的 CPI,PCE和已经持续负增长了 10 个月的 PPI,我相信这也是在物价方面美联储觉得可以暂停加息,甚至考虑降息的原因之一。

失业问题和物价这两个角度都讨论完了以后,我们就下一个要站的角度就是债务角度。

债务坏账率

之前的影片里面我们也讨论过关于债务的问题,我们观察过无抵押的贷款,有抵押的贷款,还有贷款拖欠率的变化。那这一次我要聊的是另外一个很少有人谈到的数据,就是charge-off rate 坏账率。这个数据代表的无法归还的贷款占房贷总量的比例。

很多人可能会第一反应想到 delinquency rate 就是拖欠率。那这个坏账率和拖欠率最大的区别就是坏账是彻底没有归还的可能的这部分帐,而拖欠率只是暂时没有归还,但是还没有到彻底不还的程度。

那就像开零售商店或者饭店,店主肯定会在自己的成本里面设置一部分是偷窃或者逃单的损失一样。做放贷业务的银行也预期会有贷款无法归还的这种情况。

那我们首先来看一下信用卡的坏账率情况:我们可以看到目前信用卡的坏账率在 3.49% (Fig. 16) 跟 2019 年第三季度持平,可以说还算是说的过去,不过如果我们来看一下坏账率上涨的增速的话,目前我们这个时期的增长速度是达到了上一次金融危机顶峰 2009 年第二季度的水平,跟去年同期相比,坏账率的增速达到了 80%。(Fig. 17)

Fig. 16

Fig. 17

银行的贷款方面,坏账率超过了疫情前 2019 年第三季度的 2.35% (Fig. 18),是有记录以来的中等偏高的水平,但增速已经全面超过了上一次金融危机时期顶峰的 71.16% (Fig. 19),现在的增速是 82.57% (Fig. 20)。

Fig. 18

Fig. 19

Fig. 20

那我们再来看一下企业贷款的坏账率,现在呢是在 0.4% (Fig. 21),处于历史较低的水平,但是按照增速来看的话就已经接近增速最快的水平了,达到了150 %。

Fig. 21

经济软着陆…了吗?

那前几天我在直播的时候也提到了,经济衰退不发生的可能性还是不大的,所有的数据现在看起来都是朝着衰退的方向发展的,现在我们就像是坐在一辆开向经济衰退的大巴车上的乘客。我们看到路上的路标就能知道我们现在离目的地越来越近,但是我们也很难说,具体哪时哪刻可以到达。

美联储的政策制定者呢就像是拿着地图的司机,他知道现在这个趋势是往哪走的,但是过程中的可能会出现绕路,或者碰见一些磕磕绊绊的事情推迟到达目的地的时间。

不过既然现在美联储已经放出消息说利率基本上已经是到顶,而且预计也要开始降息的话,我们就可以根据我们以上说的这些市场信息来思考美联储真的降息的时候,会发生点什么?

那首先我们知道美联储是像人为制造一个所谓的软着陆,但正在看影片的你,和正在录影片的我,都知道,人类不管是作为一个群体也好还是作为一个体也好,我们最擅长的做我们认为正确的错误选择,想要人为的去控制一个经济体的走势是几乎不可能完成的任务,因为作为操盘者所面对的是在经济体里所有的机构里面的所有的人根据情绪和认知所以做出的选择,那跟这个无限多的市场的可能性相对应的就是无限小的操盘者在正确的时间可以以正确的耻度去拯救市场。

所以如果说有人期待我这期影片做出的所有判断一定都是对的,那大概率也是出现了幻觉。

不过尽管如此,我们还是可以对其中的一些可能性做出猜测。

劳动力市场的变化

从就业的角度上来看的话,我们可以看到 55 岁以上的人参与到劳动力市场的比例在疫情之后一直没有太大的变化 (Fig. 22) ,那这部分人群普遍是有资产的人群,他们有更多的资金和资产的积累,在过去几年里资产价格快速上涨之后,更降低了这部分人重新回到劳动力市场的意愿。这点我相信并不难理解。

Fig. 22

不过 25 – 54 岁这部分人群的劳动力参与率升高的非常明显,已经跟疫情前的持平,有大概 83% (Fig. 23)。跟这个数据搭配起来看的话,我们看到了快速降低的辞职率。还记得疫情之后,有一阵子特别流行辞掉工作去炒币,或者辞去工作去创业之类的风潮吗,那阵子 YouTube 上我相信大家没少看到有博主讲类似的话题。在这之后又出现了 quiet quitting 这种工作状态,就是不辞职但是上班时间摆烂。

Fig. 23

那这些就都反映到了辞职率这个数据上。不过我们现在可以看到的是,辞职率从 2022 年以来持续下滑,从 3% 下降到了现在的 2.2% (Fig. 23),而且对应着现在新开放岗位的增速越来越低,各大公司层出不穷的开始出现大量裁员的消息。我相信就业市场对于 25 - 54 岁这部分相对来讲资产量并不那么稳定的人群来说,会是比较辛苦的一年。

Fig.24

有些朋友可能说了,那在降息之后,难道这些公司不会因为利率下降而重新招人吗?我个人觉得这种可能性有,但并不大。

用亚马逊举个例子,2020 年和 2021 年,亚马逊的员工总数翻了整整一倍 (Fig. 24),从大约 80 万员工增加到了 160 万员工,然后从2022年开始逐渐裁员下降到目前的150万员工。那我们现在回看 2020,2021 和 2022 年,这三年是经济严重过热的三年,除非我们在经历一次利率降到 0%,外加上可以说是管够的财政补助。任何一个公司都不会再做出大幅扩展自己在工资方面的支出,要知道当年在 2020 年到 2021 年,美国政府出台的PPP Loan 里面的条款有一个是:如果企业能够证明这部分贷款是用于支付工资的话,这部分贷款是可以一笔勾销不用还的。

Fig. 25

社会消费心态的转变 - YOLO

那说到这里我们就得说一下现在人的很多消费习惯。那出生在上世纪中期的人普遍的思维方式是存钱,买房,买车,老老实实还贷款。用我们现在的思维看起来,这种思维会显得非常保守,甚至是老套。但是这文化也确实让从那个时期走过来的人在资金方面的抗压能力会比较强。

而现在我们所处的这个时期,整个文化气氛更推崇活在当下,用比较时髦的方式去形容就是一种 YOLO 心态,意思就是 you only live once。 那这种心态下人们对于消费的欲望就要比几十年前要强烈得多。毕竟信用卡和电子支付方式普及到生活中也就是这一二十年的事情。

那如果老一辈的心态是那种像 Warren Buffet 持有一只股票好几十年的风格,我们现在这个时期的文化的代表性行为就是一个月内炒币暴富然后拿这些钱去买穿不同款式衣服的大马猴NFT。

那我相信对货币系统稍微有些了解的观众们应该都知道,美元最大的制造者并不是美联储而是银行,因为银行放出的每一笔贷款,哪怕是信用卡贷款,都是在给经济体里面注入新的货币。

这也能解释为什么我们可以看到信用卡的拖欠率,坏账率都出现了非常快的增长。这确实有社会心理学方面的因素。可是这种因素确实不利于降低物价和资产价格。

不过说到银行可以凭空造钱这件事情,我们可以回到货币系统里面去看这样一个很重要的数据,就是 reverse repo,隔夜逆回购。

大家注意,这个部分稍微复杂一点,可以暂停五秒钟调整一下脑子。

隔夜逆回购中隐藏的流动性危机

从 2023 年 5 月份开始隔夜逆回购的总量开始逐渐减少 (Fig. 26),我们知道隔夜逆回购是金融机构通过隔夜借贷的方式把自己的现金借给美联储,然后从美联储那边拿到相应的债务资产做抵押,隔夜期满之后美联储退还现金给银行,银行返还债务资产给美联储。

这个过程中呢,银行会收到一个利息。那这可以说是在量化紧缩的大环境之下给银行短期的注入一点资金,给银行一个赚小钱的途径,缓解紧缩的货币政策给银行带来的压力;另外也是在需要资产来契合各种银行账目规则的情况下,有一个随时都可以去获取资产的途径。

Fig. 26

我们都知道,银行现在手里是不缺储备金的。但是随着这个隔夜逆回购的量逐渐减少,就更难以从美联储的帐上获得资产,去迎合短期的需求。这个时候如果银行间的借贷利率没有及时下降,于此同时,又有多家银行都出现这种难以获得资产的情况,那市场上获得资产的成本快速升高,引起市场的流动性危机。

美国大选年的经济展望

那刚刚我们提到了就业,社会心理,和货币系统,还有一个就是2024年我们难以绕开的大事件,就是美国大选。

我一直坚持的一个观点就是从2020年开始的这一轮大幅的经济动荡如果么有财政政策深度的加入到其中的话,我们不会面临足足两年之久的过热的经济,也不会有9%的通货膨胀。

哪怕是货币政策把利率下调到接近于 0% ,或者是对放贷的杠杆率 SLR(supplementary leverage ratio)进行的临时调整。都只能期待安抚经济的作用,并不会让大家有像喝了假酒一样上头的对经济形势上涨的信心。

给大家对市场信心打鸡血的是两波直接发到纳税人头上的支票,是对企业进行可低利率而且可以有条件免除的 PPP Loan,是推迟交付按揭贷款的 forbearance,是延迟交付的房租,是延迟交付的学生贷款,是一次又一次延期的失业保障金。

这些都是导致经济过热的兴奋剂。

拜登老师接手美国以后又向海外提供军事援助的资金,对内的通过 Inflation Reduction Act 《通胀缩减法案》,都是在疫情接近尾声的时期再通过提高赤字的方式向美国经济里面注入更多的货币量。

而在目前还是民主党当政的 2024 年,我相信美国政府的开销依然不会出现缩减的趋势,这也是为什么,如果不出现任何黑天鹅事件的情况之下,我并不会期待美国的通货膨胀水平会在今年之内大幅的下降,整体经济稳中向好的可能性比较高,但我也同样坚持,从调研的数据来看,美国经济进入衰退是不可避免的,只是不知道会是哪个事件会最终突然引发衰退而已。

不过我也可能是错的,谁能保证自己画的大饼一定是圆的呢,我不能,美联储肯定也不能。

那以上就是这一期节目的所有内容。不过先别走,我来稍微预告一下。未来这个频道会多添加一种节目形式,我即将会邀请一些你们可能熟悉的面孔,谈一谈他们对于经济的看法。也会邀请一些平时不常露面,保持低调的行业内部人士,从他们那边挖一些他们对自己所处领域的分析。

大家敬请期待。

作者:Joy Liu,版权归作者所有,视频版请关注作者Youtube。