今天首先需要综合简述今年1月7日的文章,这是如松对这个社会最独到的贡献,是现代所有经济学教科书中都没有的内容,文章的标题是(如松:超级黄金,超级银铜,超级石油)。至少我个人认为,这篇文章对今年和未来很多年的投资活动具有最重要的意义,有助于我们理解这个世界和所有的经济与投资活动,甚至可以让我们上一个台阶。

原油价格到底是由什么因素决定的?

大家一定认为是由原油的供需关系决定的,这是当代经济学教科书教给我们的内容。终归在全球化时代,包括几乎所有物资在内的生产要素都可以在全球自由流动,手中有了纸币几乎就可以买到一切,原油的供需关系最终就能决定价格。这些论述都是正确的,但却是非常不全面的。

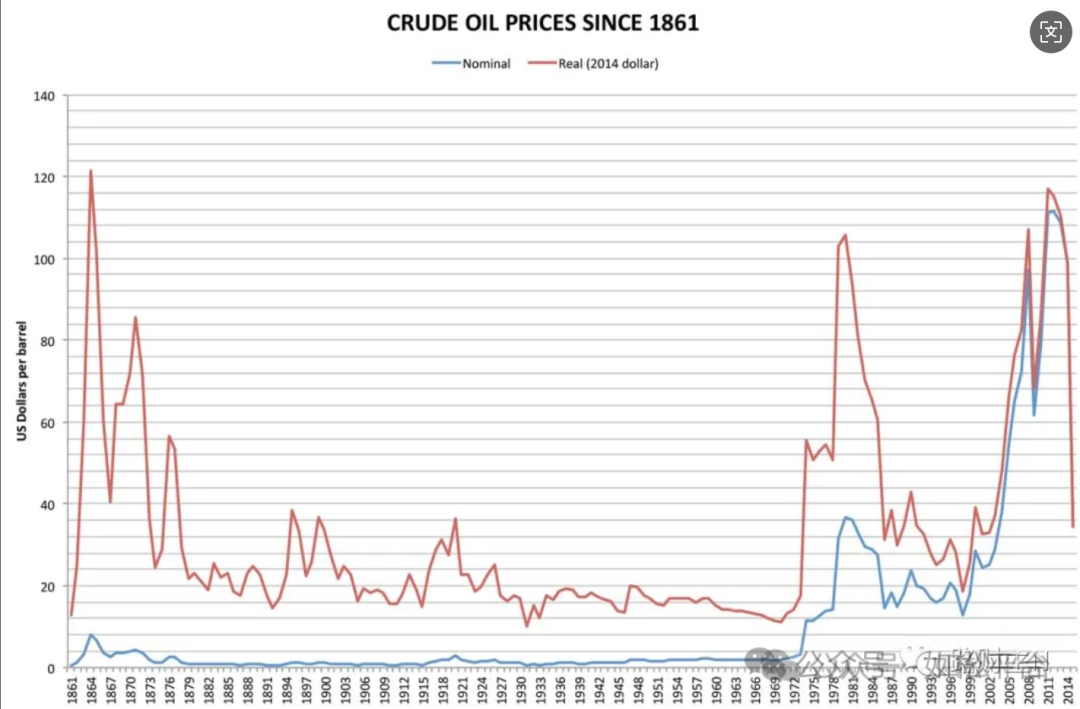

现代原油开采活动是从19世纪中期开始的,下图是原油自19世纪中期之后的历史价格走势图,蓝色线的价格代表的是月度原油现货均价,基准是当时的美元。而红色线代表的价格含义则有根本性的不同,是统一用2014年的美元进行通胀调整之后的价格。

虽然短期油价受到很多因素的影响,比如战争,比如开采初期的物以稀为贵,比如当时的供需关系,等等,但从长期来说,影响油价最大的因素却是美元贬值,这是1971年年8月以前红色线大幅高于蓝色线告诉我们的事实。在1971年以前,美元与黄金保持固定的兑换关系,美元就等于黄金,所以油价异常稳定。但1971年之后的美元已经与黄金脱离了兑换关系,2014年的美元与1971年8月以前的美元已经不可同日而语,结果就造成了红线大幅高于蓝线。

或者说,美元贬值才是油价变化的最主要原因,这是一个无可辩驳的结论。

马斯克说了这样一句话,大意是说,人类的终极货币是能源币。我不赞同这个说法,但却理解也认可马斯克独到的思维方式。

宇宙和人类社会是由什么组成的?是能量。是什么在维持人类社会的生存与不断发展?也是能量,这一点毫无疑议,所有的生产要素归根结底都是能量的不同表述方式,这其中不仅包括生产资料价格,也包括人力价格和金融要素价格,所有的要素价格的背后代表的都是一定数量的能量或能源。

也就是说,是能源供给支撑着人类社会的所有生产要素和总供给,能源价格就决定了人类社会总供给的价格,这是一个结论。

黄金是货币,是一般等价物,是衡量纸币价值的最直观表现方式,对于这一点应该没人有疑议。当美元表示的金价上升之时,意味着美元相对黄金贬值。

黄金是衡量美元价值的标尺之一,但衡量美元价值还有另外一个标尺,它就是社会总供给价格。当社会总供给价格上涨时,通胀上行而美元贬值,当社会总供给价格下跌时,就出现了通缩,美元升值。而能源是决定社会总供给价格的核心要素,油价又能代表能源价格,所以,油价就成为衡量美元价值的又一个标尺。

这就让金价与油价有机地联系在了一起。

总结起来就是说,金价上升意味着美元在加速贬值,也就意味着美元相对总供给价格在加速贬值,最终就意味着美元对原油贬值。所以在1971年8月布雷顿森林体系解体之前,美元就等于黄金,此时的美元油价就等于用黄金表示的油价,让油价异常稳定。当布雷顿森林体系解体之后,油价与金价总是展现出很严格的正相关关系,源于两者都受到美元贬值所驱动。最为明显的是,上世纪七十年代黄金与原油都走出了大牛市,八十年代初至九十年代末,黄金与原油都走出大熊市,本世纪前十年,黄金与原油又都走出大牛市,2011年至2022年金价呈现的是震荡的大格局,而油价也不断震荡,等等。

因此,金油比就成了一个异常重要的比值,这一比值的异动成为观察市场时最重要的信号。

在一轮大的商品周期到来之后,黄金、原油、金属的启动时间点是不同的,有前有后不可一概而论。但一般来说,一旦金油比高于25之后,很可能就意味着油价即将启动,当金油比来到16以下之时,往往意味着金价即将启动。比如,1998年底金油比来到25.23,原油立即启动了牛市;还比如,2022年7月金油比来到近年来的低点15.54,仅仅两个月之后的9月,伦敦金价就从每盎司1614.67美元开始启动本轮牛市,并一直持续到今天。这些历史重要节点的数据值得我们严密关注并仔细思考。

将上述基础性理论与当时所处的具体情况结合在一起,就可以有效地判断黄金、原油、金属等商品的趋势和启动时点。掌握了这些内容虽然未必能让所有人实现利益最大化,源于这还与个人的性格、知识丰度紧密相关,但至少可以让我们在投资活动中摆脱盲目,甚至可以立于不败之地。

然后我们陈述现在所处的一个历史上极为特殊的时期。

本个周期与以往的周期是截然不同的,源于过去的周期中,国际环境大致是平稳的,经历了历史上难得的全球化时期,这让金油比的表现比较平稳,但现在这个周期中却有两大核心现象:

第一,在全球化时期,美元是世界储备货币,美元的价值实际是受全球经济所支撑的,但现在是全球化解体的时期,全球产业链遭到持续的破坏,美元开始退出世界储备货币地位,众多经济体已经开始去美元化,这会导致美元加速贬值,对金价有利。

去全球化将导致经济低迷,显然对油价不利。

第二,从2022年开始美国政府负债率上升到120%以上的高位,美国国债收益率上升到高位并酝酿上行趋势,美债已经从无风险债券转变成风险债券,这意味着美元发行过程中失去了保证金,这会引发美元贬值进程的加速,作为全球普世货币的金银成为资金避险的目标。

而高政府债务问题显然会影响经济和家庭,不利于油价。

由于在这个特定的周期中黄金的地位急剧上升而原油受到经济低迷的拖累,因此黄金从2022年9月就首先启动涨势,让现在的金油比来到超过80的高位,见下图。

但黄金和石油所代表的能源价格(总供给价格)是美元价值的两大标尺是不变的,无论短期因素如何变化,金价与油价最终无法脱离金油比这一特定的“地球引力”。在金油比呈现短期的高位钝化之后、美联储加息处于尾声之时(参考如松:新篇章,感恩所有的朋友),投资原油就属于这个周期中不败的投资,而且我判断原油牛市就从这个季度开始。

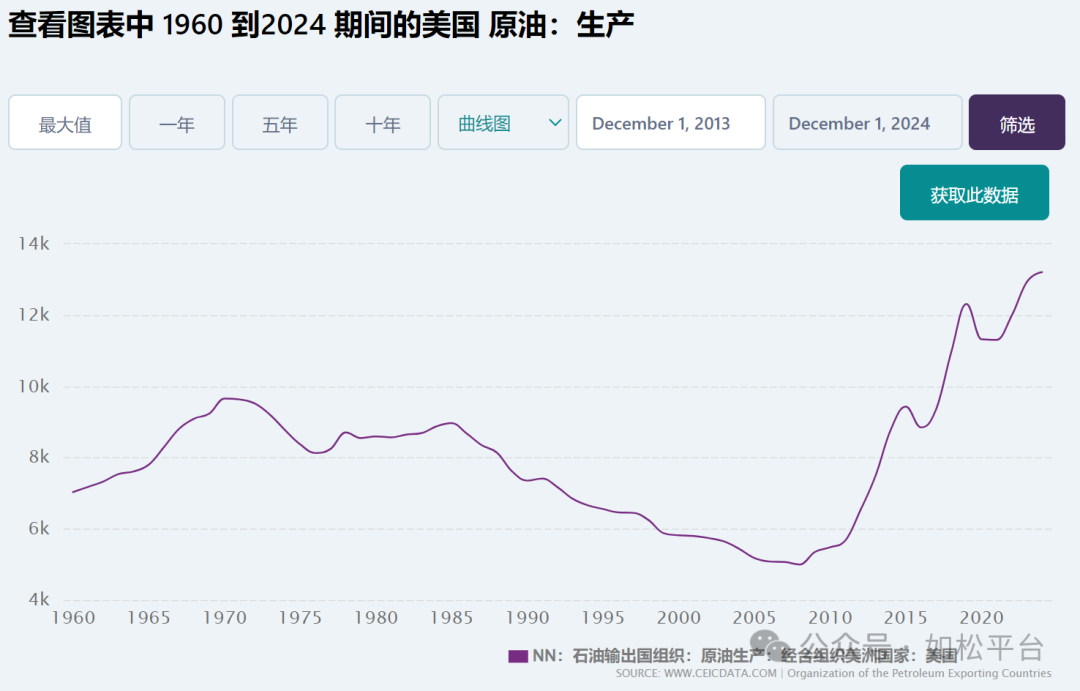

另外再说说原油的供需关系,这是很多朋友十分执迷的话题,下图是美国原油产量走势图。

2014年之后油价异常低迷,最根本的原因就是美国页岩油产量的快速增长,这一点是毫无疑议的。我们在过去这些年屡屡见到这样的现象,一旦欧佩克减产托举油价,美国的页岩油就会适时增产将减产效果消解于无形之中,页岩油承担的是油价“调节器”的角色,就像钟表一样及时发挥作用。

但现在,页岩油产量的继续增长已经来到了瓶颈,这显然与地质因素有关,当低成本的富油区基本都被钻探之后,要想继续增产的难度就会提高,而且成本会快速上升。现在页岩油的成本已经来到每桶65美元左右,而且随着美元贬值以及地质条件变差让这个数字继续上升。同时,页岩油还在受到环保因素的制约,这会进一步推升生产成本,前面已经谈论过相关话题。

根据EIA的最新报告,美国原油产量将在2025年达到1360万桶/日的历史高位,2026年几乎停止增长,2027年可能回落至1330万桶/日。这基本就是一个新行业的发展曲线。根据巴克莱的预判,未来五年美国原油供给将“基本持平或小幅波动”,再也无法承担全球石油供给“调节器”的角色。

前面已经多次说过,过去十多年油价的长期低迷对全球油气行业的伤害是巨大的,油气勘探投资长期徘徊在很低的位置,以至于近年来基本未发现有影响力的新油田。但老旧油井的服役年限基本都已经在十几年或几十年以上,减产是随时都会发生的。

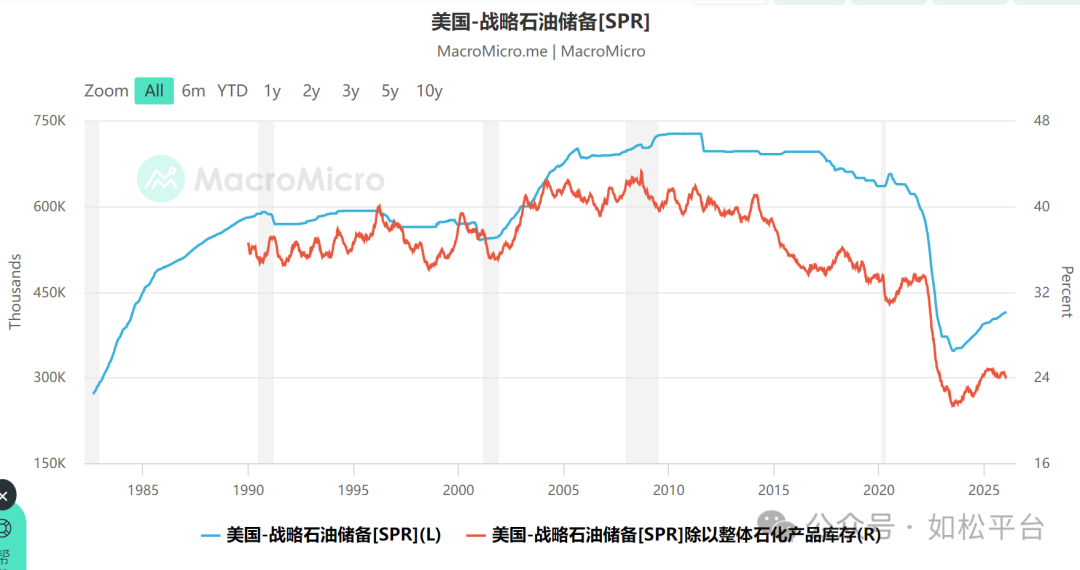

全球原油需求还在不断增长,这有具体数据可以佐证,而AI行业的大发展是能源需求增长的新动力。过去十多年油气勘探投资低迷带来的后果开始显现,老旧油田的减产自然会发生,现在150万桶左右的短期过剩非常容易消化,比如,当上述原油大格局开始显现后果之时很多国家都会迅速增加原油储备,这其中尤其是美国和东大最为迫切,在拜登执政时期美国已经将原油储备数量抛售至八十年代以来的最低水平,见下图,这些补库存的行动足以让少量的短期过剩迅速耗尽。从最近两年美国原油储备变化上也可以看到这样的迹象,美国在持续但缓慢地补库存。

未来的油价首先受到金油比处于超过位置的推动,实际是受到美元加速贬值所驱动;同时还受到原油供给更加刚性所驱动,决定未来一些年的原油市场将是令人鼓舞的周期,如果考虑到全球化解体时期地缘政治加速动荡,再考虑到现在的金油比处于超高位置,这种行情很有可能是波澜壮阔的。

评论