文:凭栏欲言

国债收益率涨、人民币汇率涨、股市涨。一种似曾相识的感觉!

汇率涨、息差高、资本收益强,这不正是“里根大循环”吗?

01

里根大循环

上世纪六七十年代,美国开始深陷贸易赤字问题,美元有极大的贬值压力。为了分担美元的压力,沃尔克还曾参与设计了SDR(特别提款权),试图以SDR作为世界货币分担美元的压力,但最终无果。

1971年,美元与黄金脱钩。

1980年代,时任美国总统里根一边试图减税,另一边却又在进行大投资(大量投资星球大战计划),显然,这两个目标是不可能在一个平衡的预算框架内实现的。

但时任美联储主席沃尔克的抗通胀政策意外实现了里根的计划,当时美元短期利率一度达到20%,极大的刺激了海外美元的回流。

美国贸易赤字输出的美元,以资本投机方式回流。这个过程被索罗斯称为“里根大循环”。

这使得美国政府可以发行国债卖给海外资金,同时实现减税和加大投资两个目标。

贸易赤字问题在驱动美元弱势,资本投机流入却又驱动美元强势。这个过程中,手持美元资产的外国人喜出望外,对美出口商也喜不自禁。

奇怪的是,美国企业面对高汇率导致的出口压力却也无动于衷,他们甚至不愿意将企业迁移至海外。有一部分的原因是,此段时期美国经济增速良好,美国企业收益不错,美国股市的良好收益显然也可以有效的缓解实体出口不佳所承受的压力。另一部分原因是,美国股市融资较易有利于高科技突破,美国企业寄望于高科技保持产品的竞争力。

“里根大循环”形成了两组不可持续的关系:

1) 投机资本流入,驱动美元指数上涨,进而驱动了美国股市上涨,股市表现和汇率升值趋势又加速刺激资本流入,一种自动放大机制形成。

2) 投机资本流入导致利息和本金负担快速积累,其累积到一定程度,“里根大循环”将从相反方向发生影响。但只要高利率还能吸引国外资金,问题就仍在潜伏期。

1985年,美国经济增速下降,但美元指数仍然在上涨。经济增速下降和美元指数上涨造成的出口困难让美国企业如梦初醒,焦急的转向海外生产基地,强美元成为美国的难题。

1985年9月22日,美国、日本、联邦德国、法国以及英国的财政部长和中央银行行长(简称G5)在纽约广场饭店举行会议,达成“广场协议”。五国政府联合干预外汇市场,诱导美元对主要货币的汇率有秩序地贬值。

02

启动中国版“里根大循环“?

对比美国1980年背景和中国2020年背景:

1)2014年开始,中国经常项(银行代客涉外收付款口径)开始由顺转逆,至今已累计逆差近1万亿美元,这与美国1980年代逆差结构相似。

2)中国一边加大减税力度,一边加大投资力度,两个目标不可能在一个平衡的预算框架内实现,这也与1980年美国背景相似。中国政府需要加大发债来同时实现两个目标。政府加大发债有两条路径,第一,央行不增加流动性,政府发债无疑将挤压实体融资;第二,如果不想增加实体融资难度,那么就只能央行大肆释放流动性,大肆释放流动性又将冲击汇率,刺激资金外流。无论如何实现都是一个痛苦的选择。

或许还有一个办法,正如80年代的美元一般,央行可以收紧货币,通过吸引海外热钱流入,进而形成一种自动放大机制,打造一个中国版的“里根大循环”,流入的热钱可以解决中国政府的财政赤字问题。

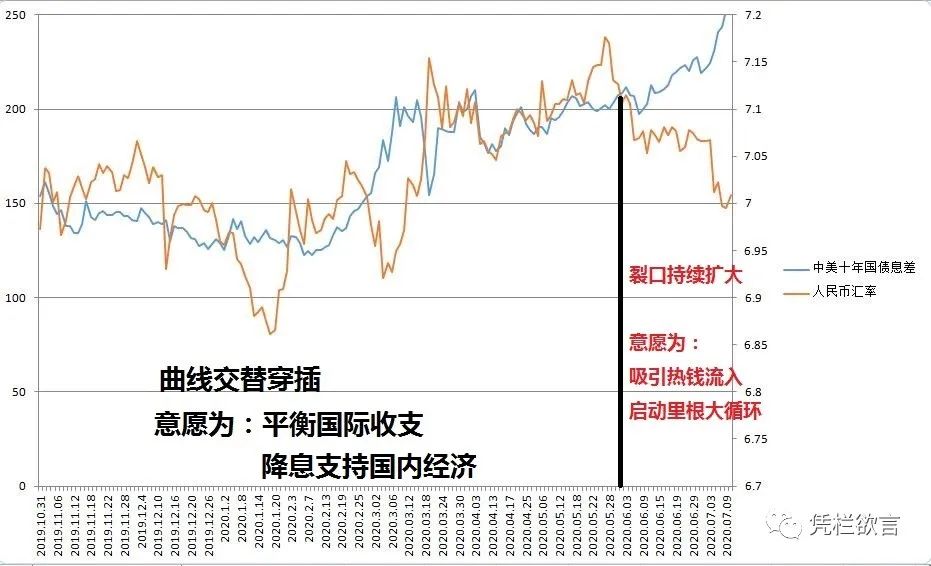

自动放大机制的形成源于汇率趋势、利差和资本收益,三者之间循环相互加强所致。就启动里根大循环来说,需要高息差和汇率升值同时存在,而中国在2014-2020年之间,虽然多次拉升汇率,但目的似乎仅为了平衡降息压力,似乎并没有启动里根大循环的迹象。

1)2014-2015年8月,启动股市资本收益,但人民币汇率略贬值。

2)2015.8-2016.12月,启动房市资本收益,但人民币汇率从6.18快速贬值至6.98。

3)2016.12-2018.4月,人民币汇率上涨,但美元加息人民币未跟进,导致息差缩窄。

4)2018.4-2020.5月末,人民币汇率下跌至7.1964。

5)2020.6月开始,人民币汇率上涨、中美息差走阔,人民币股市涨,三种趋势同时存在,似有启动里根大循环迹象。

2014年之后,息差、资本收益和汇率走势,三者一直没有形成相互加强趋势,导致自动放大机制并未彻底形成。

但自2020年6月开始,三者似有迹象开始形成相互加强趋势,这意味着中国似乎有启动里根大循环之意。

目前,中国十年国债收益率逼近3.2%,创疫情之后新高;但美国十年国债收益率自疫情之后约下降了130基点。

中美息差大幅扩大,当前中国已具有吸引海外热钱流入的能力。

03

中国能否顺利启动里根大循环?

有几个问题形成约束:

1) 科技突破问题。“里根大循环”时期,美国企业不外迁的一大原因是寄望科技突破,资本泛滥有利于科技突破,但却并不是科技突破的唯一原因,基础科学、人文环境和激励机制才是科技突破的根本。如果科技不突破,汇率太强将刺激企业外迁。

2) 出口问题。1985年,美国的经济下滑和出口困难共同影响,最终让强美元成为一个难题,最终广场协议美元贬值。而2020年,中国经济已经处于下滑状态,强人民币将导致出口愈发困难,强人民币也将成为一个难题。

3) 汇率问题。汇率是一种相对强弱关系,如果人民币汇率较强,那么美元就会相对较弱,美国就会面临输入性通胀问题。

4) 大宗商品问题。7.13日,与通胀关系紧密的期铜价格持续飙涨,铜连续今日飙涨超5%。原油连续反弹。

5) 货币主导权问题。美元是世界货币,其他国家货币政策运行注定要至于美元的货币框架之下。任何国家货币如果想打败美元地位,都需要先以宪法来保障货币的承诺可信,再平稳运行足够长的历史(美元200年)来建立声誉,最后还要拥有可与美国对抗的武力。

6) 通胀问题。美元弱势、大宗商品上涨,都会导致美国通胀上升,美元货币框架盯住通胀(2%),通胀上升或刺激美元加息。在美元主导的货币政策框架下,美元加息将刺激美元回流,对中国启动“里根大循环“形成压制。

7) 中国外债问题。投机资本流入导致利息和本金负担快速积累,其累积到一定程度,“大循环“将从相反方向发生影响。中国外债累计速度迅速增长,外债已超过2万亿。

由上面这些因素来看,想要顺利启动里根大循环几不可能。

一张神图送给大家。

当前市场:解读1)“凶兆”已现;解读2)还有一“波”