姜还是老的辣。

一周之前,巴菲特发表了一年一度的致股东信,他旗下的公司伯克希尔-哈撒韦也公布了2019年的财报。2019年伯克希尔每股账面价值的增幅是11.0%,相比之下,标普500指数的增幅高达31.5%,跑输20.5个百分点——

这是巴菲特55年投资生涯中,年化收益与标普500收益差距最大的一年。

但以暴跌后的标普指数来计算,伯克希尔公司只是跑输标普7个百分点,如果美股继续下挫,这个差距还可能进一步缩小。

经过过去3天的暴跌,很多人在问我,该如何看空美股?

——因为,大家知道,从2018年底到现在,我整体上一直在看空美股,有人还给我总结了我关于投资的四大观点:

A股总是要涨的;

美股总是要跌的;

港股总是低估的;

黄金总是要涨的。

(嘿嘿,这个总结当然是错误的!这一周,从周一到周五,我就很明确地让大家持续看空黄金)

3个月前,我还发表了一篇文章,说3个月之内,美股必然面临一场暴跌!“美股可能大跌,但做空却这么坑爹!”

——嗯,截至上周,刚好过去3个半月时间,这美股,简直是刻意与我作对啊!

上周暴跌之后,标普收盘点位是2950点,而我建议做空时的标普点位是3050点。

2020年1月8日,我还写了一篇文章,说企业次贷才是美股上涨中最黑的乌云,并且断言美联储主席鲍威尔所谓“2019年是加息周期中的降息”的说法,根本就是放屁!

——嗯,这次美股暴跌跟企业次级贷款没有任何关系,而是受到疫情蔓延全球的影响。我这乌鸦嘴才是最黑最黑的!

不过,从短期内来说,我现在非常不建议大家做空美股,甚至,我反过来会建议,大家可以考虑在极短期的时间内,博标普指数的反弹。

为啥呢?

这次咱不整那么复杂的东西。

美国是全球第一大经济体,咱们是全球第二大经济体,同样是遭受新冠疫情影响,我们看看受到新冠疫情影响最严重的中国股市的反应,做一个简单类比。

下面的两幅图,分别是中国沪深300指数和美国标普指数,在过去3个月的表现。

对比之下,你有没有发现,沪深300指数,在新冠疫情即将蔓延全国的情况下,整体上调整了大约12%之后,就开始急速反弹。

——现在,虽然多经历了几天,但标普指数总共也是急速调整了12%左右,在周五的盘中,已经从底部有反弹的迹象。所以嘛,纯粹从类比上来说,标普很可能也面临反弹需求。

横向对比说完了,我们再来对比标普自己的纵向历史。

莫尼塔研究梳理了美股上百年来在5个交易日内跌幅超过10%的排名,结果发现,除1987年的股灾之外,美股历史上5日最大跌幅也不到15%;除1929年大萧条、2008年国际金融危机这两次影响特别深远的事件外,标普500指数在下跌后都出现了比较迅速的反弹——一周后的平均涨幅为5.96%、两周后的平均涨幅为4.05%、一个月后的平均涨幅为5.66%、三个月后的平均涨幅为12.50%、六个月后的平均涨幅为11.67%、一年后的平均涨幅为18.86%。

据说,因为疫情在欧美发酵,有人监测到过去一周做空美股的驱动卖单达到了多单的40倍,正是这种极端的做空动能,让美股在一周时间内暴跌10%——但美股一旦翻转,也将是动能巨大,因为——这些空单平仓的时候,需要买入大量的股票。

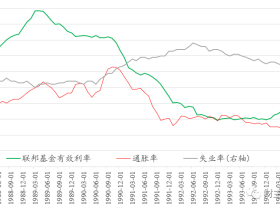

观察美国股市涨跌,其实有一个特别有价值的指标——高收益债券的信用风险利差。

高收益债券,一般就是市场上较低信用评级公司所发行的债券,也就是我在“企业次贷,美股头顶最黑最黑的乌云!”一文中提到的“企业次贷”,因为发行这些债券的企业,具有较高信用风险,所以债券收益比一般的投资级债券要高。

当经济环境良好,这些企业没啥问题,现金流足以支付本息,违约风险低,其收益率就会降低。但是,如果说经济出现麻烦,这些企业将最先感受到市场的冲击,其现金流受到影响,违约风险会大增,由此导致市场要求的收益率也急剧增加,所以“高收益债券收益率-减去十年期国债收益率”的信用风险利差,就成为了美国股市冷暖的判断指标。

过去的10多年间,这个指标与美股涨跌的关系对应极好:

利差增加,股市下跌;

利差减小,股市上涨。

下面的图,就是5年来信用风险利差与美国标普500指数点位的对应关系。

观察这个信用风险利差可以发现,自2016年9月份以来,高收益债券的信用风险利差一直都在12%以内,而每次这个利差扩大、甚至向上接近12%这个线,美国就会经历一轮或深或浅的调整。

最典型的是2018年12月、2019年8月、2019年10月——现在,伴随着美股的下跌,信用风险利差再次急剧抬升,再一次接近12%的位置。

接下来,要判断美股在近期会不会大跌,其实,可以转化为判断高收益债券的信用利差到底会不会超过12%的问题。

我的答案是——

短期内不会。

其实,原因我已经在“企业次贷,美股头顶最黑最黑的乌云!”一文中谈过,美国的这一轮上涨,为什么能持续这么久,核心是有美联储的春药加持——这就是华尔街俗称的“美联储看跌期权”。

所谓美联储看跌期权,意思就是说,一旦美股大幅度下跌,那么美联储要么通过降息,要么通过注入流动性(如2019年9-10月份的下跌就被美联储注水给解决),甚至通过QE直接给市场注入资金,这将确保美股短期内不会深度下跌。

就在2月26日,美国大型投资管理公司骏利亨德森的全球债券主管就发表报告称,本周的市场抛售主要是由投资者对供应链中断、利润下降,以及疫情蔓延导致经济增长放缓的预期推动的,他认为美联储最终将不得不通过降息,来应对疫情的影响。

——没错,降息就是应对高收益债券信用利差风险很有效的手段,因为降息,将意味着债券市场整体的收益率下降,这将有效缓解人们对于高收益债券信用风险的担忧。实际上,著名的联储观察(FedWatch)已经预期美联储将在3月份的议息会议上进行一次降息……

就在本周五,美联储主席鲍威尔也发表讲话,他声称美联储正在评估疫情对美国经济的影响,如果有必要,美联储承诺扮演合适的角色——显然,这已经明白得不能再明白了。

鲍威尔表态之后,现在美联储3月份降息的概率变成了100%!

这个时候,如果你还要坚持去做空美股,那我也不知道说啥好了。

当然,如果看跌美股的话,可能会有更多的指标,比方说席勒市盈率、股票总市值/GDP、非科技企业盈利下滑、长短债收益率倒挂等。但,即便有了以上这些理由,我也认为,这都不是我们可以和能印刷美元的美联储对抗的理由。

如果你选择的是长期投资,更不必担心新冠疫情对美股的影响——我曾经写过文章,从10年、20年以上的期限来看,美股是长期收益最好的大类资产。

实际上,关于新冠疫情,前两天巴菲特接受CSBN的采访时就说了,“这是件可怕的事,但我认为不应影响你在股市的操作。”

至于由美联储操纵的美国利率,巴菲特也表示说,芒格和自己无法预测未来利率走势。但,如果在未来几十年内都接近于当前的利率,并且公司税率也保持在现有低位附近的话,几乎可以肯定,随着时间推移,股票的表现将远好于长期的固定利率债务工具。

“对于那些不使用借款且能够控制自己情绪的人来说,股票将是更好的长期选择。”

巴菲特在遗嘱中,也特别指示遗产的投资方法:“我给信托人的投资指示再简单不过,拿出10%资产买短期政府债券,剩余的90%全部投资到低手续费的标普500指数。”