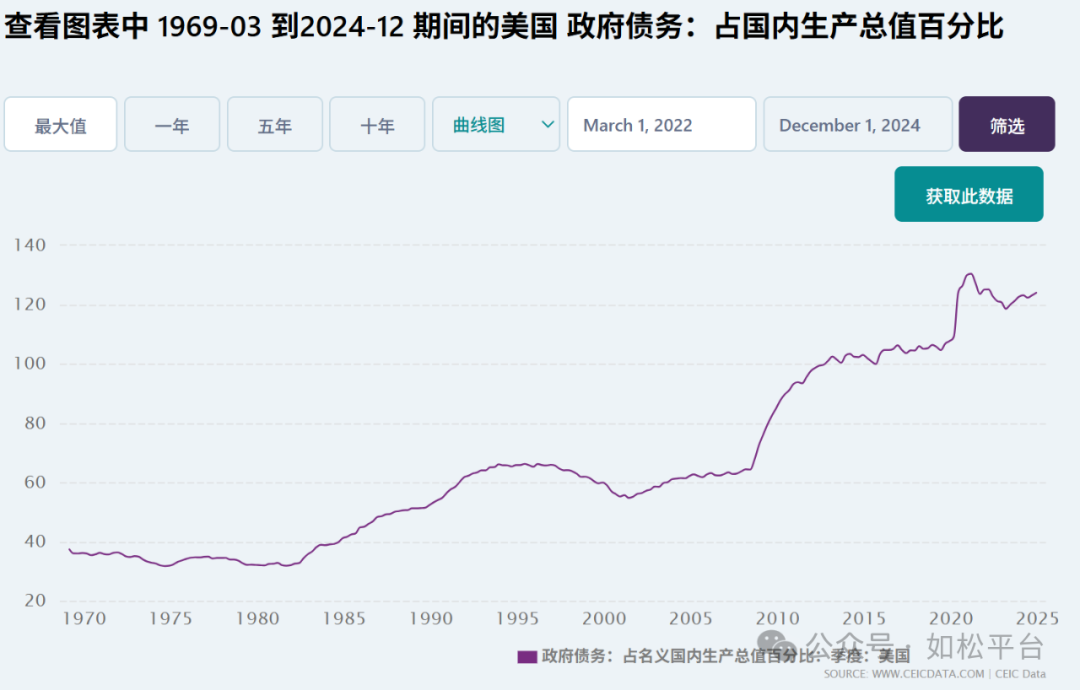

在全球化的时代,随着美国的产业不断外流、贸易逆差不断扩大,这就压制了美国政府的财政收入增速,但帝国内外的财政开支却还在不断扩大,这就导致美国政府的财政赤字开始形成并放大,让政府负债率持续攀升,这一趋势从互联网泡沫破裂到次贷危机再到疫情危机呈现的是愈演愈烈的态势,推动政府负债率来到了目前123%的高水平上,这个指标不仅远远超过了传统经济学认定的政府负债率安全线60%,还越过了警戒线80%,更踏过了100%的红线。

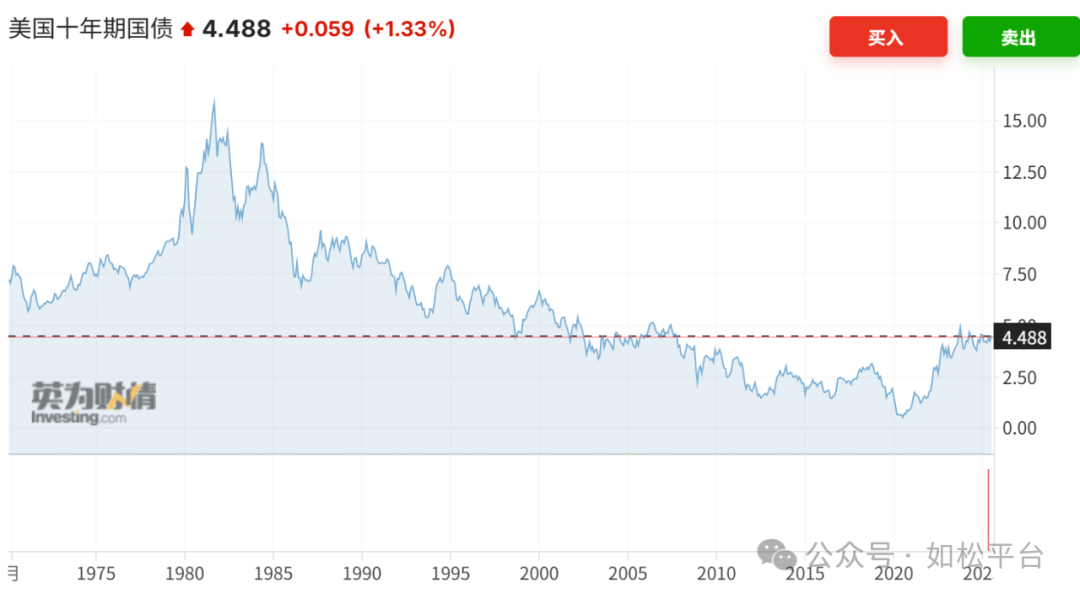

从2021年下半年开始,随着通胀飙升带来了美债收益率飙升。

下面的两张图分别是美国政府负债率和美国十年期国债收益率历史走势图,两者目前同时来到了相对高位。

当高政府负债率与高国债收益率配合在一起之时,政府的债务成本就会飙升,这会推动财政赤字和政府负债率被动上升,就会形成死亡螺旋,终点就是债务危机并导致国家破产和主权纸币破产,这就是美国、日本等部分欧美国家现在要面对的问题。

面对这样的前景,推动产业回归是最还根本的应对之策,也是特朗普关税战的来源。

现在我们要解决这个问题,美国的产业为什么在接近半个世纪中会持续外流?

即便不考虑人文因素、基础设施等因素,美国的生产要素成本过高显然是核心原因,这其中美元的高估值是关键要素之一。美元的高估值有助于消费的增长,但却会带来生产的高成本,消费持续增长与生产的高成本就导致产业不断外迁和贸易逆差的不断扩大。形成美元高估的根源与美元的国际储备地位有关,还与美国的货币政策有关,终归只有维持高估值才能维持美国的高消费等生活方式,这是政府的执政目标,可如此以来,美元的高估值就形成一个堰塞湖,随着堰塞湖不断高涨,就推动了产业的不断外迁和贸易逆差的不断扩大。

特朗普的关税战就是要解决产业外流的问题,回收产业。

实施高关税之后,就会对商品进口形成阻击,为本土产业发展打开空间;而高关税推升供给价格的过程本质就是美元购买力下降的过程,这就是美元贬值的过程,这是解决美元高估值的方式之一,所以就看到特朗普上任之后美元指数开始大幅下跌,这可以提升本土产业的竞争力,如果再加上高关税可以为美国政府带来大笔的关税收入以缓解政府债务压力,特朗普的高关税政策几乎就是应对美国目前债务困局的“理想”路径。

面对产业空心化带来的债务问题,真的有理想的应对方案吗?如果真有理想的解决方案,当初的西班牙帝国和大英帝国就不必遭遇国家破产。

通过高关税推动产业回归,就必然要面对副作用-国债收益率上升带来的问题。

一直到上周以前,无论特朗普还是白宫经济顾问委员会,都在声称关税并不会推升进口商品价格,如果是对某一两个国家发动关税战,或者关税税率很低,比如5%以下,确实有可能不会明显推升物价,终归现在是供给过剩的时代。

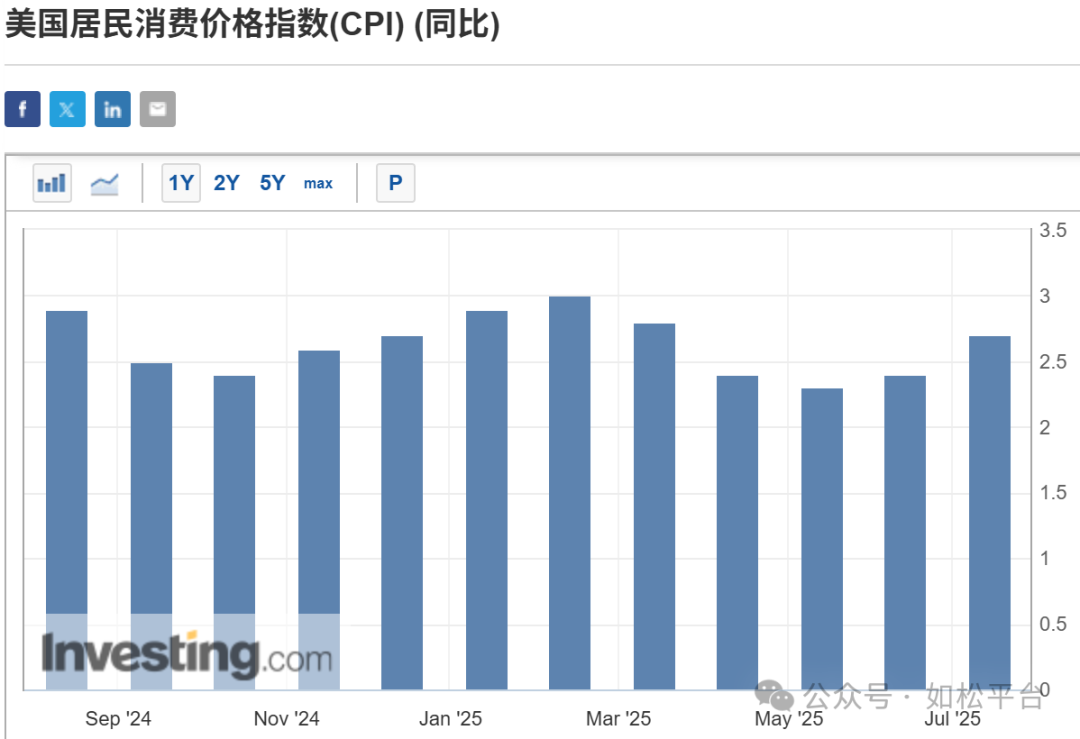

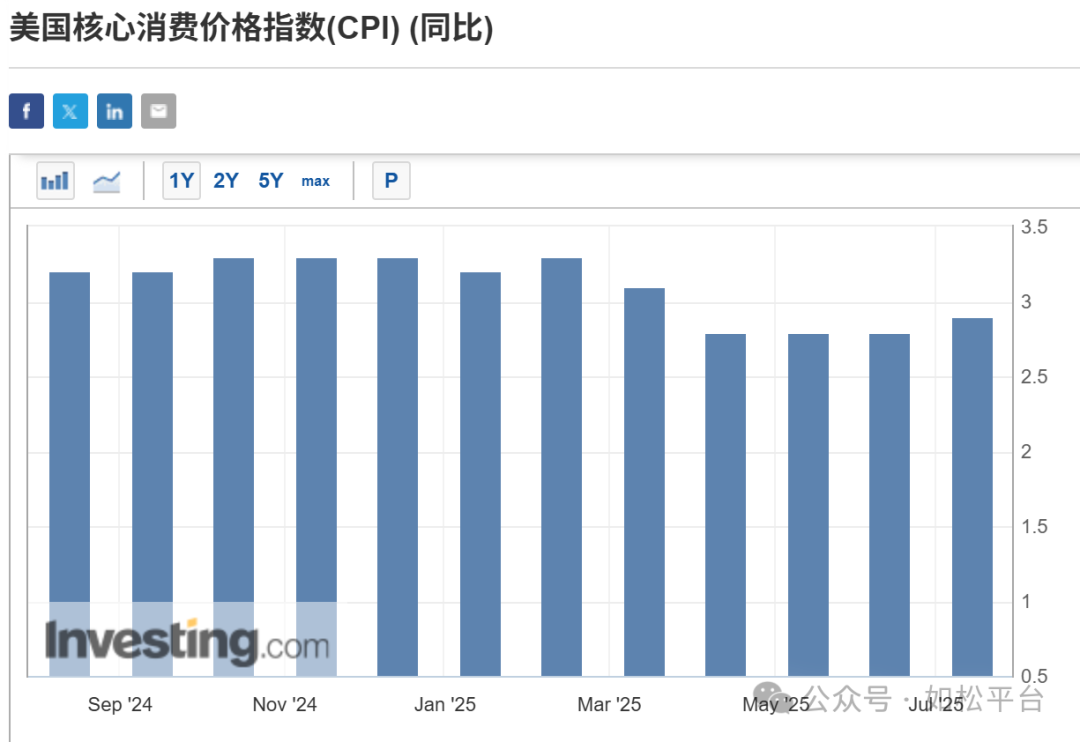

但本次特朗普对所有国家征收的互惠关税幅度是10%,在此之上还要对每个国家征收额外关税,同时,上半年美元指数暴跌了10%以上,这意味着非美货币整体升值了10%以上,非美国家的出口商和美国进口商不可能消化得了由此带来的超过20%的巨额损失,这会导致他们的经营难以为继甚至破产,最终的压力就会向终端转移,刺激美国的物价上涨,这只是早几天晚几天的事情。

根据周二刚刚公布的数据,关税对物价的刺激作用很可能已经显现了出来,参见下面的两张图,五、六两个月的CPI出现了连续上涨,6月份的核心CPI也开始上涨,这些都是可以理解的。

虽然央行可以通过货币政策牵制短债收益率,但显然无法牵制中长债收益率。无论通胀上升之时央行是否加息,通胀上涨之时就会推动中长债收益率的上升,最终就会导致政府债务成本的上涨。目前,通胀上行已经导致日本的长债收益率处于失控的态势,而美国的长债收益率也在跃跃欲试准备向上突破。

下面的两张图分别是日本十年期和三十年期国债收益率走势图,本质上已经失控了。

下面的两张图分别是美国十年期和三十年期国债收益率走势图,正跃跃欲试准备向上突破。

考虑到国债的基数过大,美国国债已经接近37万亿美元,国债收益率均值每上升1%,就会让政府的财政赤字放大3700亿美元,关税收入显然并不足以弥补收益率上升带来的赤字扩大,何况特朗普政府还在推动减税法案,这会导致赤字的继续放大。

特朗普的关税战是解决产业外迁的手段,也是解决债务问题工具,但最终却会推升通胀导致债务危机深入;反过来,债务危机爆发导致货币加速贬值,就可以压降生产要素价格进而提升产业竞争力,又有助于解决产业外迁问题,甚至可以推动产业回归。这世界本来就是这么怪,因为正、反总是相伴相生的。

债务,是今天美日等很多国家迈不过去的坎,债务危机爆发的过程就是国家破产主权纸币破产,而各国纸币的价值支撑的是各国的财富水平,支撑着富豪的身家,所以就看到马斯克为何如此剧烈地反对大而美法案,因为它会导致赤字扩大导致债务危机深入。

国家和主权货币破产,将是全球化解体这个时代的主题,源于全球化解体意味着债务魔鬼已经走出了大门。

然后让我们将上述话题引申,不是引向更加深奥,而是引向常识。

让我们回想一下,在大约2011-12年前,大国存在债务问题吗?

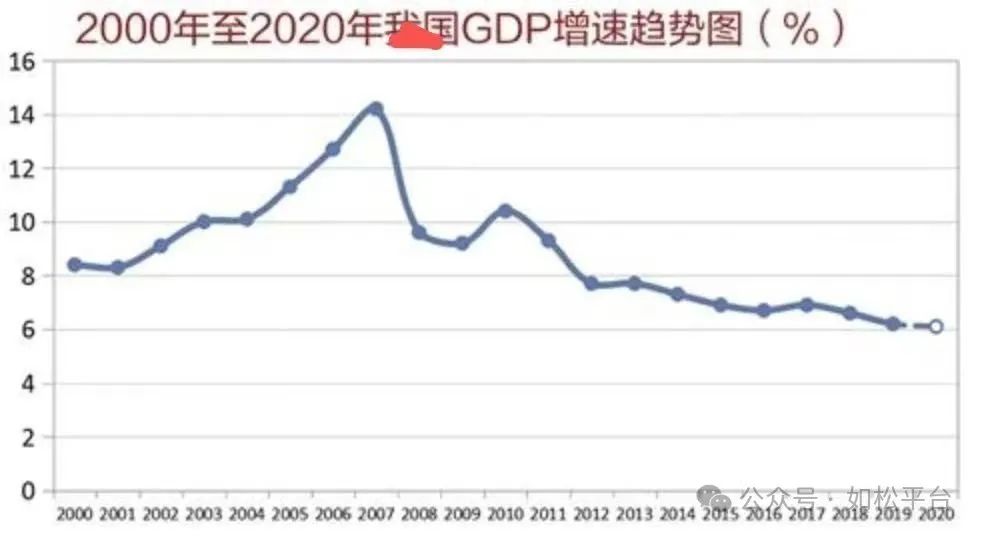

不存在,那是资本投资收益率、即经济增速很高的时期,见下图,在经济活动中拥有很高的投入产出比,此时,由于单位投入的产出很高,债务不仅不是负担,反而是会生蛋的金鸡,这是银行的金融资源十分紧缺的时期,谁能在银行贷到款就等于抱走了金鸡,此时,即不存在债务危机,也不存在过度负债。

相反,到了大约14-15年之后,银行开始变成落汤鸡,逐渐需要推销贷款,根源在于随着资本投资收益率下降、投入产出比下降之后,经济增速开始下滑,对贷款的需求增速开始下降。实体经济活动中的资本投资收益率下降之后,对资本的吸引力下降,存量资本就转而逐利资产价格,然后就是2015年之后历时6年的最后晚餐,资产价格泡沫开始形成,而泡沫形成的同时又会进一步推升企业尤其是家庭的债务率。经济增速下降意味着收入增速下降,而债务率却加速上升,这就形成了过度负债,再然后就到了家庭债务问题发作和资产价格泡沫破裂。上述路径是清晰的。

经济全球化的发展过程是全球统一大市场形成、扩大的过程,按照最传统的经济规律,这是全球经济效率的上升期,除了极个别的另类经济体之外(比如津巴布韦),这是没有主权债务危机的时代。可到了全球化解体的时期,就是统一大市场被割裂的时期,是全球经济效率下降的时期,就是高债务率国家主权债务危机形成并不断发作的时期。家庭过度负债带来的债务危机和资产价格泡沫破裂会导致家庭破产,主权债务危机当然会导致高债务率国家的破产和主权纸币破产。

经济增速下降以及资本投资收益率下降的曲线,就是形成家庭债务问题、资产价格泡沫的形成与破裂和主权债务危机的共同起点。

而特朗普发动关税战是全球化被撕裂的根本性标志,会导致全球化加速解体和经济效率的快速下降,虽然这是最终化解美国自身因产业空心化导致的债务危机的手段,但也会同时引发高债务率国家的国家破产和主权纸币破产。

评论