既然不准许出现金融危机,那么即便央行实行偏紧的货币政策,就能去杠杆吗?

在不准许出现金融危机的情形下,市场的选择就不应该是去杠杆,而应该是趁机加杠杆。

央行实行稳健或稳健中性的货币政策,是为了去杠杆考虑,也是为了汇率考虑,这显然是中国经济的大局所在。

一、投资市场的一个有趣现象

今天投资市场出现了一个有趣的现象。

这个有趣的现象是基于一个坚实的基础,那就是管理层不准许出现金融危机。

学者们在不同的场合,都在解读央行今年实行稳健或稳健中性货币政策的目的,大多认为是为了给经济生活去杠杆,或许这也是央行的真实目的,终归债务问题是当今中国经济的核心问题。

这就带来一个悖论,既然不准许出现金融危机,那么即便央行实行偏紧的货币政策,就能去杠杆吗?

2月28日,国家领导人主持召开中央财经领导小组第十五次会议时强调:建立促进房地产市场平稳健康发展长效机制,要充分考虑到房地产市场特点,紧紧把握“房子是用来住的、不是用来炒的”的定位,深入研究短期和长期相结合的长效机制和基础性制度安排。

为了落实这个精神,金融系统还是很努力的。最典型的特征就是从5月开始,房贷利率出现了跳涨。本轮的房贷收紧,从去年9月开始,然而首套房房贷平均利率却一直不温不火,虽然在上涨,但幅度很小。今年4月全国首套房的平均利率是4.52%,环比上月上升了0.67%,同比去年4月的4.49%,也仅仅上升了0.67%,是典型的“蜗牛式上涨”。但5月间,“北上广深”等一线城市纷纷上调首套房房贷利率,并逐步蔓延至二三线城市,5月全国首套房贷平均利率跳涨到4.73%,到7月,更进一步上涨到4.99%。背后的动力自然来自央行,央行自今年初上调了政策利率之后,央行的货币政策持续偏紧,这种情形一直持续到6月。

可是,市场并不认可央行的政策可以带来去杠杆的效果,因为在不准许出现金融危机的情形下,市场的选择就不应该是去杠杆,而应该是趁机加杠杆。因为只要央行不准许出现杠杆大规模断裂,以往的价格趋势就不会改变(最多造成一些波动),就可以继续逐利。

所以,房地产依旧处于比较热的状态。

按海通证卷的研报,算上住房公积金贷款,居民部门负债去年增加了7.1万亿,今年上半年增加了4万亿,同比多增近7000亿。今年以来,虽然居民中长期贷款增速从年初的30%略降到26%,但增速仍在高位。与此同时,居民短期贷款增速也在大幅回升,今年前7个月,居民新增消费性短期贷款1.06万亿,累计同比多增7137亿。长短期贷款的高增长说明居民依旧在踊跃加杠杆。

这也可以从房地产销售额中得到说明,截至今年7月,住宅商品房销售额累计同比达到16%,特别是在去年底今年初政府出台了一系列关于房地产的调控政策之后,这一数据尤其可贵,也说明居民依然在踊跃加杠杆,成为央行的对手盘。

央行执行偏紧的货币政策,有利于汇率稳定,按正常情形来说,有利于抑制资本外流。2017年中国的对外贸易一直都是顺差状态,比如六七月的贸易顺差分别是168亿美元和278亿美元(外管局数据)。但外汇占款今年以来持续减少、银行结售汇逆差等,说明走路的还是在走路。这也是央行的对手盘。

中国企业杠杆率比较高,其中最突出的是国企,管理层也对这一现象给予了高度的警惕。但今年以来,由于基本商品价格在一系列政策的推动下不断上升,主要居于经济产业链上游的国企到底有多大的去杠杆动力?这是很值得怀疑的。即便用行政手段强制关停一些落后产能,这会体现出该行业杠杆率的下滑,但这些关闭企业的债务依旧是存在的,只不过进行了债务的分类调整。如果生产产品为主的企业选择增加杠杆,实际也成了央行的对手盘。

这就形成一个结果,央行希望降杠杆,但私人部门或一些商品生产企业在选择成为央行的对手盘。

第一个回合,代表私人部门的蓝方胜!

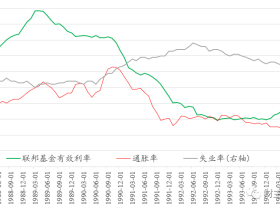

从下面的银行间拆借利率图形上可以明显地看出相关轨迹。

今年年初以来,央行持续执行稳健的货币政策,让银行间拆借利率不断上升,一年期银行间拆借利率在去年12月30日是3.3728%,到6月20日,已经上升到4.44%,其它各个时间段的拆借利率走势也基本一样,央行去杠杆的决心看起来很足。

二、央行降杠杆后市场机会在哪里?

然而,持续的紧缩政策未能改变房地产市场的多头心态,相反,股市和债市却遭到冲击。

今年初至五六月间,股市持续低迷,如果股市继续低迷下去,企业融资就会出现困难,这会让股市无法完成既定的职能,无法为经济输血。

债市价格在经历去年四季度的大幅下跌之后,在今年上半年继续下跌,直接影响了融资行为。据中央结算公司发布的2017年债券市场半年度分析报告显示:2017年上半年债券价格指数延续去年四季度的趋势持续下行,并于2017年5月23日降至最低点96.8828,较年初下降3.28%,其后指数小幅回调,6月末达到97.8413,同比下降4.25%。到2017年6月30日,10年期国债收益率为3.5683%,较年初上涨58.46BP。债券收益率上升导致融资渠道受阻,2017年上半年,全市场共发行各类债券7.87万亿元,同比锐减4.08万亿元。更严重的是,债券收益率的上升、融资渠道受阻,使得一些地方债务压力加大,个别企业出现了债务危机,尤其是山东的一些地方企业。而一些在内地和香港的上市公司,股价不断出现闪崩,内在的缘由基本都是资金链问题。

这种情况下,从6月初开始,央行只能向市场大笔投放资金,这标志着红方的退却。6月上旬和中旬,央行即通过各种方式向市场投放了5400亿元,缓解了市场的资金紧张状况,代表着在这场互为对手盘的博弈中蓝方得胜。

央行态度的转变让市场利率下行,这在上图中表现得异常明显,银行间市场的拆借利率从6月中旬开始回落。

央行本次在降杠杆道路上的退却,个人认为会引来更多的对手盘。

- 其一,房地产的对手盘会越来越坚定。

- 其二,债券市场融资功能的恢复,在商品价格不断火热的情形下,相关企业更会想方设法地加杠杆,增加了自己的对手盘。

- 其三,股市也开始显现出对手盘,从6月开始,沪深300指数的上涨就是多头开始进场。

央行实行稳健或稳健中性的货币政策,是为了去杠杆考虑,也是为了汇率考虑,这显然是中国经济的大局所在。央行的退却,毫无疑问会让私人部门和部分企业部门的杠杆率继续提高,现在中国企业的杠杆率已经很高(有报道说是全球主要经济体中最高),私人杠杆率已经处于很高位置(到7月,海通证券的数据为53%)的情况下,如果继续加杠杆,爆发金融危机的风险就是继续加大,也就背离了中央要求避免发生金融危机的大政方针。

所以,从8月开始,央行再次开始了逐渐收缩的脚步,体现在银行间市场拆借利率上就是利率的稳步上升。

然而,本次央行如果要达到目的,将更加困难,不仅需要的时间更长,收缩的力度很可能会加强。因为6月的退却,引来了更多的对手盘,也让对手盘更加坚定。

很多朋友会说,这一轮蓝方、红方谁会得胜?我认为是红方。因为随着更多对手成为央行的对手盘,私人部门的杠杆率就会更加快速地上升,加杠杆的能力会下降。按海通证券的数据显示,到7月,我国居民的存款余额约68万亿,贷款余额约42万亿,净存款为26万亿,比16年初30万亿的峰值下降了16%。随着私人在楼市、股市继续加杠杆、企业通过债券市场加杠杆,会让债务与存款之比上升得更快,同时,继续加杠杆的能力就会更加快速地下滑,下一次得胜的很可能就是代表红方的央行。

6月,是央行在房地产高位的时候(股市和债券价格都创造了一个阶段性的低点)阶段性改变了货币投放节奏,下一次很可能是所有资产类别都出现阶段性低点之后才能改变货币投放节奏。因为只有让杠杆出现更大规模的断裂,才能真实实现去杠杆的目的,除此别无他法。用市场的语言来说,就是多头不死,央行收缩不止。只有杠杆成规模断裂之后,央行才会对市场进行恢复。

进入市场的恢复阶段的时候,蓝方的胜者却暂时看不见。因为当所有资产价格都达到阶段性低位的时候,谁的反弹能力最强是有不确定性的。就我个人认为,很可能是商品市场或贵金属市场。