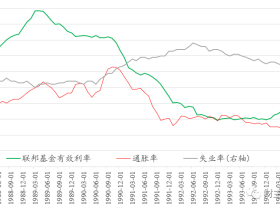

一直以来,人们认为川普并不喜欢耶伦。其实,任何一位美国总统都不希望自己任期内的货币政策是紧缩的,即便里根上任伊始,也不喜欢沃尔克紧缩货币的做法,这可以理解。到如今,美联储经过三轮QE之后,为了保护美元信用水平的需要,耶伦任期内需要紧缩,川普在此时上任总统,对紧缩的货币政策自然也不爽。所以,川普不喜欢耶伦是表面的,内心深处是不喜欢美联储紧缩的货币政策。

不要被它们之间的嘴仗所迷惑,这也不妨碍川普和耶伦唱双簧,大家都在唱戏而已。

先推论一下今天的形势。

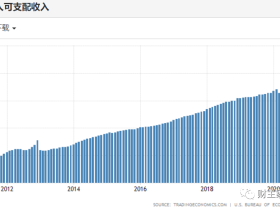

根据美国商务部公布的2016年贸易统计数据(通关)显示,美国的整体商品贸易逆差为7343亿美元,按国际收支计算的服务收支是2478亿美元顺差,商品与服务加在一起的收支出现5023亿美元贸易逆差。折合成每月的资本流出是418亿美元。

- 其一,一直以来,美国的资本项下都保持着比较好的记录,缘于以往中国日本和沙特主要都将自己的美元资本盈余投入到美国国债之中,形成美国的资本流入。要维持这种比较好的记录,取决于美国和这些国家的各种关系,也取决于美国对世界政经大局的控制力。当中美关系不稳定的时候,或者世界走向动荡、各国之间利益纷争加剧的时候,这种资本流入的稳定性就会出现问题。一些人热议中俄背靠背(不管这种背靠背是不是三心二意还是主观臆想),意欲争夺对亚洲和欧洲的话语权,对美国国债的再投资就会成为中国的筹码之一。一旦主要国家之间的政经局势恶化,美国的国际收支平衡就难以持续。现在的国际局势,恰恰就是这样的时候,美国应该怎么办?

- 其二,即便上述因素是平稳的,现在美国的利率市场和国际收支平衡也面临巨大的变数。

6月中旬,美联储提出9月缩表。缩表开始之后将立即出现两个问题:第一,世界的美元流动性会骤然紧张。这意味着中国日本沙特等贸易盈余国家很可能会减少对美国国债的再投资(甚至还会被动抛售美国国债,换取流动性),美国的资本流入下降(这里不考虑以其他方式流入美国的资本,假设它们变动幅度不大)。第二,如果美联储每月减少200亿美元的所持债券再投资,相当于抽走了200亿美元的基础货币。此时,如果美国不改变贸易状况(也就是每月净流出400多亿美元的资本),就必然会造成美国境内的利率剧烈上升,这相当于引爆自己的资产价格,也将让自己的经济更加低迷,这显然是川普和耶伦所面临的共同问题,它们又应该怎么办?

第一个问题的解决方式,最好是压制美元资本流入中国日本德国等国家(中国为核心,因为有与美国争夺地区影响力的野心),此时,就可以避免、或降低对中国对美国国债进行再投资的依赖性。这是国际的政经大局所决定的。第二个问题的解决方式,保护自己的国际收支平衡,也莫过于压缩自身的资本流出。在美联储意欲缩表的今天,尤其显得迫切。

所以,两个问题都指向了同一点,那就是必须压缩贸易逆差,减少资本流出。而美国最主要的贸易逆差国依次是中国、日本、德国、墨西哥。要记得,即便将后三位的贸易逆差加在一起,还不如中国。

所以,川普政府在7月开始,对中国进行贸易战的脚步明显加快,因为美联储欲在9月缩表,也就给川普画出了时间表(压缩贸易逆差)。川普与耶伦之间,不过在唱双簧。事实上,前期中美贸易局势的缓和,也不过是它自己没有做好准备而已。

以中国的经济体系,对贸易顺差严重依赖。以美国现在所面临的局势,对国际政经大局的控制力相对减弱(经济全球化的后果),同时美联储又要开始在9月缩表,这决定美国都必须强力压缩自己的资本流出(也就是贸易逆差),川普开启贸易战就是唯一的前途。差别不过是以何种方式打响而已。

贸易战,往往都会以引发战场上的战争作为终点(这里有深刻的内涵),所以,它最终的唯一受益者也是军工。