这是关于期权市场的一篇报道,文章中说到:“美国时间周三,黄金期权市场出现一笔价值175万美元的看涨期权交易,该神秘买家以每张3.5美元的价格买入5000手看涨期权,押注到2021年6月,纽约黄金期货价格将涨到4000美元”,截至美国时间周三,2021年6月交割的黄金期货报1494.40美元/盎司。这意味着,如果该笔交易希望获利,黄金期货的价格要涨到三倍于当前水平。

一直以来本人都认为,对于黄金市场来说,无论分析师还是投行对黄金的判断都仅仅只限于表面,如果分析师和投行对黄金的判断靠谱的话,黄金就不再是黄金,这从过去二三十年黄金的实际走势与分析报告的对比可以得到验证,只有极少人能相对准确地预测趋势。根源在于黄金市场是最不可预测的市场之一,就像经济危机一样,危机爆发被称为黑天鹅,说的就是不可预测性。

相对来说,期货市场中关注长期走势的操盘者更有心得,比那些分析师和投行更靠谱。源于在它们每次下注之前,都必须进行严密的逻辑分析并推演各种变化,要考察自己的逻辑分析是否合理,经济、财政和地缘政治等因素是否都已经考虑周全,未来还会有什么变化,是否能与原油农产品的行业分析相吻合,下注的时机是否合适,自己应该投入多大比例的资产参与博弈,等等,这些工作即需要经验也十分耗费精力,否则就不会去下注(也无法下注),相信上述那笔175万美元的下注,就是这种交易方式,很具有研究价值。

在此,本人推演一下其下注的逻辑性,仅供参考。

在黄金市场面前,拿出那些中短期的技术图形几乎是毫无意义的,因为这必须立足于大局,其一是全球财政;其二要立足于地缘政治局势的变化。

在上周发了一篇文章《如松:锣声响亮,大破产到来》,文中介绍到全球经济和全球政府实际上已经处于破产状态,代表的就是财政问题。但已经处于破产状态,不代表它们就会立即进入破产法院执行破产程序,源于只要它们还有手段维持现状,就还有喘气的余地,这就像围棋一样。现在,各国央行不断降息就是它们的手段,当利率低的时候,债务就可以维持下去。比如欧元区很多国家的国债收益率已经是负数,投资者要买国债,每年要向各国财政部倒贴利息,这就扩张了欧洲各国政府的债务空间。

以前说过,这种负利率是违背常理的。纸币本身就是历史性贬值的,但购买国债还要倒贴利息,就让持有人的损失更大。这种违背常理的事情都只能在短期内存在,就像实际负利率(银行存款利率减去通胀率为负数)只能在短期内存在一样。

无论央行的负利率、低利率还是实际负利率,其终点当然都在于通胀不受各国政府控制地上涨(注意“不受它们控制”地上涨),所以,历史上的实际负利率(即银行的存款利率减去通胀率为负数)都源于这一因素而结束,央行的负利率、低利率也一样会因此而结束。那么,什么因素才会导致通胀不受各国政府控制地上涨哪?只能是地缘政治!这是世界上最为不可控的因素。

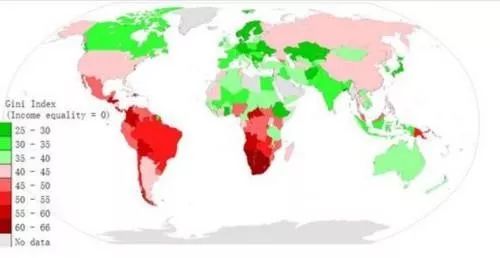

过去说过,经过经济全球化之后,全球的贫富差距严重恶化了,到现在,全球最富有的1%的人群占有了大约全球50%的社会财富,那么,贫富差距恶化最严重的地区在哪?见下图

由图可见,贫富差距问题最严重的地区是南部非洲和南美。当一个社会贫富差距恶化到不可持续的地地步时,就会导致社会动乱,现在,南美的委内瑞拉、智利、玻利维亚、厄瓜多尔、哥伦比亚都已经陷入了动乱的状态,而巴西和阿根廷也很不稳定。一旦这块大陆陷入深度动荡的时候,会导致什么结果哪?当初的委内瑞拉是世界上最主要的石油出口国之一,现在已经是燃油进口国,这就是给经济和出口带来的变化。

一旦南美陷入深度动荡,它的出口就会遭遇严重挫折。南美对世界经济的主要贡献是什么哪?无疑就是初级产品,包括矿产、农产品、化学原料、有色金属等。比如,南美洲的玉米出口占全球出口总量的26%左右,大豆、肉类、铁矿石、有色金属(尤其是铜)等在全球出口市场中都占有举足轻重的地位。一旦南美继续陷入深度动荡,就会带来委内瑞拉的石油出口萎缩效应,对全球通胀的推动力是巨大的。

巴西是南美最大的国家,一旦巴西落入委内瑞拉类似的境地,就很可能是危险爆发的节点(要注意,巴西雷亚尔本月已经跌破2015年9月的低点,这意味着新一轮危机开始了)。不要说不可能,巴西在上世纪八九十年代曾经经历高度混乱,与今天的委内瑞拉类似。也不要认为农产品不会像原油一样出现出口萎缩,阿根廷在2002年爆发货币危机的时候,也曾经出现粮荒,当然就无法继续出口。这将立即在国际农产品市场上形成极度短缺的形势。

全球另外一个集中输出初级产品的地区就是中东,一旦中东因宗教和贫富差距恶化等因素导致局势恶化,原油危机对全球通胀的推动力是无法控制的。如今伊拉克、伊朗、叙利亚都在混乱之中,而沙特也不安宁。

伊拉克的混乱已经将苗头对准了伊朗,根源在于伊朗长期对伊拉克内政的干涉(从上世纪八十年代初期开始,伊朗就在伊拉克内部扶持自己的势力,伊拉克对伊朗的敌视是历史性的,也因此才有两伊战争),导致伊朗住伊拉克领事馆被烧毁。同时,伊朗本身处于内乱之中,急需要转移注意力,会不会对伊拉克进行攻击?两伊的内乱就是未来原油市场的引爆点之一。

沙特的财政也处于危机之中,一力通过减产挺价事实是在削弱自身的财政,沙特阿美急于上市,其核心目的就是缓解自己的财政,这说明土豪也缺钱了。一旦沙特财政在社会腐败、军事支出不断增长的压力下崩溃,就需要放弃自己的联系汇率,通胀暴涨,对自身的原油生产会形成猛烈的冲击(参见委内瑞拉),也足以引爆石油危机。

中东必然是推动全球通胀的火药桶。

中东和南美就是推动全球通胀的两只蝴蝶,由于世界主要大国(尤其是美国)自身的财政已经是负债累累,就不具有对这些地区进行大规模干预、保持地缘政治稳定的能力。当全球通胀不受控制地上涨时,各国的政府债务怎么办?债务危机和财政危机就开始了。

黄金是纸币价值的标尺,一旦各国陷入财政和债务危机的时候,黄金就真正启动了。

或有人说,上面那位期权投资者为何就设定在4000美元的位置哪?这么高的位置能否实现?这个问题可以从上世纪70年代滞胀时期来估算,两次石油危机(推动通胀不受控制地上涨)都形成了金价的大幅上涨,其涨幅甚至超过了上述比例,所以,设定这样的涨幅也不是毫无来由。

本文只是希望解释华尔街一位博弈者的思维逻辑。至于这种博弈能否实现,谁也不知道,因为博弈博的就是一种概率。要说明,这个世界没有大概率和小概率之分,今天看来几率很小或许只有1%甚至0.1%,但这些小概率发生之后,就变成了100%;对于那些99%的大概率事件,一旦将来未能发生,它的概率就变成了0%。所以,概率的大小实际都是相对的,更是随着地缘政治因素的变化而不断变化的。

评论