文:如松

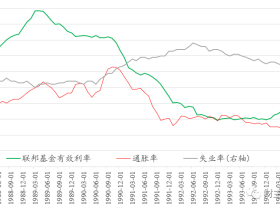

次贷危机是全球产能过剩与需求不足导致的危机,次贷危机之后,全球央行采取印钞加杠杆的方式来拯救危机,在短期内起到了稳定市场的作用。

但这种应对危机的方式是不健康的,因为没有解决经济内部的结构性供需矛盾,通过加杠杆来推动需求,只能造成:

- 第一,产能继续扩张,这一点是十分明显的。

- 第二,在加杠杆的过程中推动需求扩张之后、当债务压力达到临界点时,需求市场只能是剧烈收缩。最终,就会爆发比次贷危机更严重的危机,或者说是次贷危机的下半场就会到来。

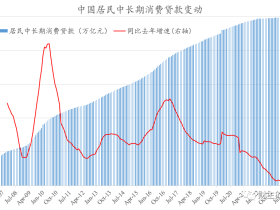

如今,过度印钞导致需求萎缩的后果已经充分显现,韩国出口不断暴跌就是全球需求耗尽的典型标志,而印度8月份乘用车销量同比暴跌41%,简直可以用雪崩来形容,其他国家与印度只不过是五十步与百步的差别。

全世界车市遭遇的情形已经尽人皆知,部分车企正在面临破产倒闭的威胁。

即便今年以来表现相对比较稳定的美国汽车市场,也正在面临断崖式跳水的威胁:

9月,丰田在美国的销量同比下滑了16.5%,而8月为同比下滑16.8%;

本田在9月同比下滑了14%;日产9月同比下滑了17.6%;马自达9月下滑了11.4%,日系车企在美国市场全线衰落。

9月,德系大众在美国市场的销售量同比下滑了12%,大众旗下的奥迪9月份销量下滑了17%。

韩系现代9月在美国市场的销售下滑了9%。

本地品牌的通用、福特等也纷纷下滑。北美市场上的主流车企在美国的销售状况惨不忍睹。

汽车市场是全球最重要的消费市场,其产业链非常长,影响力巨大,汽车市场的需求耗尽,就给全球央行在过去十年的大印钞盖了棺、定了论,它们终于将经济的需求端“印”没了。

即将到来的特朗普萧条

现在,全球的管理者们还在想拼命抓住最后一根稻草,那就是资产价格市场!特朗普之所以十分关注美股的涨势,其核心原因是,在债务压力下全球需求与美国的需求都严重不足,正在面临需求耗尽的局面,而股市维持涨势就可以提振需求。每当美股涨10%,大约就可以拉动1%的消费需求。

特朗普这种想法就是自己骗自己,因为没有实体经济的扩张和上市企业利润的增长,股价的上涨就是庞氏骗局。当击鼓传花的游戏达到终点的时候,股市的下跌就会让需求彻底消失,让经济步入三九寒冬。

所以,未来的危机也可以命名为特朗普萧条。

在需求不足的时期,各个经济体都会竭尽全力争夺国际市场、保护自己的内部市场,这就是特朗普在全世界挑起贸易争端的根源。

最新消息显示,美国与欧盟再度爆发冲突:当地时间10月2日,世界贸易组织(WTO)就美国起诉欧盟补贴空客公司一案做出最终裁决,允许美国向欧盟约75亿美元的商品及服务征税。

这次判罚成为WTO历史上数额最大的一笔。美国立即宣布从本月18日开始征税,而欧盟则宣布将对美国的征税行动进行反击,欧美之间的贸易摩擦已经打响。

在贸易争端进一步深入和欧美经济数据尤其是制造业数据普遍低迷的打击之下,欧美股市在月初的几天经历了快速下跌。在如今的经济局面之下,欧美股市随时都可能发生瀑布式下跌,让特朗普失去最后的希望。

一旦股市这根稻草抓不住的时候,必然会连带楼市暴露问题,缘于股市是流动性之眼。事实上,美国楼市的问题已经显现,曼哈顿一直是美国地产的风向标之一,根据纽约地产估价机构Miller Samuel与房产中介公司Douglas Elliman Real Estate周二联合发布的数据显示,三季度曼哈顿公寓平均售价下跌14%,创下自2010年以来最大跌幅。

需求端萎靡 违约潮来袭

当股市、楼市为代表的资产价格开启下跌之旅之后,美国的需求就会快速萎缩。全球经济的需求端又会在何处?全球经济最危急的时刻也就到了。

此时,除了生活必需品之外,全球经济的需求端没了!当全球经济丧失了需求端之后,近250万亿美元的债务向何处去?全球数百万亿美元的金融衍生品市场向何处去?一个很可能的结果是空前的违约潮!

各国央行即便不救助企业和家庭部门,难道可以任由各国政府因债务问题而破产吗?可以不去救助那些大而不能倒的金融机构吗?显然是不可能的。

债务已经是各国政府和央行无法摆脱的噩梦,失去需求端的债务将严重威胁政府、银行和企业的生存。

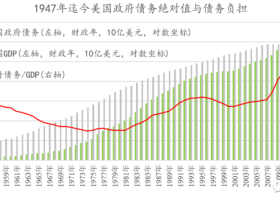

以美国举例来说:

美国联邦政府的债务与GDP之比已经从2007年的80%以下上升到现在的大约106%;为了让到期债务和应计利息展期,并为庞大的政府赤字融资(联邦政府层面目前每年赤字约1万亿美元),每年需要新发3万亿美元的债务。

2019年,IMF预计美国经济增长率为2.3%,GDP的名义增加量为0.846万亿美元,年财政赤字也就是年新增债务与GDP名义增加量的比例为118%,这个数字超过了美国联邦政府现在的负债率(约106%),美国财政已经走在慢性自杀的道路上。

一旦资产价格暴跌导致经济危机,意味着需求剧烈萎缩拖动经济增速剧烈下滑、财政收入剧烈萎缩,财政赤字快速放大,特朗普政府就会快速破产!

美国大型非金融公司债务目前约为10万亿美元,占GDP的48%。比2008年三季度时的峰值6.6万亿美元增加了52%。若加上中小型企业、家族企业以及其他未上市企业的债务,公司债总额将再增加5.5万亿美元,达到15.5万亿,占美国GDP的74%。

当经济活动的需求端萎缩甚至阶段性消失时,美国政府和企业债务都将失去偿还能力。

世界正面临骤变的窗口期

当政府和企业丧失偿还债务的能力时,商业银行等金融机构又向何处去?而大型金融机构的破产一直都是经济危机的猛烈爆发之源!

此时,摆脱债务危机的唯一办法只能是快速贬值货币,当全社会的负债主体——政府、企业和家庭部门——负债率下降时,就可以逐渐恢复需求。

比如,当一个政府的负债率超过100%时,就基本丧失了投资能力,就无法拉动需求,当货币剧烈贬值之后,GDP会与货币贬值过程呈现正相关的增长,而债务变化不大,最终推动政府的负债率下降,当政府的负债率回到低位时,就可以再次进行投资活动,需求端就可以逐渐恢复。

政府如此,企业和家庭也是如此。

今天全球的债务状况以及由债务决定的经济生活中的需求端正在快速丧失,就决定了货币快速贬值是必由之路,黄金的涨势就是一种必然。

至于各国政府怎么贬值自己的货币,有多种方式,比如,通过行政权力大幅提升经济生活中最主要的生产要素价格——能源价格(也可以是交通运输价格等最基础的价格),战争,重新给黄金定价,等等。都是贬值货币的有效方式。

这是一个特殊的时代,经济生活中的需求端正在快速萎缩说明世界正在面临骤变的窗口期。