在新冠疫情影响之下,上周全球股市普遍大跌,原油暴跌,黄金暴涨……

有人对比了2008年美股下跌,与最近两周的美股下跌,特别是发现美股波动率指数升高到2008年时期的水平。

不由得惊呼——

2008年的金融危机又要来了!

市场上也有很多人,拿2008年金融危机来比较这一次的危机,甚至有人声称,就像2008年的雷曼兄弟倒闭一样,必须有一两个大型金融机构倒闭,这场危机才真正到达底部。

诚实的说,如果你想着非要一两个美国大型金融机构倒闭,然后才是这场危机的高潮和底部,那可能有点过于僵化了——实际上,恰恰是因为有了2008年金融危机的经验,美国在2008年之后已经加强了对大型金融机构的监管,美联储也根本不会再接受大型金融机构的倒闭。

换句话说,这一次的危机,大概率上不会与2008年的危机一样。

当代金融体系是如何运转的?

当代信用货币体系之下,因为央行掌握着“货币供应”的点纸成金大法,其地位在经济中举足轻重。作为一个公共部门,央行要向整个社会展现自己的公平公正,除非遇到系统性的金融风险,涉及金钱的往来,央行不会与商业银行之外的其他任何金融机构或个人发生联系。

没错,在具体钱的出入上,央妈向来只与商业银行单线联系,其他任何个人和机构都没有资格和央妈联系。正因为只针对商业银行开展业务,而且是直接提供资金的方式,所以央行被称为“银行中的银行”、“最后贷款人”。

全国主要的商业银行,都会在央妈这里开设账户,央行则会通过再贷款、回购逆回购、资产购买等方式,在商业银行提供了资产做抵押的情况下,将货币注入到商业银行。只有央妈将货币注入商业银行之后,这些钱才会流通到社会上,形成所有金融机构或个人的现金、存款、工资、利息、贷款、债务……

当央行将“钱”注入到商业银行之后,任何社会上的人和机构(除在央妈那里开设户头的商业银行自身),只能在商业银行里开设账户,进行相关的买卖和转账操作,由此形成整个社会上的资金流动,现代经济体系就在这一套货币体系的支撑下,最终形成了整个社会的债务债权关系,生产、消费、贸易等相关经济活动也得以正常运转。

现代经济体系中,中央银行提供了最源头、最基础的货币,但整个社会的信用,却并不仅仅局限于这些基础货币,而是在商业银行对资金的来回存贷操作中,形成了扩大数倍的信用,这个扩大的倍数,我们称之为“货币乘数”,而形成的社会信用总规模,通常被称为“广义货币供应量”。

换句话说,我们每个人口中所谓“钱”,其实绝大部分并不是央行印出来的,而是由商业银行的信用扩张而形成,其实就是“信贷”。如果整个社会经济繁荣,意味着“钱”的流转很快、很通畅,大家都能挣到钱,也愿意付给别人钱,也愿意从银行借钱,而商业银行也可以贷出去更多资金,使劲儿扩张自己的信用……

如果信贷的流通受阻,甚至因为某些原因,突然在某个链条上断掉了——这就是金融危机。

雷曼兄弟倒闭,为何引爆金融危机?

理解了现代金融体系的基本运作模式,就可以谈2008年的金融危机是如何爆发的了。

2008年破产的雷曼兄弟银行,虽然名字叫“银行”,但却并不是什么商业银行,而是投资银行,对应着我们中国的证券公司,这家公司买卖了名义价值高达上万亿美元的资产,其中相当大的一部分资产,是利用自己大投行身份给别人提供担保,比方说,担保房价不会下跌。

2007年之后美国房价暴跌,而给别人担保房价不会下跌的资产都出了大问题,意味着雷曼要赔偿几百亿美元给客户,雷曼根本没有这么多钱,于是就只有破产清算。

一家企业破产本来并没有什么问题,更何况雷曼兄弟说白了不过是一家证券公司而已,破产就破产呗,过去的几十年间,美国什么样的公司破产没见过,不都轻松过去了么,至于那些买了担保房价不会下跌的CDS的客户,得不到赔偿也只能自认倒霉……

问题在于,投资银行一直被誉为美国金融体系皇冠上的明珠,整个美国乃至全世界的美元债权和股权融资、资金流通,相当大的一部分都是依赖于美国五大投行(高盛、摩根斯坦利、美林、雷曼、贝尔斯登)而进行,雷曼兄弟正是这五大投行之一。

作为大名鼎鼎的五大投行之一,除去那些小公司或个人客户之外,雷曼兄弟还与其他最大型的投资银行、商业银行、保险公司等金融机构,有着千丝万缕而又互相纠缠的庞大业务往来,若雷曼兄弟倒闭,就意味着这些机构得不到雷曼的款项支付。

因为涉及到上万亿美元的资产,如果这些机构得不到雷曼的款项支付,他们自然也无法支付自己的相关机构和客户。

就这样,雷曼兄弟破产之后,资金融通的链条传递下来,相当于整个美国的金融体系突然被冻僵了,资金流动突然消失了,所有人都等着别人支付给自己现金。

为了得到最宝贵的现金,美国股市发生了大规模的抛售浪潮,其他几乎所有资产也都在同时发生了大规模的抛售浪潮,包括黄金、白银、原油、铜……

当时整个社会信贷传递链条因为雷曼兄弟破产而突然僵冻,由此在金融市场形成急剧的信用收缩,所以我称2008年的金融危机叫做“信用冰冻”危机。

美国如何从2008年危机泥潭中爬出的?

有人可能会问,美联储和美国财政部为什么会允许雷曼兄弟破产这样的事件发生?

他们当然不希望这样的事件发生。

在雷曼兄弟破产之前的2008年3月份,已经有另外一家投行贝尔斯登,几乎面临和雷曼兄弟一样的问题,在即将破产之际,在美联储的安排下,被卖身给了当时的摩根大通银行。

就在雷曼兄弟破产的前一天,另外一家投行美林证券也是遭遇了雷曼兄弟一样的问题,同样是在美联储的安排下,在破产前夕被卖身给了美洲银行。

雷曼兄弟在破产前夕,因为知道面临的风险,美联储和美股财政部也召集了美国主要的金融机构一起开会,商讨雷曼兄弟收购事宜,甚至还找了接盘侠——英国的巴克莱银行。

但是,因为雷曼兄弟是自负盈亏的投资银行,并非可以直接与中央银行打交道的商业银行,所以美联储明确表示不会给雷曼兄弟以救助和收购的资金保障,巴克莱银行的收购被英国金融监管当局所否决。

在来不及的情况下,雷曼兄弟无法为相关的机构客户支付款项,就只有宣布倒闭,然后,其倒闭所引发的资金融通链条断掉,金融体系信贷冰冻,最终引发了2008年的全球金融危机。

说到底,其实就是因为雷曼兄弟破产,引发资金流通中断,然后金融机构之间的互不信任,引起信用急剧收缩,最终引发了全球危机。

既然问题是这样,那么解决问题,也要从这些方面入手。

金融危机爆发之后,美国财政部申请了7000亿美元财政资金,采用政府股权投资的方式,强行入股当时处于风暴眼中的大型金融企业,主要包括美国国际集团、花旗银行、富国银行、高盛、摩根斯坦利等,确保这些大型金融机构暂时的资金支付不会产生问题。

然后,美联储宣布将当时硕果仅存的两大投资银行——高盛和摩根斯坦利变身为商业银行,以便他们可以像摩根大通、花旗银行、美洲银行、富国银行等一样,随时可以向美联储申请资金援助,确保危机时刻的资金融通不出问题。

再接下来,最关键的操作来了——改会计准则。

按照传统以来的规定,所有人向央行申请资金,必须提供相应的抵押物,通常情况下,央行会按照市场价值来为这些抵押物估值(Market to Market),这就是所谓的“市场价值”,然后贷出相应的资金。

2008年金融危机期间,因为资产价格暴跌,各家银行根本没有足值抵押物提供给美联储,于是美国会计师协会特意出了一个声明,说以前按市场估值的方式并不合适,如果一家银行持有的资产并不出售的话,那么其资产可以按照购买时的价值来估值——这相当于为银行增信,提供充足的抵押物。

然后,美联储宣布实施大规模的QE,为市场提供足够资金,美联储所购买的资产中,既有国债这样的传统品种,更有当时被视为垃圾债券的关于MBS产品,用QE这样大量的基础货币,补充因为信用冰冻而消失的社会信贷(广义货币)。

一连串的组合拳打下来,美国金融体系逐渐开始解冻,资金再度开始在金融体系内正常流通,其中的一部分也再度流向企业和股票市场。

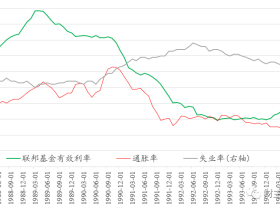

就这样,金融危机最严重的阶段过去,随着整个经济体系内的信用紧缩得到缓解,美国经济开始逐渐复苏,其股票市场更是开启了到2019年底长达11年的长牛之路。

直到最近的这一轮股票暴跌的发生。

为何“信用冰冻”的金融危机不会再现?

2008年金融危机爆发之后,美联储和美国政府都意识到了大型金融机构的问题。2009年3月10日,时任美国联邦储备委员会主席的伯南克说:“必须对美国金融监管体系进行改革,以加强对银行、共同基金和大型金融机构的监管。”

2009年6月,美国政府正式公布全面金融监管改革方案,从金融机构监管、金融市场监管、消费者权益保护、危机处理和国际合作等方面构筑安全防线,期望以此恢复对美国金融体系的信心,这拉开了美国上世纪30年代大萧条以来最大规模的金融体系改革序幕。

2010年6月-7月,这项名为《多德-弗兰克华尔街改革与消费者保护法案》的金融监管与改革法案先后在众议院、参议院通过,到当年7月21,时任美国总统奥巴马签署了该法案。

根据监管法案,将由财政部牵头成立金融稳定监管委员会,负责监测和处理威胁国家金融稳定的系统性风险,委员会有权认定哪些金融机构可能对市场产生系统性冲击,从而在资本金和流动性方面对这些机构提出更加严格的监管要求。

法案极大强化了美联储权力,监管范围扩大到所有可能对金融稳定造成威胁的企业,除银行控股公司外,对冲基金、保险公司等也将被纳入美联储的监管范围(纯粹的投资银行2008年之后已经在美国消失),对金融企业设立要求更严格的资本金,大型、关联性强的企业将被设置更高标准,法案还赋予美联储监督金融市场支付、结算和清算系统的权力。

在新的监管法案之下,由一家金融机构破产而导致整个信贷市场陷入冰冻的可能性已经大大降低,换句话说,美国金融监管体系已经力图避免第二个雷曼兄弟出现。

即便是出现了类似于雷曼兄弟公司破产的案例,因为美联储已经有了2008年处理雷曼兄弟破产的经验和教训,美联储也绝对不可能允许其引发整个信贷市场冰冻的事情发生。

关于这次美国股票大跌,很多人动辄说市场是因为市场“缺钱”。

我特别要强调,在信用货币时代,“钱”其实想要多少就会有多少,只有某个人、某个机构存在着“缺钱”的问题,整个市场上从来不会“整体缺钱”。如果市场真的“缺钱”,由此造成市场利率高企,因为央行可以无限印钞,确有必要,央行在键盘上敲下数字即可解决。

当我写到这里的时候,美联储已经宣布实施无限量资产购买计划……

前面说过,不管买或者卖,拥有债权或者是债务,归根结底,这个“钱”都体现在我们在商业银行所开立的账户上,而商业银行又都在央行开立有自己的账户,可能会有某个银行“缺钱”,也可能会有某个银行有富余的钱,于是央行就把所有这些账户集中,每天都要进行一次结算,缺钱的银行从富余的银行借钱,满足自己的资金借贷平衡——既然借钱,当然要支付利息,这就是“隔夜利率(Overnight Rate)”。

整个商业银行体系而言,他们在央行所开立的账户上的“钱”的总量,几乎每一年都在增多,所以根本不存在市场缺钱问题。不管个人还是机构(除商业银行),你可能会缺钱,甚至会导致破产、清算,但根本不会影响市场整体的钱有多少。

从这个意义上说,只要美联储愿意,美国当前最多只会有个别公司因为缺钱而出现问题,但整个市场是不可能因为“缺钱”而发生“信用冰冻”危机——美联储宣布无限量量化宽松,恰恰就是表达了这种意愿。

微观看大型金融机构风险

2008年的金融危机,源于不符合贷款资格的居民的次级贷款。

包括优质贷款、次级贷款,都又被打包成抵押支持债券(MBS),出售给投资银行。

然后,投资银行再把这些MBS的基础上,衍生出各种各样的CDO(担保债务凭证)、信用违约掉期(CDS)等更多的衍生品……

2007年底,美国信用违约掉期(CDS)这种高风险的金融衍生品,价值总额高达62万亿美元,相当于当时美国GDP的5倍还多——正是在次级贷款的基础上发展出来的这一系列金融衍生品,压垮了当时的整个金融体系。

2007年底,美国五大投资银行资产总额为4.3万亿美元,但其股权价值当时是2003意愿,表面上的杠杆率是22倍的样子。但是,如果把他们涉及CDS之类的表外金融衍生品算上,他们所持有的资产总额高达22.1万亿美元,也就是说,他们的杠杆率实际上是88倍——2008年3月份之后,危机苗头初现,这些投资银行的股票价格都跌到原来的1/10甚至更少,这意味着他们的杠杆急剧上升到几百倍!

破产的雷曼兄弟尤甚,它的表内杠杆就高达30倍。

但是,经历了2008年的危机,强监管之下,现在美国的大型金融机构杠杆率遽降,现在基本都处于非常安全的范围,高杠杆高风险的证券衍生品占其收入的比重也大幅度下降。

以高盛、摩根斯坦利、美国银行以及摩根大通银行为例,就能看出来美国金融机构目前的“安全性”。

实际上,美联储主席鲍威尔在2019年的一次新闻发布会上,也展示了美国整个金融体系的杠杆率,的确是处于非常全的水平——实际上,股票暴跌、原油暴跌,甚至连国债都暴跌,但迄今为止,你没有听说美国哪个大型金融机构有什么潜在的风险……

这显然说明,金融机构不是本次危机的薄弱环节。

危机,每一次都不一样

注意,我说美国不会发生雷曼兄弟倒闭式的“信用冰冻”危机,但并不是说不会发生其他类型的危机,实际上,如果按照股市的跌幅来衡量,美国现在正身处危机之中。

因为股市下跌的速度和力度,已经超越了2008年的金融危机,而与1929年大萧条和1987年的大型股灾接近。

1929年的股市跌成这个样子的时候,因为当时还是金本位制度,货币数量不能随意扩张,所以整个美国的金融系统都产生了很大的危机,但这一次,虽然股市暴跌,但整体的系统性的风险,截止目前反而还没有看到——不知道是不是该归功于美联储的不计成本、不要信用、不管节操的印钞救市……

如果新冠疫情能够在未来几个月得到缓和的话,我倾向于认为,这一次的暴跌,很有可能与1987年的股灾类似,而不是类似于2008年的危机。

马克吐温说过:历史不会重复自己,但会押着同样的韵脚。

不管什么样的金融危机,其本质都是债务问题,1929年的大萧条是全社会的债务问题,2008年的危机是居民部门债务问题——这一次的危机,其实是企业部门的债务问题。路财主: 企业次贷,美股头顶最黑最黑的乌云!

截止到目前为止,美国最大型的科技公司,其盈利都是实实在在的,也并没有什么债务问题,美股本次暴跌,源于那些没有这么稳定的收益的公司信用债收益率飙升,市场怀疑,除了大型科技公司之外,其他公司的负债很有可能会出现问题。

正因为如此,所以美联储才决定放弃自己以往的准则,准备入市购买商业票据,甚至是高信用等级的公司债券——这正是救市的关键,也就是说,美联储作为全社会的最终贷款人,愿意给这些公司债提供担保……

所以,我倾向于认为,美股的下跌已经接近尾声。

但是,另一个方面来说,我认为,本次危机最大的麻烦不在于金融机构,恰恰在于救市的美联储本身,在于美国政府——2008年危机,通过大规模的QE,通过降至0利率,通过购入MBS,他们已经动摇了信用货币运行的基础,让美元变得没那么“可信赖”。

现在,美联储又祭出无限量QE,直接上阵购买商业票据,还宣称可以购买所有非股票的商业票据,以“支持居民和企业部门信贷”,这也意味着,美元可以无限制的印下去……

以美元为首的信用货币危机,才是真正的危机。