文:路财主,版权归原作者所有

说个事儿你可能都不信。

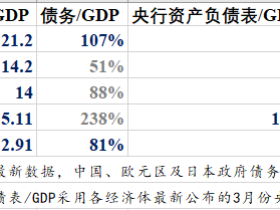

自2020年疫情爆发以来,在美欧日英都在拼命印钞、扩大央行资产负债表规模的时候,全世界还有一个主要经济体,其央行的资产负债表规模居然在收缩……

喏,就下面这种情况。

从2019年12月底到2020年4月底,央妈的资产负债表规模从原来的超过37万亿元,收缩到了36万亿元。

不过,生活在其中的我们,是不是根本没有感受到央妈的货币收缩?不仅没有感受到货币的收缩,做投资的人感受到的,应该是社会上的资金和信用其实一直处于宽松状态,连资本市场都是一路涨涨涨。

我要说的是,你这个感受其实也没错。因为中国的广义货币供应量M2一直在增值,特别是从2019年底以来在飞速增长,4个月时间,就从198万亿元暴增到了209万亿元。

▲广义货币供应量M2统计数据

紧缩和宽松如何同时操作?

一边确实在紧缩,另一边又确实在宽松,央妈是如何做到这些操作的?

我通过一个小学数学公式来解释一下。

广义货币=基础货币×货币乘数。

先来说基础货币。

基础货币(MB),就是真真正正由央行所印出来的钱,通常用央行的资产负债表规模表示。

基础货币,简单来说,就是央行用资产做抵押而印刷出来的人民币总量。央妈每一次所谓的“印钱”,其实就是购入了商业银行相应的资产,然后印出来了人民币给到了商业银行。这个资产在2014年之前,85%以上都是外汇,但从2014年底开始,“对银行债权”占比开始暴增,而外汇占比则不断缩水。

具体来说,对银行债权,其实就是我们不断在财经新闻中听到的什么麻辣粉(MLF)、酸辣粉(SLF)、逆回购之类的操作。

截止2020年4月底,在36万亿元央行资产负债表规模中,以外汇资产做抵押而印出的人民币是21.2万亿元,而以“对银行债权”做资产而印出来的人民币是10.8万亿元,其占比分别是59%和30%。

当央妈印出来的钱进入商业银行之后,企业和个人通过申请贷款,或者发工资之类的方式,进入到企业和个人手中。

接下来的事情是,企业和个人会把自己得到的这个钱,继续存入银行,而商业银行就要根据央妈规定的存款准备金,将一部分资金再存回央行(准备金),剩余的资金就可以继续用于放贷……就这样循环几轮下来,形成了全社会的存款总量。

这个存款总量,就是广义货币供应,也就是我们普通人眼中所谓的“钱”(现金+存款)。需要说明的是,这个量要远远大于基础货币,一个社会上“钱”是宽松还是紧缩,通常就是指广义货币的量是增长还是收缩。

某种程度上说,当代社会的“钱”——基础货币是央行印出来的,而广义货币,则很大程度上是由商业银行派生出来的。

由基础货币扩张到广义货币的倍数,就是货币乘数。

谁在影响我们的判断?

从前面的叙述里,你就应该明白,这个货币乘数首先会受到央妈法定存款准备金率的约束,其最大数值也不会超过存款准备金率的倒数;另外,如果央行不刻意规定存款准备金率(比方规定为0或者1%以下),那么这个货币乘数与全社会自然的货币流通(转手)的速度有关,人们将货币转手的速度越快,货币乘数就会越高。

通常所谓的“流动性危机”,其实就是遇到了诸如经济危机,或者消费上的花钱受阻,或者生产上的花钱受阻,这会导致货币流转变慢,货币乘数急剧降低。

把基础货币、广义货币和货币乘数的概念讲完了,你应该就能明白,为什么有人说中国货币是紧缩的,有人却说中国货币是宽松的。

是的,央妈在印钱扩张基础货币这方面,的确是比欧美日央行要克制得多,也的确是在收缩的。但是,在商业银行所派生出来的广义货币扩张方面,我们又是增长的、宽松的……

为什么会出现这种看似怪异的现象,核心就在货币乘数这里。

虽然央妈印出来的钱的确是在变少,但是从2020年1月1日开始,央行降低了存款准备金率,这使得货币乘数扩大,这个扩大超过了基础货币收缩的幅度,所以导致广义货币反而是大量增加的,而不是减少的。

C= A*B,A的确是在减小,但B却大大增加了啊!

美国、欧洲、日本和英国的量化宽松,本质上来说,是通过央行直接印钱来扩张基础货币从而扩张整个社会的信用,通过直接增加A来增加C。

它们为什么要这么做?因为长期以来,它们的法定存款准备金率都在0附近,无法通过调整存款准备金率来调节社会上的信贷宽松,其货币乘数也完全依赖于商业银行的自然扩张。当疫情导致的金融危机袭来,因为生产、消费都大受抑制,而股市、债市的抛售,又导致了更多的人拿着钱不动,这进一步降低了货币流转的速度,货币乘数大幅度下降。

原本它们可以通过降低利率,鼓励企业和个人借贷,从而扩张广义货币。但大家知道,欧美日英都已经将利率降低到了0附近,没有办法进一步降低利率,在这种情况之下,它们不得不选择了QE直接印钞的方式,大肆扩张基础货币,以基础货币的高速扩张,抵消货币乘数的急速萎缩,从而保证整个社会的货币流动性不至于下降甚至进一步扩张。

疫情袭击之下,相比较美欧日英不得不搞量化宽松的无奈之举,2019年底以来,中国在基础货币收缩的情况下,仍然能够扩张整个社会的信用,让全国的货币保持宽松状态,这显然说明,当前阶段上,中国央行的货币政策选择要比美欧日英明智多了。

为了保持宽松货币政策——央妈可以降低存款准备金率、可以降低基准利率(LPR)、也可以加大逆回购、麻辣粉的数量……

所以,在当前这种情况下,听到有人说“财政赤字货币化”,就像是听到了一个人明明只得了最普通的感冒,却非要给当成COVID-19进行全方位医治,极大浪费社会资源不说,还开了患小感冒的病就要去拼命吸毒缓解症状的恶劣先例……