在1816年之前,欧洲各国大多采用金银复本位制度,1816年英国开始采用金本位制,欧洲各国随后跟进,至十九世纪末期欧洲国家基本都建立了金本位制,这是第一次国际金本位秩序的时代。

日本在1897年加入了金本位制。

当时的美国还属于新兴国家,刚刚从欧洲殖民地中脱胎出来。在1776年独立后美国确立美元作为自己的货币,初始时期的美国更接近于银本位制国家,在1792年颁布的《铸币法案》中规定1美元折合371.25格令(约24.057克)纯银或24.75格令(约1.6038克)纯金,之所以为美元规定了这样一个有零有整的含银量数字,就是要让1美元的价值与一个西班牙银元的价值等同,所以,伊始时期的美元更接近银本位。在1861年至1865年美国内战之前,西班牙银元一直都是美国主要的流通货币,美元更接近于是西班牙银元的银行券,美国各官、私银行多以西班牙银圆作为担保来发行美元,美国人也大多用钞票来兑换西班牙银元或墨西哥银元,这是银本位制度的典型特征,西班牙银元与以西班牙银元为担保发行的银行券(即美元)同时流通,由流通中的西班牙银元来锚定美元的价值。

由此可见,美国脱胎于英国的北美十三殖民地,英国在美国身上打下了英国的烙印,美元脱胎于西班牙的金融体系,西班牙也在美国身上打下了西班牙的烙印,与东方各文明古国一样,这种烙印会深刻地影响本国的历史。

1879年,美国开始实行金本位。

既然各国都使用了金本位制度,金价是否就被彻底固定了下来?金价是不是就不再波动?如果在东方国家,这么理解或许是对的,比如前苏联也曾经实行金本位制,这意味着政府给黄金标价,谁都不能挑战政府的权威,但在西方文化中却并不是如此,黄金交易中心依旧按照市场给黄金定价。

最早的黄金交易中心在荷兰。

荷兰历史上的黄金时代指的约是17世纪,当时荷兰的贸易、科学与艺术等方面获得了全世界的赞扬,被誉为是荷兰的巅峰时期。当时荷兰的阿姆斯特丹既是欧洲的奴隶贸易中心,也是世界的金融中心和黄金交易中心,阿姆斯特丹确定的金价是最权威的价格。

然后,随着大英帝国的崛起,到1804年伦敦开始取代阿姆斯特丹成为世界的金融中心和黄金交易中心,伦敦在1919年正式成立了每日两次的黄金定价机制,成为世界黄金的定价中心,随后其定价方式不断完善,一直持续到今天,这就是今天人们非常熟知的伦敦黄金现货价格。

到1974年美国终于解除了对黄金持有和交易的限制,纽约黄金期货价格开始形成。

然后形成了伦敦、纽约、东京等世界黄金交易的格局。

所以,虽然从19世纪早期世界主要国家陆续实行了金本位制度,但黄金现货的交易价格一直存在。

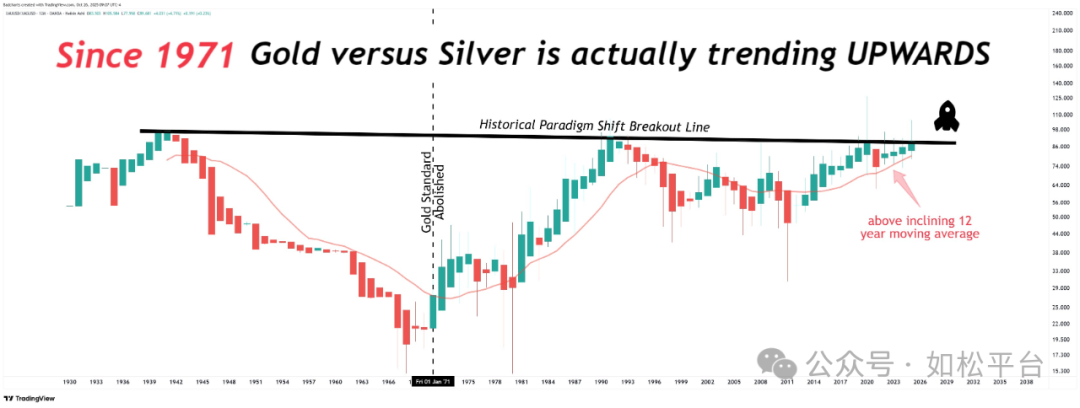

既然黄金的交易价格一直存在,而白银价格一直都是通过公开交易形成的价格,然后我们就可以查看从上世纪开始金银比的演变历史,见下图,起始年份是大萧条爆发之后的1930年。

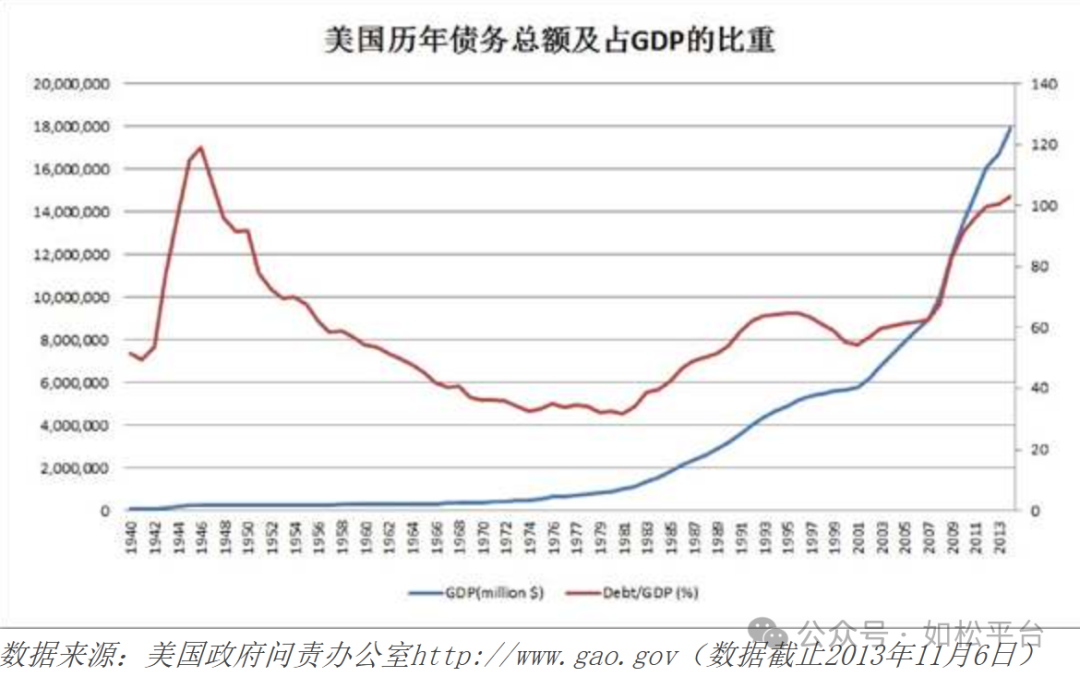

如果我们单独看上面这张图,无法看到多少特别的内容,下图是美国政府负债率历史走势图。

将这两张图结合起来观察,我们可以看到下述规律:

第一个阶段,大萧条爆发之后,政府开始加杠杆导致政府负债率上升,二战进程中美国参战之后军费支出飙升推动政府负债率飙升,这是一个政府快速加杠杆的过程,在这个过程中金银比呈现升势,以黄金为基准,白银走熊市。

第二个阶段,二战结束之时美国政府负债率已经到了118%的高位,美国政府开始去杠杆,战后至1951年间美联储还通过收益率曲线政策控制了长债利率,这本质是债务货币化的过程,到1967年美国政府的负债率已经到了40%以下,在这个阶段中金银比处于下降的趋势,以黄金为基准,白银走出了牛市。

第三个阶段,1968年至1980年美国政府负债率在低位徘徊,金银比也可以看做是低位徘徊,依据就是在1980年金银比出现了一次剧烈的回探,低点与1967年的低点非常接近。

第四个阶段,是里根和老布什执政时期,时间是1981年至1992年,美国政府负债率持续上升,这是政府加杠杆的过程,在政府加杠杆的过程中金银比出现了比较剧烈上升,以黄金为基准,白银走熊市。

第五个阶段,是克林顿执政时期,时间是1993年至2000年,政府负债率出现了明显的下降,在美国政府去杠杆周期,金银比出现跌势,以黄金为基准,白银走出了牛市。

第六个阶段是小布什执政的八年,时间是从2001年至2009年,政府负债率虽有上涨,但上涨的幅度比较缓和,从2001年的56.3%上升至2008年底的69.6%,这一时期的金银比呈现震荡的走势。

第七个阶段,就是奥巴马执政至今,时间是从2009年至现在,在奥巴马的第一任期,金银比依旧像小布什时期一样震荡,此后,金银比就呈现升势,以黄金为基准,白银走熊市。

从上述总结我们不难发现这样的规律,在美国政府的负债率上升、政府加杠杆的周期中,金银比就会上升,白银相对黄金走熊,比如大萧条至二战时期、里根与老布什执政时期、奥巴马与拜登和特朗普执政时期;在美国政府的去杠杆周期中金银比下降,白银相对黄金走牛,比如二战结束至1967年,克林顿执政时期。在这里,我们不能说金银比会严格受到美国政府加杠杆或去杠杆所驱动,但或许可以说金银比的上升或下降与美国政府的负债率变化趋势具有很强的相关关系。

另一个现象也同样值得注意。上世纪里根和老布什执政时期,美国政府的负债率从33.3%上升至62.4%,上升了29.1%,这个升幅并不太大,而且62.4%这样的负债率也并不太高,还在安全线内,但金银比的升势却很迅猛,但从奥巴马任期至现在,美国政府的负债率从69.6%上升至目前的124%,升幅高达54.4%,而且124%这样的负债率已经非常高,远超过老布什执政后期的62.4%,但与里根和老布什时期相比,这一时期的金银比升势却比较温和,而且金银比90这个位置似乎已经成为很难突破的天花板,参考第一张图。如果这个观察成立,未来白银相对黄金走牛的可能性就比较大。

个人的结论是:假定未来美国依旧是世界上最重要的国家,美元依旧是世界上最主要的纸币,如果未来因战争或经济危机导致美国政府的负债率继续上升,金银比很可能会继续上升或维持震荡,白银相对黄金更可能维持弱势;一旦美国政府开始去杠杆推动负债率下降,比如美联储像二战结束之后那样开始控制长债利率以压低政府债务利息支出(如松:美国大洪水),金银比很可能就开始下跌,白银相对黄金开始走牛,前者当然适合投资黄金,后者就适合投资白银。

在这个历史的特殊时期,希望我们踩在正确的轨道上。

来自外部的引用