以往,沪深股市明显显示出牛短熊长的特征,根源就在于,一旦股市上升,所有个股都会上升,而且越是垃圾股,由于股价低股本小,牛市到来之时往往更会鸡犬升天,这会带来以下后果:

第一,能够进入股市的资金在短期内是有限的,随着个股普遍鸡犬升天,资金就会被快速耗尽,资金耗尽之后股指涨势就难以为继,牛市就是短暂的。

第二,由于个股尤其是垃圾股一飞冲天之后,就会有估值的长期回落过程,这是决定熊长的重要力量。

第三,股价暴涨之后,由于其股票价值已经远远超过了个股实际价值,就会导致股东集中减持,这是从股市抽走资金的过程,要恢复股市的资金平衡环境,就需要漫长的时间,让熊更长。

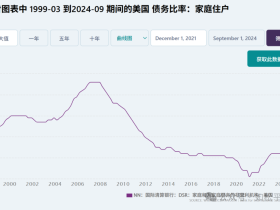

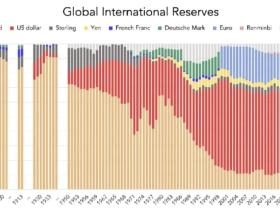

第四,自从改革开放以来,中国的利率一直在比较高的位置,尤其是在上个世纪,这就抑制了股市的估值,容易导致牛短熊长。其实这种现象在美国一样有所体现,在上世纪战后至七十年代,美国的利率处于高位,股市走势不温不火,但从八十年代开始,随着利率不断走低,股市的牛市特征极为明显,即便将八十年代之后的四十多年分开为两段来看,八十至九十年代虽然是美国经济的黄金年代,但由于利率较高,当时的股市总市值与GDP之比就比较低,从本世纪开始尤其是次贷危机之后,虽然经济增速已经严重下滑,与上世纪最后二十年的黄金时代已经出现了天壤之别,但随着利率走低股市却走出了超级牛市并一直持续到今天,让股市总市值与GDP之比出现了大跃进,见下图。今天,股市总市值与GDP之比已经来到了220%以上的山巅之上,炒股几乎已经成为所有中上美国家庭的保留节目,这就是利率的威力。

当然还有股市的治理问题,只注重圈钱不重视回报,就会让投资人成为韭菜,所以,建立一个公正公平、以回报为核心的市场任重道远。

等等。

上述因素的集合就让沪深股市在过去数十年中体现出牛短熊长的特征。

过去的问题是十分明显的,但客观地看待一些变化也是我们必须遵从的世界观,对于股市也是如此,从去年开始,沪深股市已经出现深刻的变化。

第一是市场变化。

以2024年9月24日上证指数2689.7点至2025年10月17日上证指数3837.7点的沪深股市涨跌幅统计,其间上证指数升幅为42%,个股涨逾100%的达1294家,占比25%;上涨50%至99%的876家,占比17%;上涨10%至49%的2110家,占比40.9%;上涨0%至9.9%的439家,占比8.5%。上涨个股总数为4720家,占比91.5%。既然有91.5%总计4720家个股在上涨,就有8.5%的个股还在下跌,合计438家。

从上述上涨家数可以看到,股指上涨主要受25%的个股所驱动,他们的涨幅都超过了100%,而涨幅在50%至99%只有17%,还有大约50%的个股跑不赢上证指数,其中更有438家还在下跌,它们拖累了指数。

这是与过去数十年截然不同的牛市。当个股结构性上涨之时,上涨的是有业绩、有前景的股票,大股东减持的动力就小的多,也不会对资金形成迅速的过度消耗,一旦股指涨势持续的时间拉长,就会有场外资金递补进来,虽然这种递补的速度可能并不快,但却有助于延长牛市的时间。在这个地方我不会用慢牛来形容,因为要构筑慢牛走势,需要利率在更长的时间内维持在低位,也需要持续推动股市的制度建设。

第二,去年四季度就在X上多次说到沪深股市将走牛市,在今年3月8日还特意发表了一份报告(如松:中国股市,牛蹄声声),来阐述股市必然走牛的内涵。在文章中阐述的两大动力是,首先,中国的十年期国债收益率已经下降到极低的位置,比美国次贷危机之后还要低,投资国债或储蓄几乎没有收益,而投资股市蓝筹股的收益远远超过投资债券和储蓄,两者之间的差额足以弥补股市的风险(相对国债来说股市属于风险投资),这就会推动富人和机构资金向股市转移,成为股市上涨的第一大动力;其次,央行接受机构抵押股市资产以获得国债,机构获得的国债就等于人民币现金,在这个过程中股市资产就进入了央行的资产负债表,央行会接受垃圾股进入自己的资产负债表吗?当然不会,他们只接受收益稳定、有前景的股票资产。上述这两者投资的都是收益稳定、有前景的股票,这就决定了本轮股市牛市的根本动力和上涨结构,它一定是结构性的牛市,股指上涨受到收益稳定、有前景的股票上涨所推动,现在都已经被前述数据所证实。

如此就可以得出以下结论,或者说是指引:

第一,很多人愿意购买涨幅小、甚至在过去一年中还在下跌的股票,他们习惯性地认为这些股票风险小,上涨潜力大,如果这样想,就基本入围了韭菜篮子。相反,应该仔细研究确实有成长潜力的强势股进行投资或投机,如果您能独立发现股价涨幅还不大、但又确实前景广阔的股票,您就太NB了。

第二,这论牛市的时间长度不可用过去的眼光来衡量,持续的时间周期会超出多数老手或专家的预期,这是十分正常的。

第三,次贷危机之后就在持续看多美国股市,即便美股在2022年的下跌周期中也不改初衷(在X上挺美股),相反,2015年之后基本不再谈论沪深股市。未来数年很可能需要调过来,看多沪深股市看衰美股才是正确的,根源就在于美国十年期国债收益率已经进入上升轨道,而中国十年期国债收益率还在历史低位反复徘徊,这种徘徊显然尚未结束,这种利率环境的截然不同就是最根本的依据。

祝好运连连!

评论