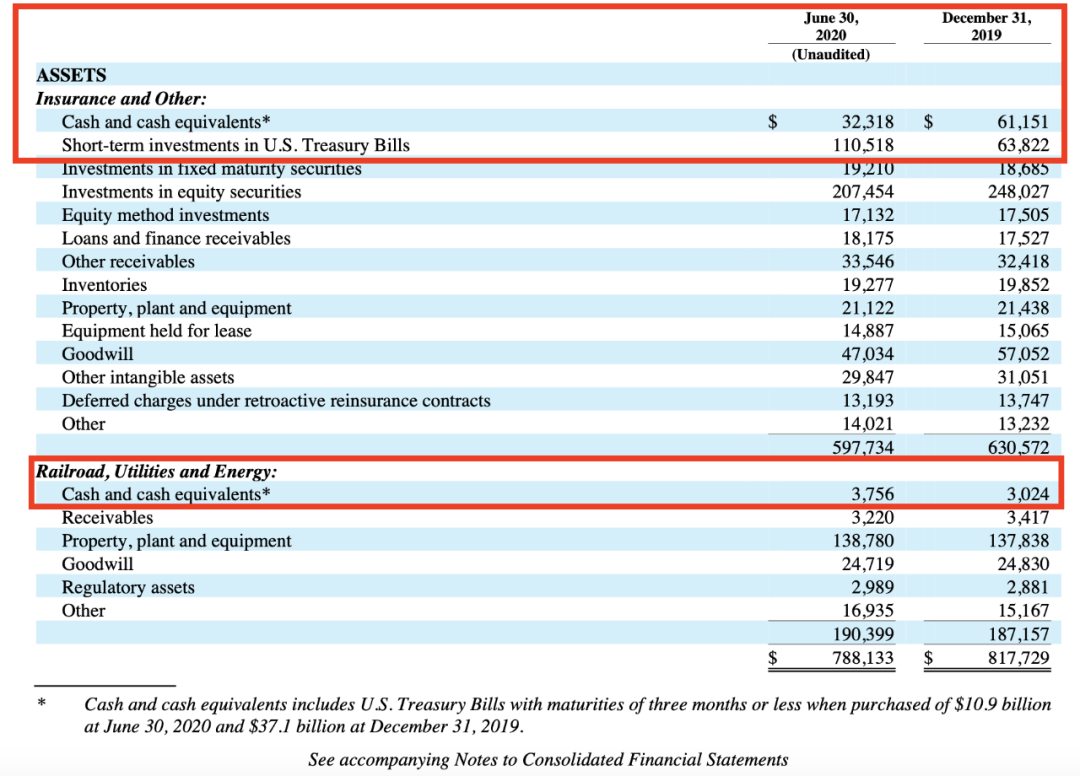

在8月份,股神巴菲特旗下的伯克希尔哈撒韦公布了二季度财务报告。

通过报告可以看到,伯克希尔哈撒韦的账上现金以及现金等价物(含现金、短期国债等)达到了1466亿美元,折合约10214亿元人民币,这也再创下历史新高。

来源:财报

此前的13F文件显示,伯克希尔在二季度减持了摩根大通、富国银行、万事达、VISA、PNC金融、M&T Bank、纽约梅隆银行,清仓了高盛、西方石油、Restaurant Brands及四大航空股达美航空、西南航空、美联航和美国航空。

来源:新浪13F

伯克希尔哈撒韦在一二季度整体呈现净卖出的状态,同时账上现金也达到新高,不少投资者也提出疑问,难道股神真的恐惧如斯?

不过到了第三季度,巴菲特在美股出现回调、欧美等地爆发二次疫情的情况下却开启了“买买买”模式,至少投资了185亿美元进入股市。

我们熟知股神巴菲特有着那句经典名言,“别人恐惧我贪婪,别人贪婪我恐惧”。

究竟巴菲特对哪些公司青睐有加,是否到了该贪婪的时间呢,我们来盘点一下。

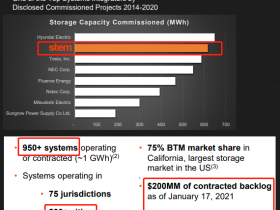

一、97亿美元大手笔收购道明尼能源

来源:华盛证券

2020年7月5日,伯克希尔哈撒韦宣布收购道明尼能源(D.US)旗下天然气业务资产,交易对价近100亿美元,其中40亿美元用于收购天然气业务资产、57亿美元为承担的有关负债。

这次收购首先是自2020年3月疫情爆发和随后的市场崩溃以来,伯克希尔哈撒韦公司的首次大规模收购。其次,伯克希尔哈撒韦截至今年6月份有现金1466亿美元,这次并购就花去了近100亿美元。

那么巴菲特为何要大手笔实现这次收购呢,我们从公司的基本面来找找原因。

根据收购计划,巴菲特的伯克希尔哈撒韦能源将获得道明尼能源运输公司、奎斯塔管道公司(Questar)及卡罗来纳天然气运输公司的全部股权,易洛魁天然气运输公司50%股权,及湾点液化天然气公司(Cove Point LNG)25%的股权。

这里要特别说一下的是湾点液化天然气公司,该公司在马里兰州拥有天然气出口、进口及仓储设备,服务美国20个州超过七百万人口。收购完成后,伯克希尔哈撒韦能源将负责运营湾点公司的设备。湾点旗下的出口码头为美国仅有的六个液化天然气出口码头之一。

按出口量计算,去年上半年湾点出口码头共交付1218亿立方英尺,排第二;单价为7.13美元/百万英热单位,在四个出口码头中排第一。

交易完成后,伯克希尔哈撒韦能源将承担美国洲际天然气输送量18%,目前公司只占8%。2019年全年,道明尼能源公司旗下天然气传输及仓储、天然气分配业务分别录得净利润9.34亿美元及4.88亿美元。

从道明尼能源公司的天然气业务资产在行业地位、规模及盈利能力来看,巴菲特的这次斥资百亿美金的大收购看起来很值。

二、21亿美元抄底美国银行

来源:华盛证券

自7月20日以来,伯克希尔几乎每天都在增持美银。

相关文件显示,伯克希尔在7月20日至22日期间买入3390万股,7月23日至27日期间买入1640万股,7月28日至30日期间买入2120万股,再加上在7月31日至8月4日期间买入1360万股美银股票,耗资近3.1亿美元。

伯克希尔三周内已经累计买入20.7亿美元,在美银的持股比例升至近12%。

当前,伯克希尔在美国银行中的持股比例已经逼近12%。美国银行是伯克希尔投资组合中的第二大持仓,仅次于苹果。

为何巴菲特会大举投资美国银行呢?

“股神”曾经说过,银行业是一个好行业,银行股在经济复苏期间也往往有更好的表现。2008年金融危机期间,伯克希尔进行了多笔战略投资收益颇丰,其中包括对高盛、美银的大额注资。

而选择美国银行可能出于两个原因:第一是在美联储的年度压力测试中,美国银行资本充足率表现优异。

在美联储所密切关注的资本充足率,每家银行都有一个最低门槛,这个比率也与银行股息相关。美国银行的资本充足率要求为9.5%,而截至二季度末其实际资本充足率为11.6%,还有2.1个百分点的缓冲空间。

相比之下,花旗集团距离最低门槛为1.5个百分点,摩根大通为1.1个百分点,而富国银行已经将股息削减了近80%。

除此之外,巴菲特青睐银行股在很大程度上是因为它们相较于其他股票更具吸引力的估值。目前,美国银行股价是其有形账面价值的1.3倍,其他领先银行股中,摩根大通为1.6倍。

三、62.5亿美元入股日本五大贸易公司

在8月底,巴菲特祭出大手笔,斥资62.5亿美元收购日本五大贸易公司股份,包括伊藤忠商事、丸红、三菱商事、三井物产和住友商事(这5家公司在美股都有ADR,均可以通过美股市场购买)。

资料显示,上述5家贸易公司的主要业务是将海外商品,如能源、金属、食物、纺织物等,进口至日本,控制着日本大部分的进出口业务,同时也为制造业提供服务。

巴菲特对于这笔投资表示,预计将长期保持对这些日本贸易公司的投资,并且对其中某些公司的持股比例可能最多达到9.9%,这将主要取决于股价。

对于这笔投资,有机构分析师认为日本在贸易方面还是有优势和潜力的,虽然受到疫情的冲击,但其出口如电子、制造业的竞争力还是比较强的,一旦开始恢复,贸易的复苏也会比较快。

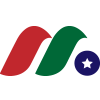

四、7.35亿“打新”云服务公司snowflake

来源:华盛证券

Snowflake在9月16日正式登陆纽交所,以120美元/股发行。9月28日Snowflake收涨9.36%,报250.41美元,盘后涨逾3%,市值近700亿美元。

无论从发行募资额还是市值来看,Snowflake的上市规模都是全球软件服务公司(SaaS)中最大的,巴菲特也在这场“最大IPO”中分得一杯羹。

在Snowflake首次公开募股之前,伯克希尔哈撒韦就披露了其持有的头寸:以120美元的IPO价格认购了Snowflake价值2.5亿美元的股票。

根据SEC文件,巴菲特和他的投资团队还以每股120美元的发行价从另一位投资者手中额外购买了404万股。这样一来,伯克希尔的总成本就接近7.35亿美元,约占Snowflake公司已发行股票的15.2%。

按照Snowflake在9月28日收市价250.41美元,巴菲特在不到2周的时间收益就翻了一倍。为何巴菲特会54年以来第一参与IPO认购呢?

Snowflake成立于2012年,Snowflake销售的数据仓库软件能在亚马逊的云端运行,能为企业提供高性能、易扩张的环境去存储大规模的信息,用以机器学习算法等应用的处理。

以公有云订阅模式作为其主打商业模式的Snowflake,充分释放了大量公有云客户的数据分析需求,而且公有云特有的轻交付模式使得Snowflake的销售成本极低。

财报显示,2020财年,Snowflake的营收为2.65亿美元,同比增幅高达174%;到2021财年上半年即截至今年7月末,其营收达到2.42亿美元,同比增长133%。增长迅猛的云服务赛道,或许是巴菲特继IBM和苹果的科技股之后,又一次重大尝试。

五、6亿美元买入EW Scripps

来源:华盛证券

9月24日,美国广播电视公司EW Scripps以26.5亿美元收购同行ION Media,巴菲特旗下的伯克希尔哈撒韦投资超6亿美元(约合40亿人民币)的优先股以支持该项收购。

同时,伯克希尔还将获得认股权证,以每股13美元的价格购买多达2310万股A类EW Scripps股票。

说到为何会参与这笔投资,或许又以下几个原因。

首先作为交易的一部分,伯克希尔将获得8%的年度分红。无论是今年投资道明尼能源、还是五家日本贸易公司,过去几十年中,在巴菲特投资交易背后,都有高分红因素囊括其中。

其次分析认为,目前EW Scripps旗下拥有60家电视台,以及Bounce和Court TV等媒体网络。

ION Media则还没有上市,由Black Diamond资产管理公司持有,在美国62个地区拥有电视台,出品了在美国知名的《NCIS:Los Angeles》以及《Law and Order》等节目。

业内人士认为,随着Netflix等流媒体服务和免费节目越来越受欢迎,收购ION Media将使EW Scripps能够使用其无线网络,而无需收取大额租赁费用,从而提高竞争力。

▶ 免责声明:

以上内容不代表华盛及本站的立场,不构成华盛及本站相关的任何投资建议。在做出任何投资决定前,投资者应根据自身情况考虑投资产品相关的风险因素,并于需要时咨询专业人士意见。

文:华盛证券

评论