文:路财主

欧央行就这么怂了。

昨天晚上,欧央行宣布,将本已为负值的存款利率从-0.4%下调至-0.5%,同时重启长期再融资操作(TLTRO),也就是通常所说的量化宽松(QE)。

前面的文章我一直在说负收益率债券,并且明确告诉大家,债券之所以会出现负收益率,是因为所有债券投资者都赌定,有央行来充当高价债券最后的接盘侠。

欧央行现在重启QE,证明那些购买负收益率债券的赌徒们,又一次赌对了。

至于印钞的规模嘛,欧央行说了,新一轮资产购买计划(asset purchase programme,APP)从11月1日起重启,每月200亿欧元,欧央行管委会预计,本次QE将持续足够长的时间以增强货币政策效果,直到下一次加息前夕结束。

每个月200亿欧元,小Case啦!

欧央行的QE,到底能不能实现如同上图流程所展示的效果(大概率有点难),我们姑且不论,我关心的是——如果欧央行未来一直不加息,那是不是意味着印钞要一直持续?

最搞笑的是,欧央行行长德拉基在新闻发布会上说,欧洲央行已就量化宽松达成广泛共识,不需要投票,没有讨论调整边际贷款利率!

也就是说,在行长大人看来,这事儿不需要讨论,不需要投票,不得不做!

众所周知,QE印钞对于经济就像服用春药和吸食鸦片,极易养成依赖症。可惜的是,现实就是日本和欧洲,都已经彻底地依赖上了春药。

不妨先来回顾一下欧央行服用春药(QE印钞)的故事。

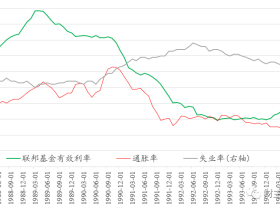

在全球国际储备货币的四大央行(美欧英日)中,美国和英国最早决定服用QE印钞的春药(2008年和2009年)来“挽救经济”。

到了2013年,美国大规模实施的QE对经济起到了真实有效的刺激作用,经济开始复苏。2013年,日本决定向美国学习,开始加量服用春药实施QQE(量化质化宽松)。但谨慎的欧央行,却一直对QE政策半推半就。

随着2014年欧洲经济陷入全面衰退,欧央行不得不选择下海卖身,2015年1月22日正式推出全面量化宽松(QE),并决定从当年3月9日起,每月购买600亿欧元资产,当时约定的结束卖身时间是2016年9月。

但到了2015年底,欧央行宣布,将资产购买计划延长半年至2017年3月;

但到了2016年底,欧央行宣布,将资产购买计划延长9个月至2017年12月;

但到了2017年10月,欧央行再次宣布,将QE政策延续9个月;

……

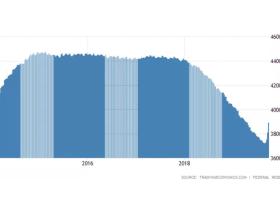

到了2018年6月,欧央行终于宣布,他们将在12月底结束债券购买。于是,2018年12月份,欧央行终于结束了3年零9个月的卖身生涯,下图即为欧央行上一轮QE中每个月印钞购债的情况(单位为10亿欧元)。

经历三年半的QE之后,欧央行印钞量(央行资产负债表规模)相比2014年底,翻了一倍还多,目前高达4.69万亿欧元,折算为美元,规模仅次于日本央行,高于美联储……

从2018年底到现在,欧央行的印钞春药,仅仅停了9个月。

随着意大利右翼政府上台,再加上新上台的英国首相鲍里斯摆出一副硬脱欧的架势,欧元区的经济再度陷入萎靡不振……

赶紧地,再服QE春药,药不能停!

这就是这次欧央行重启QE的由来。

我前面的一系列文章在谈到负收益率债券的时候,有人一直在问,为什么央行要购买负收益债券,为什么投资者赌定央行会充当高价债券的接盘侠?

其实,只用一个词就可以回答:政府债务!

我们要明白一个基础,那就是当代各国的中央银行制度,一般都会明确规定,政府不能直接要求央行印钞,而必须通过发行债券来融资,然后,央行再从市场上购买国债或信用等级高的公司债,来实现基础货币扩张。

包括日本、美国和欧洲绝大多数国家的政府,自金融危机以来,欠下太多债务,而且还需要借越来越多的债务来刺激经济、收买选民,如果按照过去几十年正常的债券收益率水平,比方说6-8%,利息支付成本,现在、立即、马上就可以让这些国家的政府破产!

唯一能挽救政府的途径,是通过发行更低利息、甚至不需要支付利息的债务,例如1个月前德国发售的30年期国债,票面0利率,实际发行中是负收益率,也就是说,政府白白得到一大笔钱,不仅不需要支付利息,债权人还要补贴给政府钱——这样一来,政府承担再高的债务也没有问题啦!

问题在于,政府想发行低利息或者0利息的债券,市场上谁来接盘呢?如果没有央行印钞来兜底,市场上根本不可能有任何SB真的以负利率借给政府资金!大不了,我买个保险箱把钱存进去就是了,难道我吃饱了撑的,借给别人钱还要送利息给他花?

那好了,央行就只好不断承诺或放风说,我将来会实施QE,一定会购买债券——就和现在的日本和欧洲央行一样。

接下来,央行当然会按照承诺实施QE,高价购买这些负收益债券,让那些以不合逻辑的方式购买债券的投机者们白白挣一笔钱。如果央行不讲信用,忽悠市场上的投资者,那么只要1次,政府债券将再也不会有人去购买,政府的融资渠道也就断掉了。

有人说了,央行就不讲信用一次试试看嘛!

搞清楚哎,现在的纸币本来就是毫无价值的废纸,靠的就是那一点点信用在流通,你让央行不讲信用1次,还不如把当代货币系统给废除了算了!

有了央行承诺高价购买债券,政府当然就爽了,因为,负收益率之下,别人借给我钱,接下来还要天天给我送利息花,我能承担100万亿亿亿亿亿亿亿……元的债务!

这就是欧元和日元国债负收益率的逻辑,这下你明白了么?

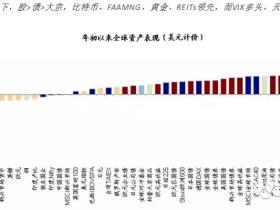

最可笑的是,就在欧央行宣布降息+QE前后,美帝大统领特朗普在推特上大放厥词。

先是在欧央行降息之前,他大放厥词说:

美联储应该把我们的利率降至零或更低,我们然后应该开始为我们的债务再融资。利息成本可能会被拉下很多,同时还可以大幅延长期限。我们有着很棒的货币、权力和资产负债表,美国一直都应该支付最低的利率,没有通货膨胀!都是因为杰·鲍威尔和美联储的天真,让我们不能做其他国家已经在做的事情,我们因为这些‘笨蛋’失去了一生一次的机会。

然后在欧央行降息+QE落地之后,他再度大放厥词:

欧央行迅速行动,降息10个基点,他们正在努力并成功地使得欧元兑强势美元贬值,损害了美国的出口……美联储,他们只会坐等、坐等、坐等……他们借钱,我们付利息!

无论从美元的国际地位还是货币的基本逻辑,或者是全球财富流动状况来说,我必须说,这两段话都是极其极其SB、无知兼无耻的话!

面对这个动辄在货币金融上自以为是的超大号SB,我只能说:

特朗普,你特么让美联储真的那么做一下试试看?!

作为当今全球最强大国家的领导人,能够自大、无耻、无知到这种地步,我也真是服了!

明天,我会专门写一篇文章,讨论一下美元为什么不能和欧元、日元一样,实施负利率,好好怼一下美帝大统领的思维。