每一次重大的地缘政治事件都会带来世界政治、军事和经济格局的骤变,这是客观规律。1991年的八一九事件之后,意味着当今世界价值关的分歧已经下降到了次要地位,美国实现了自己在全球的霸权地位,也有能力压制世界各地的地缘政治矛盾,结果世界就出现了难得的、非常适合经济发展的和平环境。由于欧亚大陆上众多发展中国家的生产要素价格更低,这就出现了资本从欧美日等发达国家向这些发展中国家的单向(注意“单向”两个字)流动。

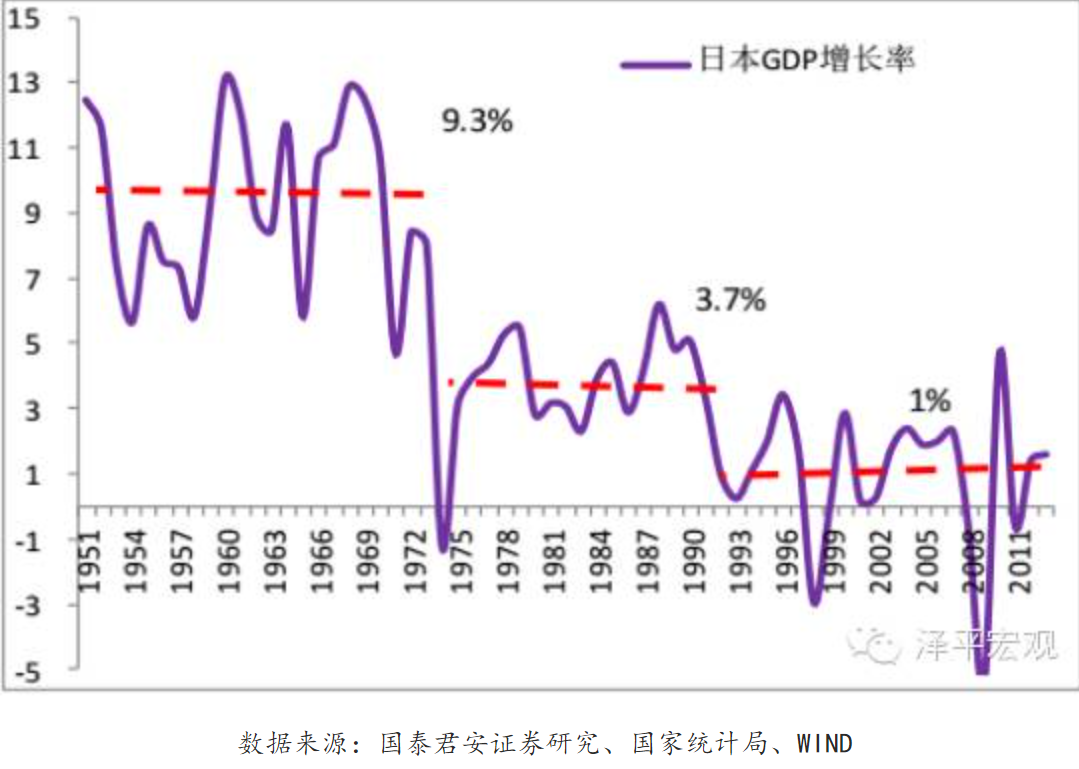

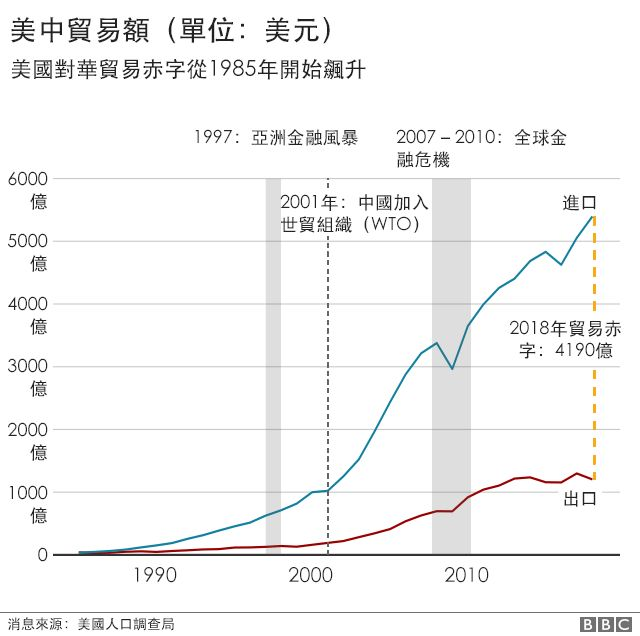

对中国来说,在改革开放初期,生产要素价格很低,而日本已经是发达国家,生产要素价格更高,再加上东亚基本都属于中华文化圈,人种、文化和思维方式都相近,结果中国改革开放伊始日本企业就开始进入中国,比如日立在1977年进入中国,而丰田汽车在1979年进入中国,日企的行动远远领先于欧美企业,资本率先从日本向中国流入。1991年的八一九事件之后冷战结束、价值关之墙被推倒,资本就出现了由日本美国欧洲为代表的发达国家加速向以中国、东欧为代表的发展中国家的快速、单向流动,其外在表现也很明显:由于资本快速流入推动了中国、东欧等发展中国家的经济快速发展,世界地位快速提升;产业资本不断流出意味着企业不断外迁,让日本等发达国家的经济增速下滑;随着产业资本不断流入中国等发展中国家,意味着很多产业基地转移到了发展中国家,发展中国家的出口开始快速增长,以美国为首的发达国家的贸易逆差开始放大,这又形成了贸易项下的资本流动。下面的两张图最有代表性,日本的经济增速在1991年之后陷入低迷,美中贸易逆差虽然从1985年开始飙升,但八十年代的逆差金额很小,无足轻重,可九十年代之后美中贸易逆差开始快速放大,2001年中国加入世贸之后美中贸易逆差再次急剧拉大,这都是八一九事件之后、资本单向流动所带来的典型现象。

这就是八一九那一天给这个世界所带来的巨大变化!因此,地缘政治剧变才是经济活动的指挥棒,更是资本流动的指挥棒。

陈述上述内容是为了说明今天正发生的事情。

美中冲突越来越激化,此时,资本就再次面临选择,是继续留在发展中国家还是立即回家?或者在发展中国家之间进行转移?

2020年疫情爆发之后,日本安倍政府就制定了支持企业回迁的政策,对回迁企业给予财政补助,美国也制定了相关政策,这是推动企业回流的财政政策。

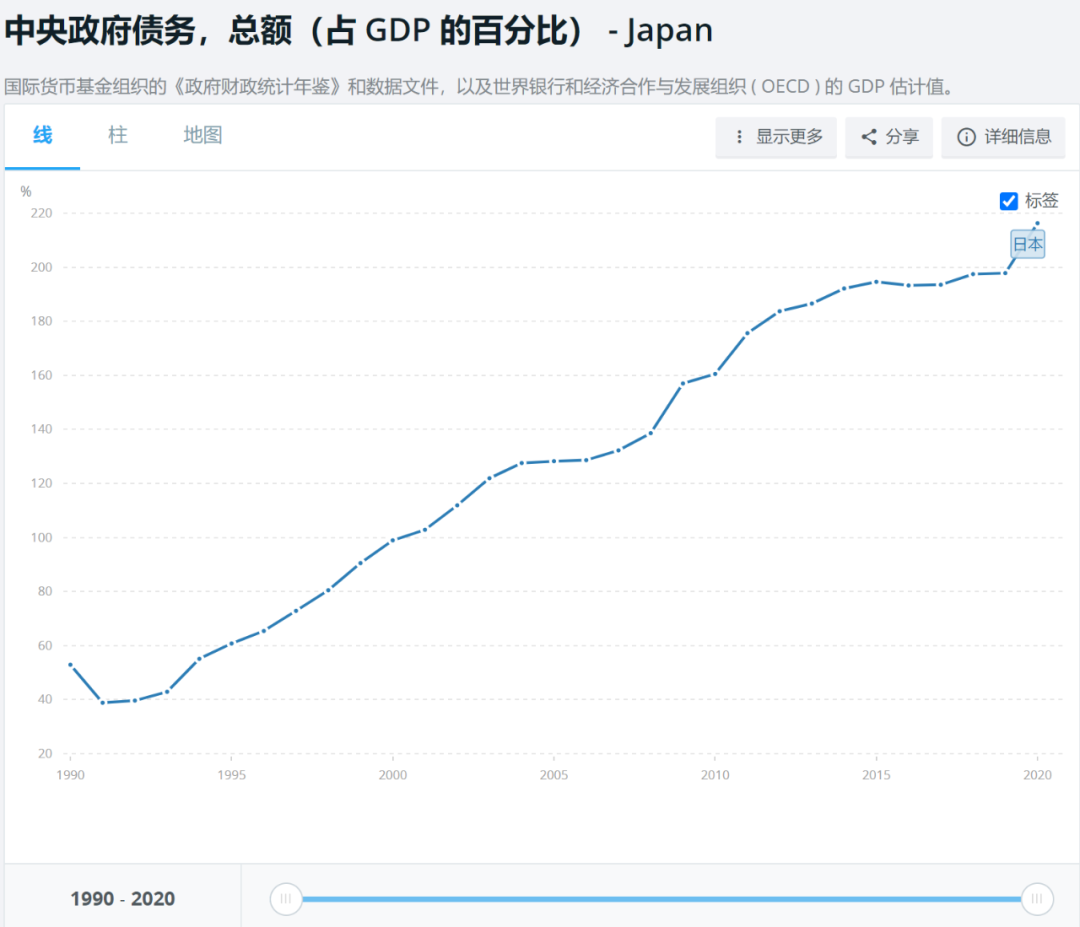

今年以来日元出现了快速贬值,必须要说明这首先是由日本政府的高债务率所导致的(见上图,从90年代初期开始,由于日本政府要救助房地产泡沫破裂给银行体系带来的坏账并刺激经济,导致债务率一路飙涨),源于一旦日本央行跟随美联储加息,国债收益率就会上涨,以日本目前的债务率(2022年6月为231.1%),国债利息支出必然快速放大,就会挤压日本政府可支配的财政资金,所以日本央行一直在维持宽松的货币政策,美日利差的不断放大就导致了日元的大幅贬值。虽然日本央行对快速贬值的日元进行了干预(任何国家都不希望自己的货币贬值过快,这是很正常的,所以目前东亚主要经济体都在通过抛外储干预汇率市场),但无论日本央行和IMF似乎都乐见日元贬值。

日前日元兑美元最低已经跌至150:1创出32年来的最低水平,但国际货币基金组织(IMF)却在10月13日力挺日本央行,称“日元疲软对日本经济总体来说是积极的”,日本央行行长黑田东彦在美国华盛顿举行的国际金融协会年会上同样表示,日本需要大幅提高工资水平,才能实现物价稳定目标,日本央行需要继续实施宽松政策,以确保通胀目标并支持经济复苏。

日元已经大幅贬值,但央行行长和IMF却并不担心,这葫芦里到底卖的什么药?

日本长期受通货紧缩的困扰,日元大幅贬值会推动日本的经济复苏和企业利润的上升,日本企业利润增速已经创出1954年来的最高,而1954年还是日本经济飞速增长的时期,企业利润快速增长之后就会加大投资活动,然后就会体现在经济增长上。货币加速贬值也是对日本政府的高债务进行稀释的过程,只有如此才能帮助日本政府摆脱债务危机。但如果在企业利润上升的同时不能照顾到通胀对一般家庭带来的伤害,就会造成严重的社会不公,所以黑田东彦提示日本政府和企业需要及时提升劳动者的工资水平。目前日本工会组织已经要求企业给员工加薪5%,以日本的国情来说企业应该不会拒绝。

上述是黑田东彦葫芦里的一粒药,但葫芦里可能还有另外一粒药:那就是推动资本回流日本。

无可置疑的是,亚太地区已经进入军备竞赛的阶段,类似冷战的环境已经回归,意味着那堵墙正在重新竖起,此时,在异国从事生产经营的日本企业就需要尽快做出抉择。而日元汇率是最重要的生产要素,当日元快速贬值到低位之后,就可以与日本政府的财政政策互相配合,从金融方面推动企业回迁。1991年八一九之后是日企迁出,现在日本希望从财政、金融两方面推动企业回迁。

日元贬值不仅有助于推动日企回迁,同时也还会吸引区域内其它国际资本流入日本,现在到日本买房、买地、买股正在成为市场中最热门词汇,与之伴随的当然也是巨额的资本流动(要警惕,随着日元贬到低位之后这种趋势有可能愈演愈烈),这会对区域内国家(或地区)形成巨大的资本流出压力。区域内国家或地区的资本外流就会导致本币汇率贬值,此时,央行只有两条路可走,其一是加息保汇率,其二是抛外储稳汇率,无论采取哪种方式都会导致本币的流动性短缺和利率上升,对于泡沫严重的国家或地区就是巨大的威胁,很容易招致导致泡沫破裂。

也就是说通过日元贬值可以助推资本回流日本、恢复经济,同时又能削弱自己的潜在对手,这是黑田东彦葫芦里的那粒药丸。

事实上,类似的剧本已经上演过一次。1997-1998年东南亚危机期间日元兑美元汇率是先升后降,汇率升降原本是稀松平常的事情,但问题是这种升降非常剧烈就不正常了,日元快速升值自然代表着资本出现了快速回流,这被认为是引爆东南亚危机中早期泰国、马来亚汇率危机的主要原因之一,但1998年年中开始风云突变,日元汇率暴跌,随着日元汇率暴跌日本资产就更有吸引力,周围国家或地区的资本就迅速涌入日本抄底资产,在资本外流的背景之下索罗斯开始对港币的联系汇率发动攻击,虽然最终被击退,但这场危机却导致香港人均GDP大幅下跌,直到六年之后人均GDP才回到危机之前的水平上(见下表)。日元剧烈升值然后又剧烈贬值这来回一折腾(见下图),将东南亚、东亚的部分经济体折腾的七晕八素。

当然,今天日本在亚洲的影响力已经远不如东南亚危机时期,中国已经上升为本地区的第一大经济体,但本次日元的波动幅度和速度似乎比上次还要剧烈、迅猛,不知道哪个国家或地区的资产价格泡沫(货币汇率也是泡沫的一部分)会成为日元剧烈波动之下的牺牲品。如果您想发现是哪个地区最可能成为牺牲品,不妨先对比一下亚太地区各国或地区股市的走势,股市下跌的速度最快的,往往就是资本外流最严重的,下一步就可能引爆资产价格泡沫并导致汇率危机,这是类似索罗斯那样的嗜血者的良机(或许已经潜伏在其中)。

亚太地区已经开启了军备竞赛,热战随时都可能打响,日本正在酝酿在2027年前扩军一倍,这是明牌,目的就是为了战争;而作为国际主要自由兑换货币之一的日元如此迅速的贬值,就会导致亚洲资本剧烈的单向流动,此处要注意的是,一旦日本摆脱长期的通缩环境、经济增速开始回升,日本政府的财政收支就会改善,日本央行就具备了一定的加息空间,而加息(日元升值)会将这种资本单向流动推向高潮,对其他地区的资产价格泡沫和汇率形成巨大的压力。

日本悄悄动手了。

1F

好。邪恶政权该发抖了。