文:凭栏欲言

6.15日,央行公告开展2000亿MLF操作,利率不变。

6月8日有5000亿元MLF到期。当日央行公告称将于6月15日左右对本月到期的MLF一次性续做,具体操作金额将根据市场需求等情况确定。

最终6月15日续作2000亿,缩量3000亿。收紧信号异常明显。

同样的事情在上月也有发生,5月14日,有2000亿元的MLF到期,按照惯例,央行都会进行续作。但央行并未在当日进行续作,反而在第二日续作1000亿,同样的缩量续作。

结合近日公布5月M2和社融超常增长来看,显示央行对货币的超速增长有所警惕。

压力源自汇率。

01

汇率的可能动向

人民币汇率上的压力有两种:

1) 外部压力

主要是美元指数变动影响人民币汇率波动

2) 内部压力

为了刺激国内经济,需要营造宽松货币环境,而货币宽松就会刺激资金外流。为抑制外流,需要拉升汇率补偿利率的降低。内部降息制造了人民币升值的压力。

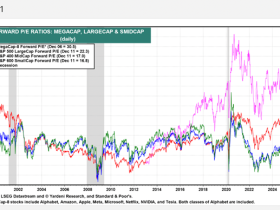

受美国疫情延续、国内局势动荡、美联储再启QE等因素影响,美元指数近期快速下行,人民币汇率的外部压力有所减轻。但受到人民币放水迅猛的影响(M2增速11.1%、社融增速12.5%),人民币汇率的内部压力在迅速增加。

从中美十年国债息差与人民币汇率比对来看,由于美元指数的快速下行,近期人民币获得了一点主动空间。

人民币可以适度贬值至7.13,或者放任中美息差收窄10余基点,仍可维持国际收支的均衡。

从3月份之后央行历史操作惯性来看,猜测近期央行会让人民币汇率略下跌至7.1附近,同时放任息差收窄至200基点附近(目前209基点)。

这需要美股稳定(不会导致流动性紧张重现)作为前提,而美股会稳定吗?

02

美股熔断或再现

3月9日,美元指数下跌至96.43点,与此同时,美股连续熔断。

这当然不是偶然。

美元指数的连续下行喻示着美国国内资金的外流。当资金外流量变引起质变,3月上旬,美国股市崩盘了。

美国股市崩盘诱发众多衍生品竞相崩盘,追加保证金的需求造成了美元的流动性紧张,导致美股连续熔断,短时间内下跌了40%。

对此美联储的应对是连续降息、重启QE,最终让市场恐慌情绪消退。至今,美股已基本收复失地,纳斯达克指数甚至反超熔断之前,在6月10创出历史新高。

美股创出新高跟基本面(经济是负增长)没有一丝关系,是单纯的水牛市。

美联储一手托起了美国股市。

但很显然,从5月中旬开始,美国疫情、示威游行、美联储再启QE等多重因素开始叠加施压美元指数,美元指数开始快速的连续下挫。美元指数连续下挫代表着新一轮的美元外流。美联储货币政策越激进,越会加剧这种外流。

金融方法正在趋向极限,美联储货币政策面临两难。

缺少流动性,美国股市马上下跌;流动性太充沛,资金外流又将量变引起质变。

上世纪60年代,在金融方法达到极限的时候,美国财政部还曾经呼吁立法对流出美国的资本征税,试图通过行政手段遏制资金外流,但并没有什么用处,反而催生了欧洲美元市场。

这其实是理所当然,假如美联储万能论成立,美国历次金融危机应该一次也不会发生。

量变终会引起质变,6.10日(美元指数近期的低点),美国股市又进入了下行趋势。

在2020年1月1日文章所作出的年初预判中,笔者认为美股年内会高位腰斩,目前仍然维持此看法。

03

黄金再现黄金坑?

美国股市再次发生股灾是个极高概率的事件,参考3月可知,股灾导致的流动性紧张会导致传统避险手段短期失效,黄金可能会跌出一个黄金坑。

短时间的流动性紧张会因救市或股灾尘埃落定而最终缓解,美元流动性紧张到缓解的过程中,黄金大概率形成一个V字反弹,V字的底部,是收益极高的黄金坑。

04

施压中国资金外流

美元流动性紧张还会导致美债收益率飙升,进而刺激资金回流,刺激美元指数暴涨。

这从3月份十年美债的走势中也可以发现。

美债收益率飙升将被动影响中美息差收窄,强化中国资金外流压力,强化人民币贬值压力。

从本日(6.15日)数据来看,目前人民币的资金外流压力是自3月中旬以来压力最小的时间段。但随着美国股市不稳的迹象再次出现,人民币的资金外流情况或会再次加重。

这或是中国央行货币政策有所收紧(相对一季度收紧,实际上仍然相当宽松)的原因所在。

05

外储失血加速

从人民币房产市值450万亿这个角度理解,人民币汇率高估问题非常严重。

如果加速推进人民币国际化,中国当前官方口径外储减外债约为一万亿(中国公司海外分部所借外债,并未计入官方口径广义外债,如果计入数字将十分难看),仅需1%的房产变现就能将万亿外储挤兑一空。

人民币国际化根本就无法推进。

人民币可以维持汇率高估的状态,是资本项未开放和汇率干预的共同结果。

而随着金融加大开放,对汇率干预的倚重加剧,这会导致外储失血加速,伴随着美国股市再趋下滑,流动性紧张或再次袭来,外储失血情况会再趋严重。

是任由外储失血?还是加息?选择总是那么的艰难!

无论中美,规律只会迟到,但不会缺席。

END