这是雪崩的前夜。

在二战之后的金融史中最震撼的只有一件事,它就是“尼克松冲击”。

二战即将结束的1944年建立起布雷顿森林体系,1958年该体系全面运作,美元以每盎司35美元的固定汇率兑换黄金,各国货币与美元挂钩。

在60年代,随着越南战争导致美国的债务危机不断加剧,美元危机不断爆发,这直接导致黄金不断外流。1965年2月,法国总统戴高乐宣布打算以官方汇率将美元储备全部换成黄金,1971年西德直接宣布退出了布雷顿森林体系,而瑞士等众多欧洲国家虽然未公开宣布,但却纷纷抛售手中的美元储备兑换成黄金,以实际行动紧跟西德,这让布雷顿森林体系难以为继。

1971年美国的通胀率为5.84%。为解决经济、通胀与就业问题,1971年8月13日下午,尼克松、美联储主席伯恩斯、准财长康纳利、副财长保罗沃尔克(即后来的美联储主席)以及12名白宫及财政部高级顾问在戴维营秘密开会,经过剧烈的辩论之后最终听从了康纳利的建议,决定放弃布雷顿森林体系,尼克松于8月15日在电视上发表讲话并宣布以下行动:

- 关闭黄金窗口,停止美元与黄金兑换;

- 冻结工资与物价90天;

- 对进口商品征收10%的进口附加费。

尼克松的行动对市场产生了震撼性的影响,周一(讲话结束之后的隔日)道琼斯指数上涨33点,创下单日最大涨幅,这一事件被称为“尼克松冲击”。事实上,在此后的近十年中,美元贬值了约三分之二,能源黄金开启超级牛市,这都是“尼克松冲击”的一部分。

“尼克松冲击”的核心是什么?是社会信心的雪崩。

我们知道纸币就是一种信心,黄金本质是一种零利率(零通胀)货币,这从英国实行金本位的数百年中可以得到证实,当美元绑定黄金之后,就借助黄金的信用得到了持有人的信任,让人们愿意持有并在社会上流通,当尼克松宣布终止兑换之后就是持有人信心的雪崩,也因此,巴黎的出租车司机直接在车上挂个牌子:“拒收美元”。

布雷顿森林体系解体之后全球开始使用信用货币(纸本位货币),那么,这一时期是什么东西在“锚定”美元的信用?或者说是什么在充当着布雷顿森林体系中黄金的角色?

“2%中期通胀目标”充当的就是当初黄金的角色。黄金是零利率(零通胀)货币,而“2%中期通胀目标”就是年贬值速度不超过2%的一种货币,这就是美元、欧元等纸币之锚。

“2%中期通胀目标”如果能锚定美元、欧元等纸币,就必须有一个前提,那就是央行有能力将中期通胀率控制在2%以内,这就是即便到今天美联储主席鲍威尔还在不断重申美联储的中期通胀目标依旧是2%的根本原因。源于如果他敢丢掉这个锚,美元就是一张张花花绿绿的纸张。

可一旦最终的事实证明美联储和欧洲央行这两家全球最主要的央行无法将通胀打压到2%以内时,就是与1971年美元与黄金脱钩一样,产生又一次脱钩,就会产生纸币持有人信心的崩盘。

首先我们看看欧元的处境。

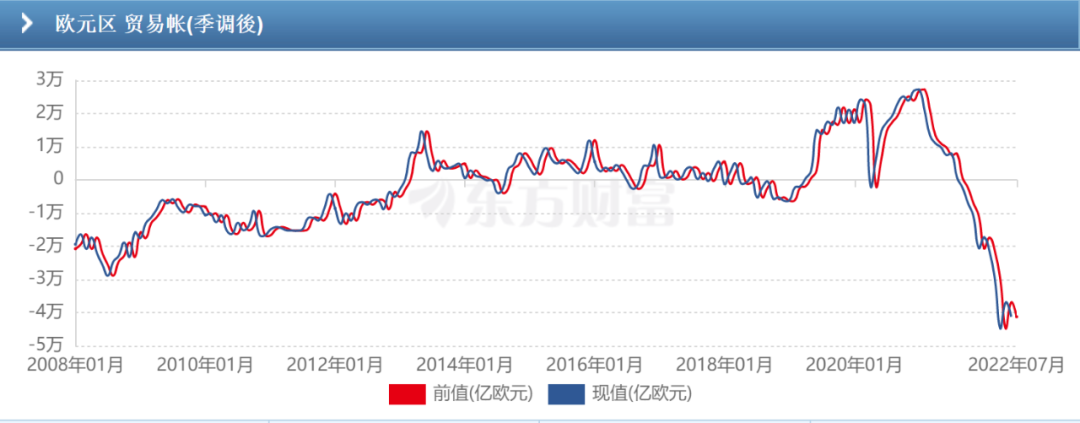

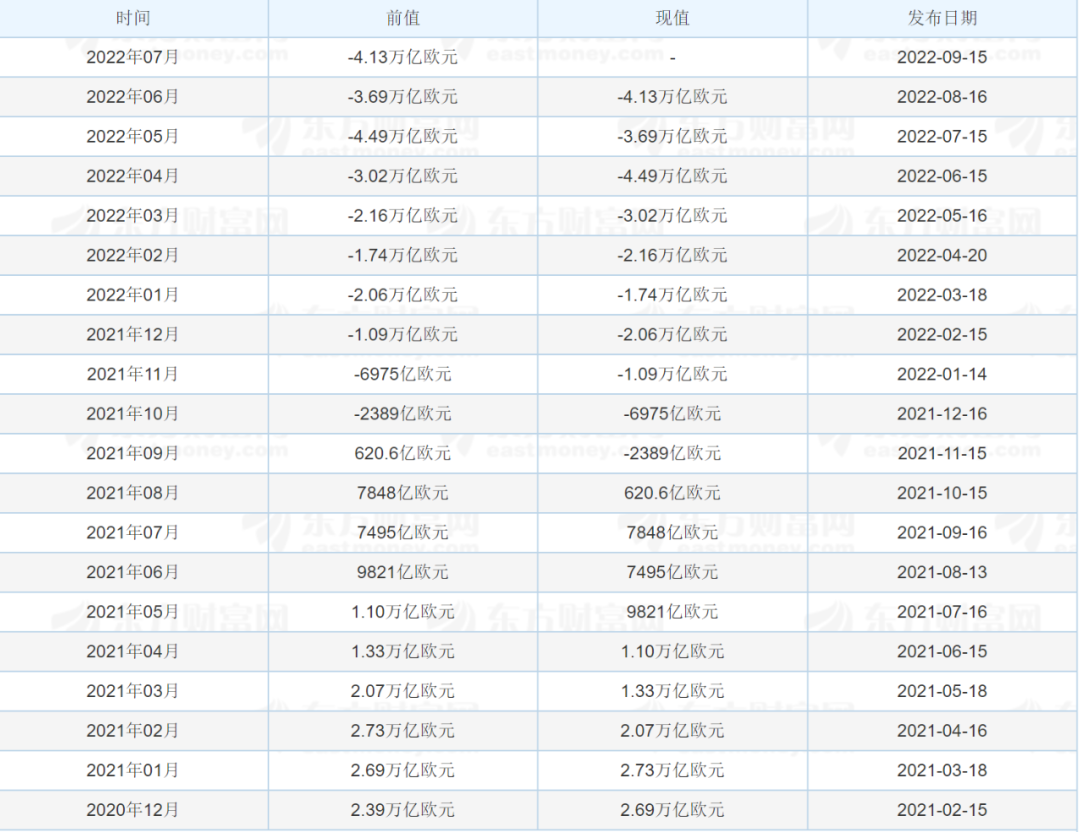

欧元区的贸易帐在急剧恶化,如果考虑到因能源短缺欧元区内的很多企业斗已经关停,未来这种贸易账恶化的情形很可能还会持续下去,这就会不断推动欧元贬值和欧元区的通胀,而目前欧元区的通胀已经达到8%以上,但欧元的利率却还躺在零的水平上。

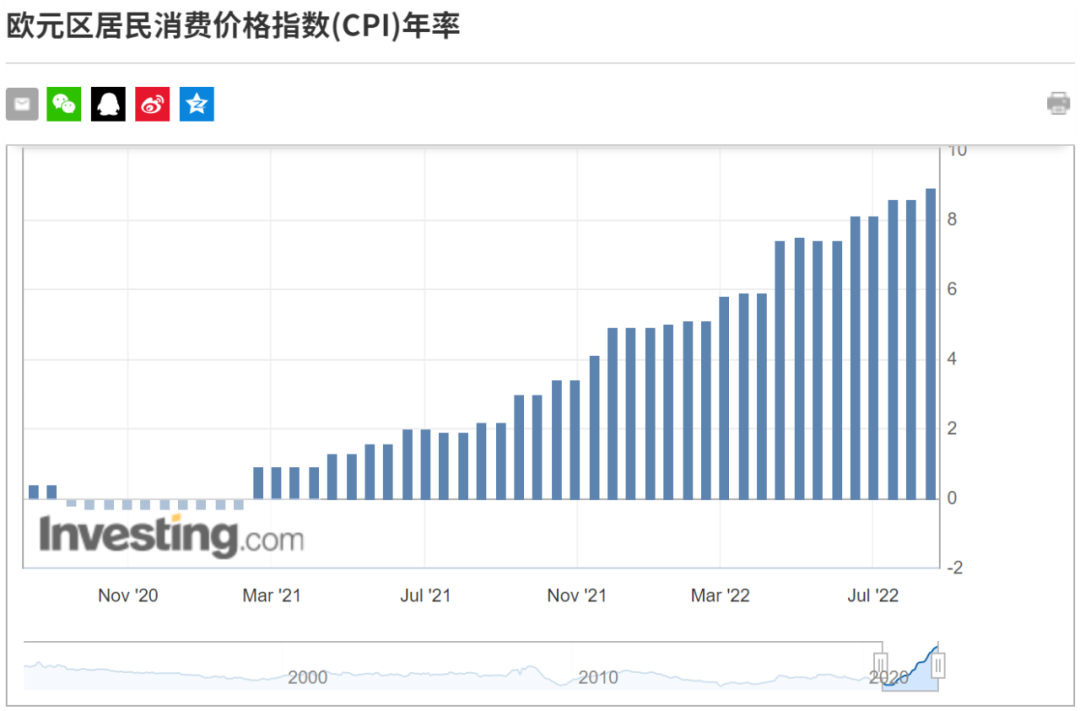

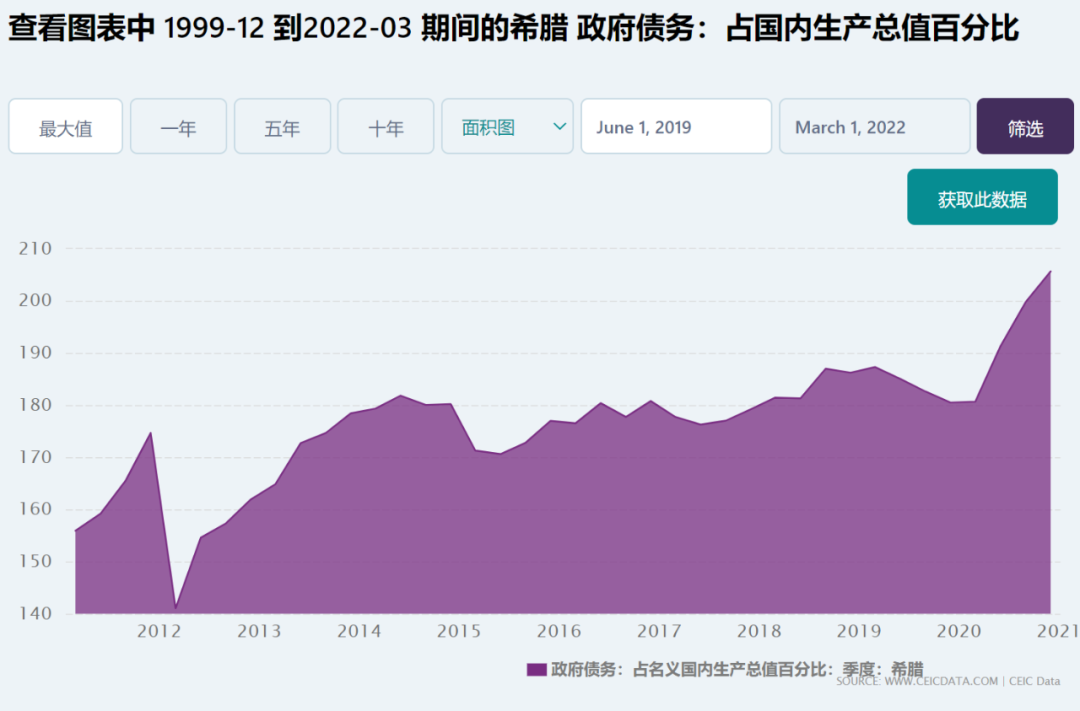

如果要将欧元区的通胀水平打压到2%以下让欧元不至于破产,欧洲央行必须快速提升利率(至6%以上?),可如果大幅提升利率各国的国债收益率就会大幅上升到基准利率以上,意大利、希腊等高债务率国家(见下图)的政府就会迅速破产,欧元区就会直接解体,因此,欧元在事实上已经破产了,即再也无法维持2%的中期通胀目标。

然后再看看美元的处境。

很多美国议员在质问鲍威尔,你是否会做上世纪八十年代初期的保罗沃尔克?鲍威尔的回答永远是愿意。这是一次典型的偷梁换柱,愿意不愿意做是一回事,是否做的到则是另外一件事,如果像保罗沃尔克那样采取极端的货币政策(即在短期内快速提升利率)导致美国政府以及美国家庭大规模破产哪?它就无法做到。

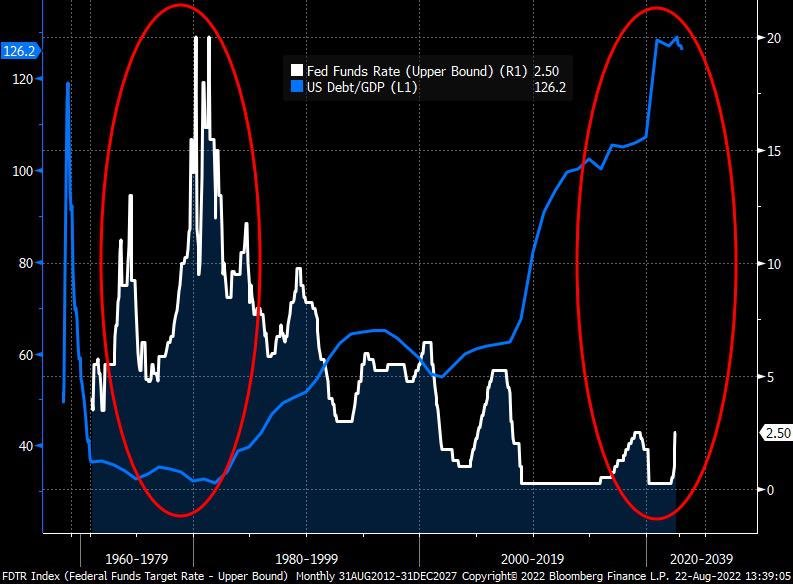

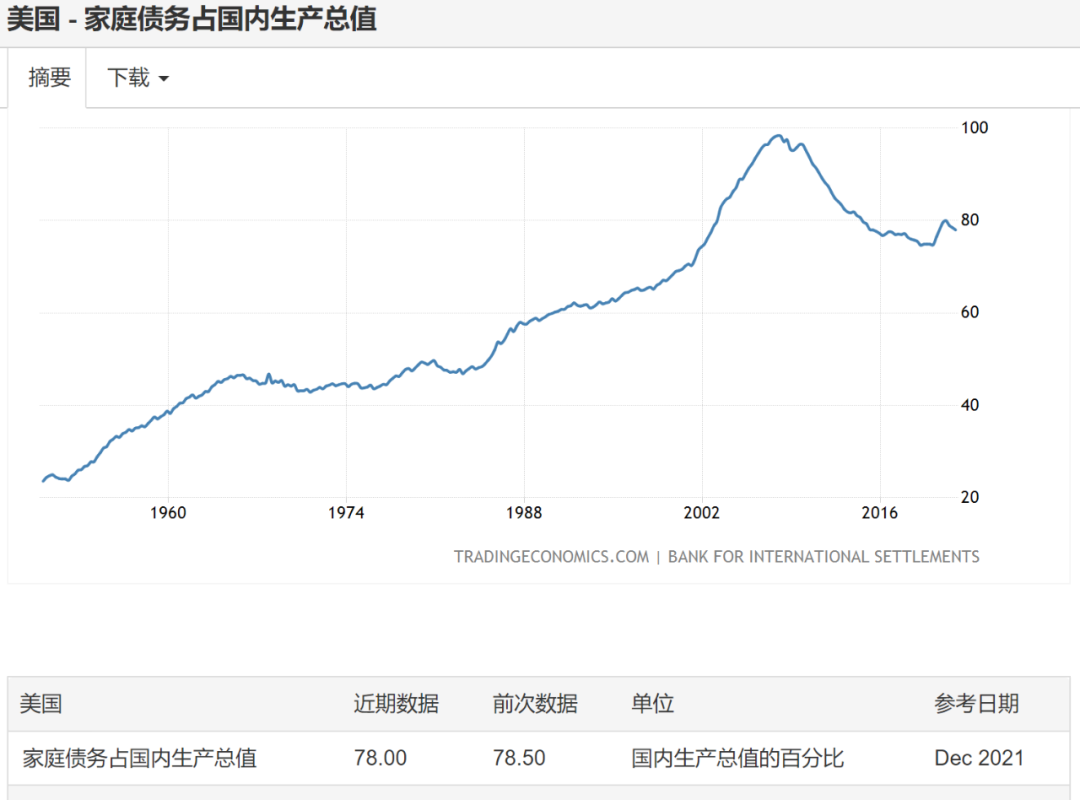

“下图上”是美国政府的债务率(蓝线,白线是联邦基准利率),“下图下”是美国家庭债务率。

目前美国政府的债务率已经是上世纪70年代的大约3.5倍,而家庭部门的债务率则是70年代的近两倍,一旦采取保罗沃尔克那样的极端行动大幅提升基准利率,政府会首先破产,所以,这根本就不是鲍威尔愿不愿意的问题。

按美联储的加息路线图来看,明年初期美联储的基准利率就会达到3.5%附近,一般认为在这样的利率水平上美国政府的财政无法坚持一年,如果美国经济衰退的程度加深导致财政收入增速加速下滑和失业率的过快上升,这个时间还会缩短。此时,美联储的货币政策就只能被动转向。在这样短的时间内美国的通胀会回落到2%以下吗?这几乎是不可能的事情,即便美联储自己预估的2023、2024年的通胀数据也高于2%。

也就是说,美联储在事实上已经宣布了美元的破产(难以回到2%中期通胀目标以下)。

当美元、欧元的通胀率尚在2%以上,但政府债务和失业率逼迫央行的货币政策只能转向宽松的时候(这是关键时间点),意味着发生了又一次的“尼克松冲击”,目前是纸币信用雪崩的前夜。

(注:什么条件下才能使用“2%中期通胀目标”为纸币之锚?个人的观点是经济增速可维持在2%以上。只有平均经济增速超过2%而中期通胀目标维持在2%时,纸币才能维持正收益,纸币才有价值。一旦不能满足这个要求,这种锚定模式就破产了,以后再讨论这个问题)

1971年西德宣布退出布雷顿森林体系进而导致欧洲国家纷纷以实际行动跟进,这标志着美元的信用危机并直接导致布雷顿森林体系的解体。2月24日俄乌战争爆发之后,欧美宣布制裁俄央行的外汇储备,这是过去数十年中从未发生过的事情,随后中国等国家开始连续抛售美债(并在国际市场大量购入黄金),这意味着美元信用在暴跌,是否对应着今天美元、欧元货币体系的解体?

其实无论目前美元、欧元货币体系是否破产,它们的信用危机都已经确定。在苏联解体之后美元的流通边界大幅扩张,进入了前苏联、中国大陆等地区,这是其信用上升周期;未来是中俄等与美欧争霸世界的时代,美元就会从这些地区退出,美元的流通边界就会回收,美元欧元就不再是全球的储备货币,而是局部地区的储备货币,这是美元、欧元信用下降(危机)的时代。

要说对长期趋势的判断,巴菲特说第二估计就没人敢说第一,所以老爷子的投资都是长期的。上世纪七十年代,巴菲特通过持有大宗商品股票远远跑赢了美股指数(道琼斯指数在十年内几乎无涨跌),这是股神投资生涯中最辉煌的一部分;疫情爆发之后巴菲特大量购入日本的商社股份(日本是能源与大宗十分匮乏的国家,这些商社持有大量国内外的大宗商品权益),从去年开始巴菲特再次大规模增持能源股(主要是西方石油),即便今年股指暴跌时期依旧在增持,至少个人认为他可能嗅到了那种长期的机遇。

由纸币信用危机所推动的部分商品、股票以及局部地区的房地产(其他地区的房地产泡沫该破裂还会继续破裂)为核心的结构性超级牛市,可能就在前方。

评论