从1980年代初开始,随着海洋、生物、电子信息、半导体、航空航天技术的快速发展,以新经济为驱动力的美国经济再次进入了新一轮黄金时期,这个周期随着2000年的互联网泡沫破裂而结束。在这20年中,美国GDP的全球占比从26%上升到32%。

互联网泡沫的破裂,意味着美国经济已经失去了内生性增长的动力,从此,美国经济开始进入了低增长时期。1991年至2000年美国经济的平均增长率是3.44%,而2001年至2010年的平均增长率仅仅是1.75%,后一个十年大约只是前一个十年的一半,这就是经济失去了内生性增长动力的外在表现。

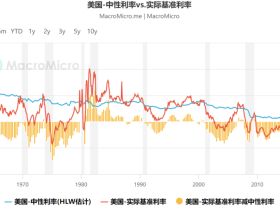

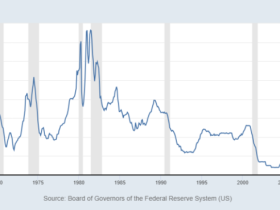

2000年互联网泡沫破裂之后,美联储为了抵御危机带来的冲击开始进入新一轮降息周期,见下图,2001年1月3日美联储开始第一次降息,将利率从6.5%调降至6.0%,仅仅2001年就进行了11次降息之多,这可能是美联储历史上降息频率最高的一年,到2003年6月25日进行了本轮降息周期的最后一次降息,利率从1.25%降至1%。本轮降息周期的降息幅度总计为5.5%,而且基本都集中在2001年内完成,在经济失去内生性增长动力时却以如此高频率在短期内快速降息,结果只能是催生资产价格泡沫,美国的房地产泡沫开始形成。

从2004年6月30日开始,美联储又转而进入加息周期,首次加息将利率从1%调升至1.25%。本轮升息周期持续到了2006年6月29日,最终的利率水平停留在5.25%。2004年至2006年的加息周期代表的是美国房地产泡沫的繁荣。

到2007年9月18日,美联储再次降息,将利率下调了50个基点至4.75%,而且在同年的10月和12月又进行了两次降息,这意味着新一轮降息周期开始启动,估计此时很多美国人也会欢呼,美国楼市又将再次腾飞,相当于在火箭发射过程中又接上了新的一节火箭推进器。

今天我们知道,美联储之所以在2007年9月重启降息是发现了美国的信贷市场出现了异常(即次级贷款加速违约导致信贷市场出现流动性紧缩),但美联储的降息行动并未能改变楼市的运行趋势,此后就是美国次贷危机爆发。

美联储在2007年底的降息行动无法改善信贷市场、也无法避免次贷危机的爆发是可以理解的。当信贷市场开始收缩时,说明市场在加速违约,也说明购买力已经阶段性耗尽,这都是由经济和债务基本面决定的;同时,次级贷款加速违约,金融机构就需要消化天量的坏账,还必须回避市场加速违约阶段所带来的巨大风险,就必然会压缩信贷投放,等等,诸多因素集合在一起就导致信贷收缩,所以信贷收缩的态势显然不是央行宽松货币就可以迅速逆转的。

次贷危机之后的大放水为何又能解救房地产市场?

其一,美联储进行QE,美国政府通过发债筹集了巨量资金收购了金融机构的大量债券,让金融机构恢复了流动性,就可以为房地产市场提供金融支持;

第二,任何需求都于价格有关,在价格处于顶峰的阶段,购买力就会体现出需求耗尽的特征,但次贷危机爆发之后房地产价格已经大幅下跌,再加上美国是移民国家可以不断产生新的居住要求,需求市场就可以逐渐恢复。

是上述两点因素共同拯救了房地产市场。

所以,看见降息周期的到来就认定房地产市场将再次腾飞显然是不靠谱的,美联储2001年开始的降息周期和2009年之后的大放水(QE)都推动了房地产,但2007年9月开始的降息行动却意味着次贷危机开始爆发,是陷阱。

中国的房地产市场从上世纪末期的税改开始起步,一直到次贷危机之前都应该是十分健康的,源于这是经济高速发展的产物。随着人们生活水平不断提高自然就带来了改善居住条件的需求,也就推动了房地产的健康发展。

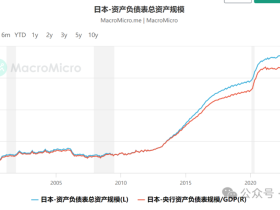

房地产市场的真正腾飞是从次贷危机之后的四万亿开始的,此时对房地产行业的定位也悄悄地发生了微妙的变化,从经济活动众多行业中的普通一员摇身一变成为了推动经济增长的支柱产业,当然也成为地方财政收入的支柱产业。这十多年是房地产不断繁荣的时期。

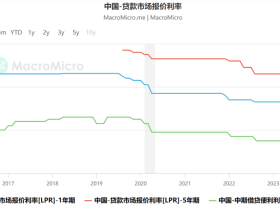

去年下半年开始,房企的内、外债开始加速违约,法拍房数量在最近几年高速增长,2021年已经达到约169万套,说明家庭部门也在加速违约。在这一大背景下约从去年10月开始,央行的货币政策开始有所转变,从12月开始彻底转变为宽松态势(当月进行了降准),央行明确提出货币政策要实施逆周期调节,此时人们又会自然而然地产生这样的念头,楼市将再次腾飞,尤其是考虑到中国zf拥有高度的权威对房地产市场具有超强的调控能力,更会强化人们的上述念头。

最终的结果会怎么样哪?现在任何人都不可能给出明确的结论,因为央行降息降准即可能是新的一节“火箭推进器”,也可能是一个“陷阱”。

有一件事值得警惕。

央行副行长刘国强在1月18日的新闻发布会上指出,“‘稳”本身就是最大的‘进’,政策的要求就是发力”。他更提出,“要充足发力,…避免信贷塌方;要精准发力,…金融部门要主动出击;要靠前发力,…一年之计在于春。”

“信贷塌方”四个字特别辣眼,所以用红色特别标识了出来。造成信贷收缩(只有看到信贷收缩的现象时,才有避免“信贷塌方”)的原因是什么?一般来说会有以下几点原因:

第一,是经济活动的需求端收缩导致信贷萎缩。

当企业、个人杠杆率太高,就无法继续加杠杆;商业机会匮乏时企业和个人不愿意借贷;楼市价格过高就会失去购买力;老龄化到了一定的阶段以及房屋过剩也可以导致对房屋的需求下降,等等,这些因素都可以造成信贷收缩。

第二,是金融机构不愿意放贷。

当房企和家庭部门加速违约的时候,基于风险意识集中上升,银行就会严控信贷,这既是消化自身坏账的需要,也是回避市场风险集中释放的需要。

第三,当房企加速违约的时候,本币债券、外汇债券市场就会对房企关闭,这就会造成借贷市场的收缩。

等等。

另一个信号或许可以佐证信贷市场在收缩。过去一段时间央行不断喊话“人民币不可能单边升值”,而且通过提升外汇存款准备金率(对冲外贸高景气度带来的升值压力)来抑制升值,但最近一段时间以来人民币对美元升值的态势却在不断持续,信贷收缩可能是内在的动力。

总之,之所以出现信贷收缩必然有其内在的原因,这一时期央行开始宽松货币,能够推动房地产市场再次腾飞吗?

或许一些基本面非常好的城市(比如一线城市或人口流入速度比较快的城市。这两类城市的楼市才是未来的焦点),在宽松货币的推动下市场的热度会有所提振,虽说中国zf对市场的掌控力远远强于美国zf,但要说楼市可以再次腾飞,可能是想的太多了。

目前的放水尚不是那种传说中可以拯救市场的大洪水(1月2日《如松:2022,大洪水会呼啸而来吗?》),虽然它终会到来但时机还未到,关心楼市的人们或许需要仔细体会其中的差别。

目前运行的信贷收缩如果得不到迅速、妥善的解决,2022年的资本市场很可能会出现剧烈波动。

评论