从2021年开始欧美的通胀快速上升,在通胀快速上行之后欧美央行开始加息。这属于正常操作,加息之后欧美的通胀开始回落,一般来说这也属正常现象,然后人们就会认为央行已经给通胀戴上了笼头,这是人们在过去很多年中已经非常熟悉的戏码。

这次还会上演同样的戏码吗?这次美联储会再次给通胀戴上笼头吗?

第一,本轮加息对通胀的抑制作用到底有多大?

像以往任何一次通胀一样,能源价格上涨也是这轮通胀的核心推动力,俄乌战争爆发推动能源价格剧烈冲顶之后,国际油价陷入了一年左右的盘整态势,这期间,石油市场的内在供需环境改变了吗?答案应该是否定的。

前面的文章中已经介绍过,自从2014年之后国际油气勘探投资就开始大幅萎缩,这种情形一直持续到今天,这就严重制约了原油(油气)的新增供给;疫情爆发之后全球经济活动几乎一夜间停顿下来,导致石油需求在极短的时间内暴跌,以至于石油期货市场出现了负数,这对原油生产形成了剧烈的破坏(有些油井不得不因技术和成本问题废弃);目前的国际原油市场中欧佩克+已经实现了高度垄断,已经足以构建垄断价格(区别于由供需决定的市场价格),这有助于油价上升,等等,可原油需求还一直处于增长之中,随着疫情之后全球经济活动的陆续恢复,也就驱动油价进入了升势,这是当时的基本面。

要说明的是,原油是非常特殊的商品,中间环节在很大程度上决定着终端价格。如果中间环节出现饱和无法容纳上游油井生产出来的石油,油井就会被迫关闭,而油井关闭与重启的过程面临高昂的费用(有些甚至因技术和成本问题被废弃),所以一旦中间环节库存增加,就必须低价抛售,确保上游油井的稳定生产才是第一位的。

所以操控油价的有效手段就是增加中间环节的库存。

2022年的美国以及各国政府就是这么做的。2022年欧美的通胀来到高位,拜登政府联合国际能源机构和各国政府从自己的战略储备中向中间环节抛售了超过3亿桶石油,如此巨量的石油进入中间环节之后中间环节就会涨库,就会威胁到上游油井的生产,这就逼迫中间环节低价抛售,此时终端环节看到中间环节库存过剩,也会削减库存(减少资金占用,避免价格波动造成损失),这就将油价打了下来,让国际油价出现了大约一年的跌势。

但欧佩克+已经实现了原油市场的高度垄断,面对低迷的油价当然不会同意开始以减产来应对,减产的唯一目的就是清除中间环节的过量库存。假设一天减产100万桶,一年就可以清除掉大约3.6亿桶中间环节的过剩库存,就可以化解掉拜登政府和各国政府通过释放原油储备进而打压油价的努力。当清除了中间环节的过量库存之后,市场供需关系就几乎又会恢复原样(要注意的是,虽然美联储进行了快速加息,但美国的失业率依旧维持在54年的低位,这意味着原油需求的基本面几乎没有比较明显的变化)。所以就看到,虽然从2023年4月中旬至6月国际油价出现低位震荡的走势,但布伦特油价却无法再创出新低,见下图,源于中间环节过剩的状态正在终结。

或有朋友说,油价之所以调整是源于市场担心美联储加息之后可能爆发经济危机导致需求减弱,这种思路并不值得反驳:第一,美联储还在加息,加息本质是对抗经济过热的一种手段,美国经济过热时期担忧经济危机属于杞人忧天;第二,IMF在今年一直未调降今年的经济增速,反而调高了明年的经济增速。所以,这种担忧并不靠谱,属于自己吓唬自己。

中间环节的过量库存被清除之后,市场的供需局势就又回到了去年的供需状态,加上欧佩克+通过垄断能力推动价格,油价当然要掉头向上。

油价代表的是能源成本,而能源成本构成了全社会商品与服务总成本的四成左右,油价上涨会驱动全社会所有商品(包括大宗商品)与服务价格的上涨进而推升通胀,油价下跌当然会打压通胀。

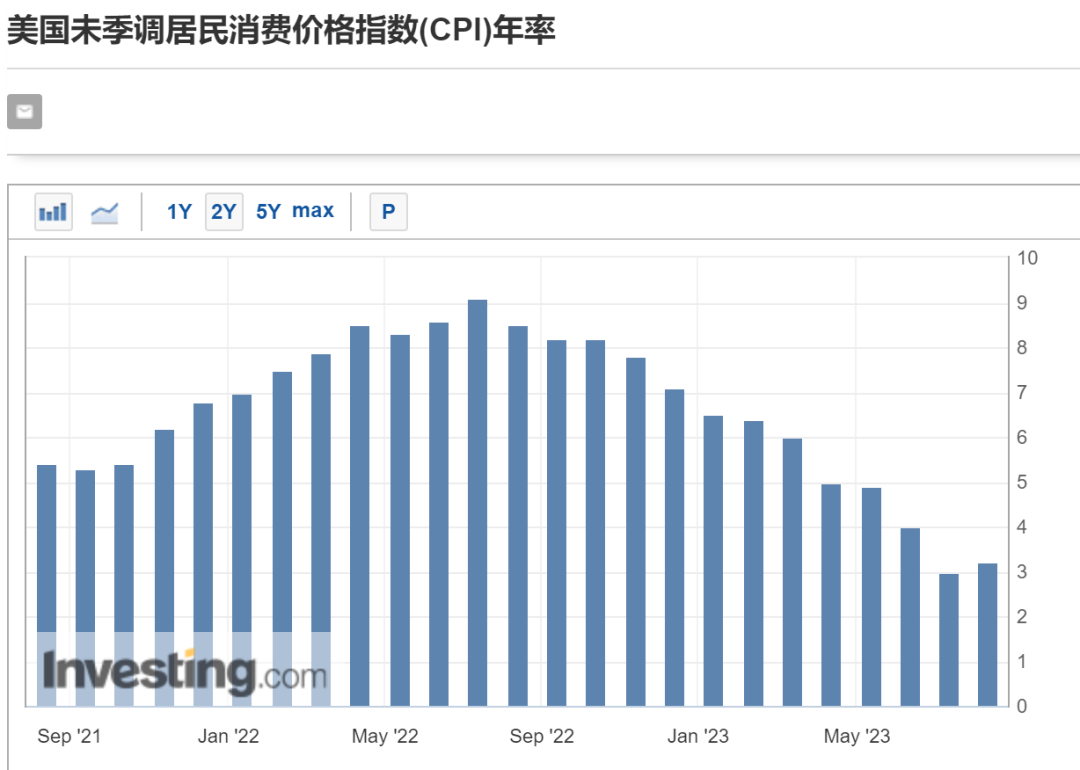

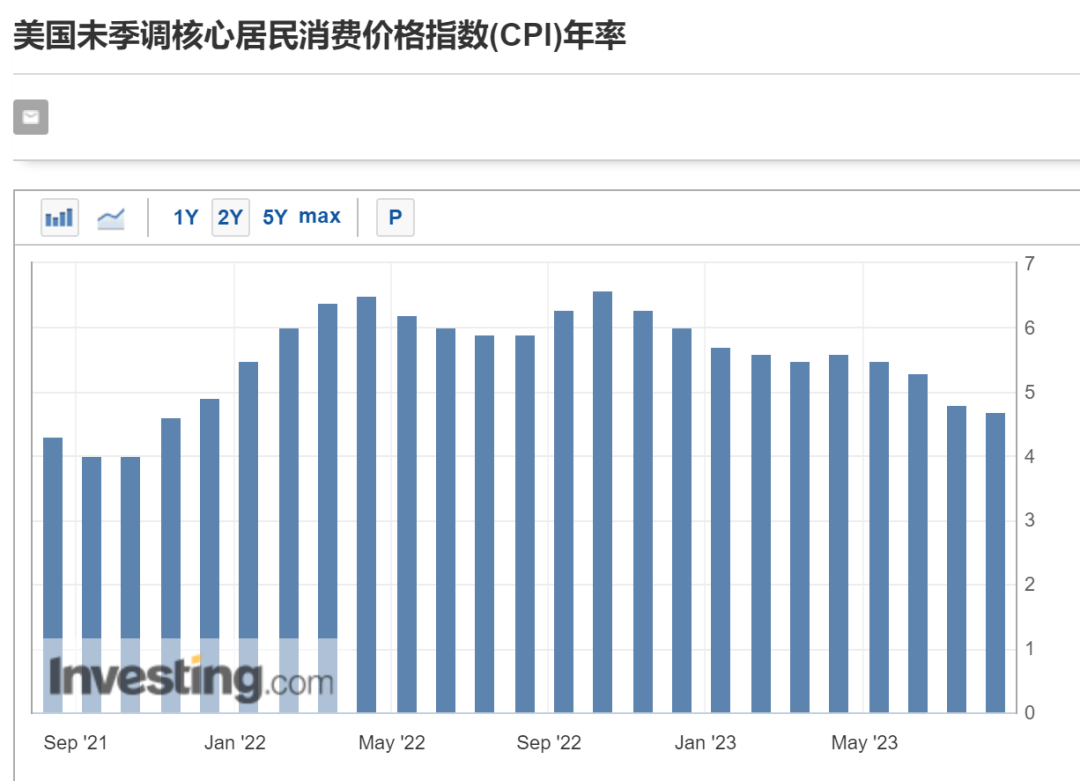

之所以陈述这么多,只是想表明,从去年中期欧美的通胀开始缓和,央行加息的影响并没有表面看起来那么大,油价的跌势起到了最主要的作用。这也可以从核心通胀率和通胀率走势的差异表现出来,加息之后前者的下滑幅度不大,但后者下滑的很明显,说明通胀下跌主要是因为油价的作用(石油和食品价格不在核心通胀的统计范围之内)。

一旦油价转为升势,就会成为未来再通胀的动力之一。

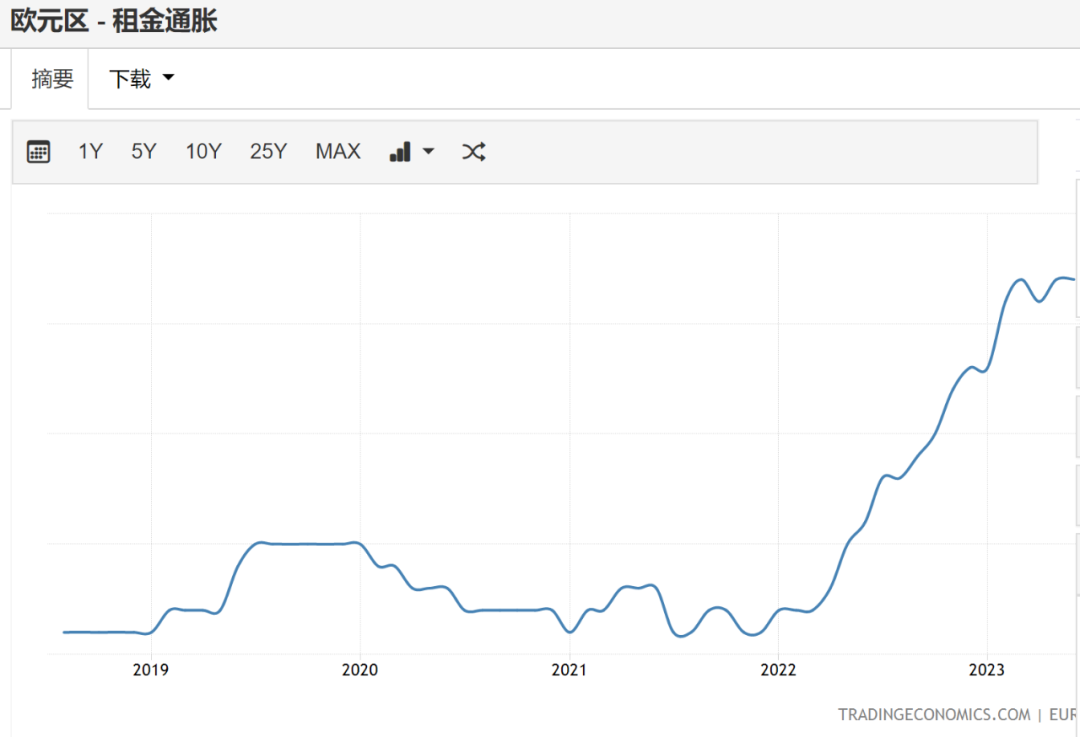

第二,前面的文章(如松:疯狂的楼市,注定让人目瞪口呆!)中专门谈论过楼市的话题,租金上涨是这个时代决定的。租金通胀是最基础的通胀因素,它可以推动所有人的生活成本和企业的生产成本,进而就可以推动所有商品与服务的价格。

由上面的两张图可见,虽然欧洲央行和美联储在过去的一年多都进行了快速的、大幅度的加息行动,但租金通胀却都还停留在高位(美国有小幅回落),考虑到最近四个多月美国房价已经再次回归涨势,美国的失业率依旧在半个多世纪以来的低点(这很重要),在美联储和欧洲央行暂停加息之后,租金通胀就有可能再次回归涨势,这是驱动再通胀的动力之二。

第三,可能是最重要的,那就是生产效率的下降。

一张纸币的价值本质是由投资收益率决定的,一国的投资收益率高,纸币进行投资活动时就可以带来更高的收益,纸币的价值就高;如果投资收益率低,纸币的价值就低;如果央行用印钞补充财政支出或购买商业银行的坏账,就不会产生对应的财富,这些货币的价值就等于零,就会导致恶性通胀。

现在,各国都在基于国家安全进行重大的投资活动(重建基础产业链、核心产业链和军工产业链),这与全球化时期基于经济效率最大化相比具有本质上的不同,那就是投资收益在暴跌。

比如,台积电创始人张仲谋曾经说到,美国芯片的制造成本比台湾高50%,可一旦亚太地区爆发战争,台湾的芯片产能和运输路线都是靠不住的,基于国安的要求美国就必须在本土建设芯片产能(日本和德国都是同样的考虑),这就导致半导体行业的成本上升,投资收益率暴跌;还比如,传统的医药、化工等基础行业在中国、东南亚等地进行投资活动,一般来说成本都会比欧美低的多,但他们基于供给安全的考虑开始在本土重建产能(尤其是医药行业),这会大幅推高生产成本,就会降低资本投资收益率,等等。

逆全球化的到来,所有主要发达国家都必须基于国安要求进行重大的投资活动,全球的资本投资收益率会暴跌,这是明显的事实。而美元、欧元等都是可自由兑换的国际货币,投资收益率的暴跌就会导致这些纸币价值下跌,一旦美欧央行暂停加息(然后就很可能会产生降息预期),纸币价值下跌的趋势就会加剧,就会进一步刺激所有商品与服务的价格。

这是再通胀的动力之三。

基于以上原因,未来开启再通胀是比较确定的,最大的问题是再通胀的严重程度。

一般来说,由于利率已经上升到高位之后,经济活动会逐渐趋冷,需求就会受到打压,再通胀就不会太严重,这就是我们过去十分数字的戏码,但今天与过去有明显的不同:

首先在国际石油市场中已经实现了垄断,他们既然可以清除美国政府、国际能源组织以及其它国家的政府释放到中间环节的3亿多桶石油,也就可以在未来平滑供需关系的小幅波动;同时,美国等各国政府释放了大量的石油储备之后,就面临补库存的需求,这可以让欧佩克+更容易、更轻松地操控油价;这其中还有一个重要因素必须注意,美国已经成为全球最大的原油生产国,但现在美国原油产量的增长已经处于停滞状态,下半年大概率会出现萎缩,这就让原油市场的动力更强,这有利于再通胀;

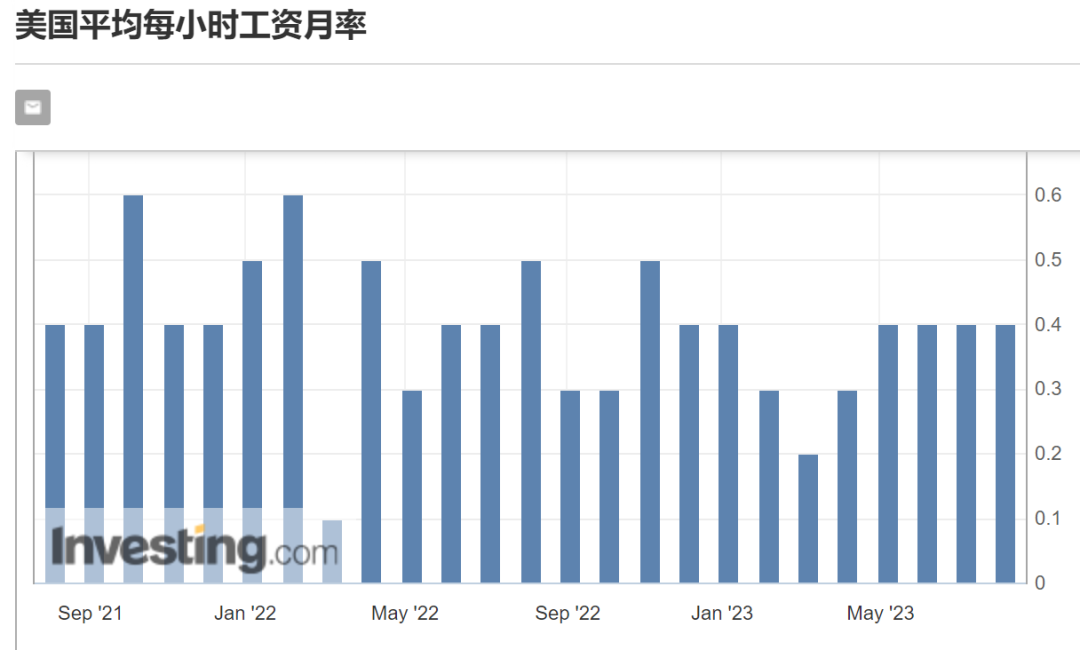

其次,现在世界各国都在基于国安要求重建产业链(包含军工产业链),这种投资活动显然不会太受利率上升的影响,再加上逆全球化到来国际企业都在重新布局自己的产业链,这种战略性的重新布局也基本不会受到利率升降的影响,也就是说,在过去利率上升会导致经济趋冷进而明显压制需求,但今天这种效应有了一定的不确定性。以往美联储提升利率,就业市场就会有所反应(失业开始上升),但本次升息周期中美国的就业市场基本不为所动,目前还处于54年以来的最低位,而且本次加息周期中美国的工薪增长率也基本不受加息的影响(见上图),这显然都与今天的特殊性有关。今天的加息行动对经济活动的影响下降,对需求的抑制能力下降,这有利于再通胀;

再次就是欧美已经是老龄社会,重建产业链就必须通过移民引进大量的劳工,就必然推升租金通胀,这种因素也是过去不具备的,基本不会受到利率上升的影响。

所以,虽然以往的再通胀比较温和,源于利率进入高位之后会打压需求,但今天的再通胀的程度很可能会超出预期。

如果美国的再通胀的水平再次回到5%以上,魔鬼就会出笼。

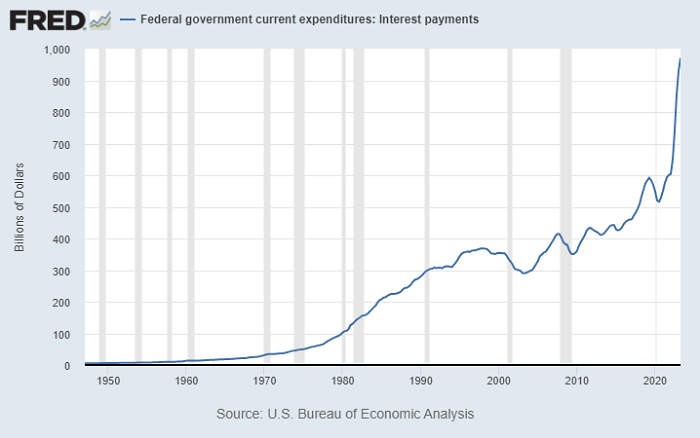

美联储还能勇敢地跟随通胀加息吗?继续加息无疑会导致政府财政危机,下图是美国政府为国债所支付利息的增长速度,虽然这个财年尚未结束,但美国政府为债务支付的利息已经接近一万亿美元,为了避免美国政府陷入财政危机、避免破坏政府所承担的推动产业链重建过程(这是国安要求,美联储必须为此服务),美联储会不会像日本央行那样控制美债收益率?(目的是控制美国政府的债务利息支出),美国转而使用行政手段控制物价和通胀?这会对资本市场形成巨震,这是第一只魔鬼。

欧美已经通过央行加息收缩了市场中的流动性,一旦原油带领能源(含大宗商品、楼市,下同)价格上涨,就会从市场中不断抽取流动性。考虑到能源价格上涨会抽取所有国家资金市场的流动性,这相当于有一间超级央行在给所有国家同时加息,这种加息是任何一个国家或地区的央行(包括美联储)都做不到的。

当这间“超级央行”不断“加息”之后,就会导致流动性枯竭,最终就会让欧美进入经济危机状态,这是第二只魔鬼。

在全球化过程中,资本不断流入亚太地区,这就形成了严重的资产价格泡沫,随着逆全球化不断深入、产业链不断迁徙,已经让越南等国的房地产市场岌岌可危。一旦“超级央行”不断加息就会带来两个效应:首先会从资金市场不断抽取流动性,这相当于给楼市等资产加息;其次,能源价格上涨(当然也会推动食品价格上涨)人们的基本生存成本急剧增加,就会破坏大多数家庭的资产负债表和资金链。这会不会导致新兴国家的楼市泡沫破裂?这是第三只魔鬼。最近有一位老人在东方明珠以七折价格抛售“砖头”,符合上述逻辑链。

在美联储快速加息的一年多中,市场风声鹤唳,似乎美联储快速加息会让天掉下来一样,但我一直说这恰恰就是资本市场非常安全的时候,根据就是,美联储还在快速加息,说明经济还在过热,企业和个人的收入还在增加,资本市场当然就是安全的,是逐利的好时光。同时美联储等央行加息的目的是为了平滑经济,为经济活动保驾护航,所以它的加息行动是讲情面的,绝不会让资金市场流动性枯竭,源于这已经不是为经济活动保驾护航,而是破坏经济,各国国会绝不会让他们这么做,所以这时候是最安全的。可再通胀到来,“超级央行”开始加息之时就是“毫无情面”的,最终会导致资金市场的流动性枯竭,这才是魔鬼集中出笼的时候。

评论