文:富途证券对于很多未接触过期权的人来说,期权可谓是一门不小的学问。上期牛牛课堂已为大家详细介绍了常用的期权交易策略,但依然有不少牛友困惑:在实际操作中究竟应该如何利用好这些策略呢?确实,看懂策略并不难,但如何玩转期权才是各位投资者最关心的问题。本期牛牛课堂将援引历史上的经典案例,教大家如何充分利用期权交易策略,在股市中玩转期权。

区分股票、期权、期货、窝轮

绝大部分投资者日常交易的股票,是一手交钱一手交货,代表着持有公司的所有者权益,享有分红权、投票权等资本利得之外的多项权益,股价波动受公司基本面变化、市场情绪影响为主,作为无杠杆交易品种,日常交易持仓风险相对最小。

1、期权vs期货

期权、期货都是基于股票设计的衍生品,主要用于管理股票波动的风险。虽然,期权与期货都是标准化合约,但是,两者却又有非常显著的差异:

期权是一种可交易的合约,它给予合约的买方在双方约定期限以约定价格购买或者出售约定数量合约指定资产的权利。简单而言,它是一种“未来”可以选择执行与否的“权利”。

期货是指买卖双方约定在未来某一特定时间按照约定的价格在交易所进行交收标的物的合约。

基于定义以及交易规则,可以进一步划分两个交易品种的主要差异:

1)买卖双方的权利和义务不同。期权是单向合约,买卖双方的权利与义务不对等。买方有以合约规定的价格买入或卖出标的资产的权利,而卖方则被动履行义务。期货合约是双向的,双方都要承担期货合约到期交割的义务。

2)履约保证不同。期权交易中,买方最大的亏损为已经支付的权利金,不需要支付履约保证金;而卖方面临较大风险,可能亏损无限,因而必须缴纳保证金作为担保履行义务。期货交易中,期货合约的买卖双方都要交纳一定比例的保证金。

3)保证金的计算方式不同。期权是非线性产品,保证金非比例调整。期货合约,由于是线性的,保证金按比例收取,常常听到的Margin Call(追加保证金)就大量出现在期货做错方向,股价与预期反向时,账上保证金不足被券商追补仓的场景中。

4)盈亏特点不同。期权合约的买方收益随市场价格的变化而波动,但其最大亏损只为购买期权的权利金;卖方的收益只是出售期权的权利金,亏损则是不固定的。在期货交易中,买卖双方都面临着无限的盈利与亏损。

通过对比两种交易产品的特征,可以发现,期权的交易更为灵活,持仓风险更可控,特别是期权买方,理论上是承担有限风险,博取无限收益,期权是风险交换工具,作为双刃剑,与买方对应的卖方,理论上承担无限风险获取有限收益,交易的分歧来自于各自对市场的判断,工具无对错,总体而言,买方风险比卖方小,在2008年,很多投资者裸卖汇丰控股(00005.HK)认购期权,结果在剧烈的市场波动中被打爆仓了。

因此,对于普通投资者,在充分了解期权这个双刃剑品种之前,建议只做期权买方,不做期权卖方。

2、期权vs窝轮

由于港股投资者非常喜爱窝轮这个交易品种,因此稍微解释下窝轮与期权之间的区别,窝轮(Warrants)又名认股证,在港股非常流行,窝轮都是由投行发行的,必须在“行权日”行权的特殊期权,同时窝轮的交易条款、到期日、发行量等都是由轮商设计好的,因此发行总量是固定的。

基于发行机构的差异,窝轮只能在轮商提供的行使价以及到期日中选择合适的品种,而期权则是标准化的交易所产品,有足够丰富的选项。像阿里巴巴就有非常丰富的行权时间(14个日期)、行权价格(双向40个价位)的期权供投资者选择,这也就是期权投资的灵活性优势,通过富途牛牛APP的期权筛选器,可以便捷地查询、筛选港美股个股期权品种。

此外,窝轮的成交非常依赖于轮商的开价,除了热门品种之外,流动性依然较差,往往交易中需要支付较高的交易冲击成本;投资者只能买入窝轮而不能卖出窝轮赚取权利金,策略选择上少了很多;窝轮在交易条款上也会更复杂,有换股比率(是为了玩数字游戏,使得窝轮单价极低,显得更为诱惑)、最后交易日等条款,大家需要注意的点更多。

因此,出于投资者决策灵活性的角度考虑,有“期”选“期”,无“期”才选“窝”。

综上,在日常交易中,股票是无杠杆产品,风险相对最低,杠杆产品中投资者持仓风险敞口排序依次是:期权买方 ,对于有股票投资经验的投资者,如果要进入杠杆交易的世界,摸索阶段还是先从期权买方开始介入比较稳健,毕竟最大的亏损可控。

如何在股市中玩转期权?

一招鲜,吃遍天,招式不在多,在精通。看对后市,买入该方向期权,这种简单的策略,玩好了就是惊天动地。

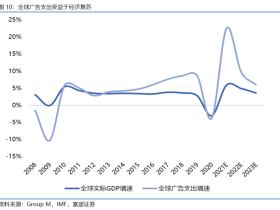

1993年,芝加哥期权交易所开始编制市场波动率指数(Volatility Index,VIX),用标准普尔500指数期权的隐含波动率来衡量整个市场波动,代表市场对未来30天市场波动的预期——指数高,显示投资者预期未来股价指数波动性剧烈,反之则代表投资者认为未来的股价波动趋于缓和。

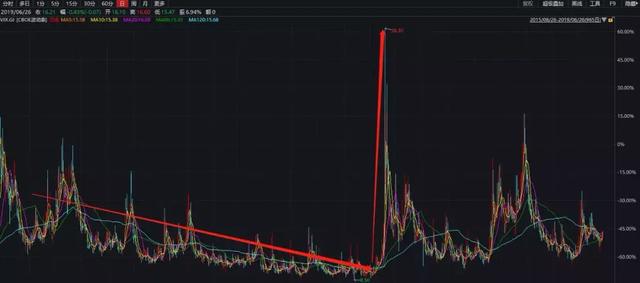

(行情来源:富途牛牛)

随着美股持续多年的稳定上涨,从2017年开始,波动率指数居然经常破天荒地跌到10以下的水平。

哪里有异常,哪里就有奇迹。

从2016年年底VIX低至12开始,一位神秘买家每隔一段时间就会以50美分上下的价格买入VIX指数看涨期权,因为价格每次都定在50美分,人们送给这位神秘投资者一个外号:“50美分先生”。

“50美分先生”把VIX行权价格定在了美股VIX的长期均值——20左右。一旦VIX在行权日到来前反弹至目标价格,他就可以50美分的成本价行权,继而持有实际价值远高于50美分的期货品种,以此从中大赚。

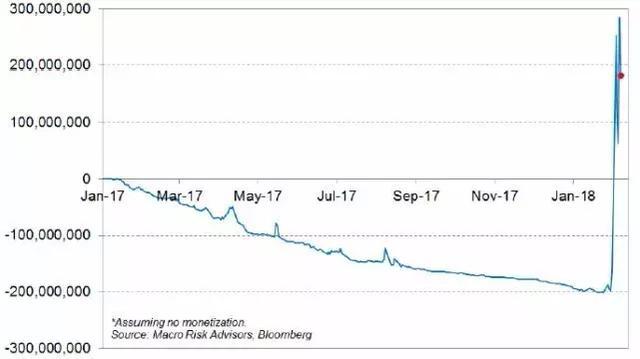

2018年1月底,“50美分先生”继续行动,分两笔以54美分和48美分价格买入总计近10万手的3月28日到期的VIX指数看涨期权。据统计,截至此时,他“买保险”的总损失已经高达2亿美元左右。

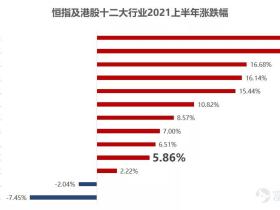

后面的事情,相信很多投资者都没印象了,2018年初,贸易摩擦开始升级,市场情绪产生剧烈的波动,2018年1月末,10个交易日内,标普500的波幅高达11.76%。

(行情来源:富途牛牛)

市场情绪剧烈的波动带动了VIX指数的暴涨,短期内上涨了400%。

“50美分先生”守候了1年多,终于云开月明,包括前期的损失,市场预估“50美分先生”一夜获利2亿美元(见下图),这当然是个经典的交易,有运气的成分,也有艺术的成分,如果用的是期货的话,估计Margin Call早就把他给打爆了,正是买入期权风险可控、杠杆又高的工具特征,才可能让他坚持信仰坚持了一年多,也让这个经典的交易写进了历史。

作为杠杆品种,永远是祸福相依,这个经典的案例也生动形象地说明了期权这把双刃剑的威力与危害,“50美分先生”在执行策略被验证大赚特赚之前,已经产生了近2亿美元实际损失,如果不是资金充足,坚定执行既定策略,可能最后就是巨亏离场,倒在黎明前了,期权买方的价值随着时间流逝,如果赌错方向,过了合约期,期权就成了废纸,和股票不一样,时间是期权最大的敌人。

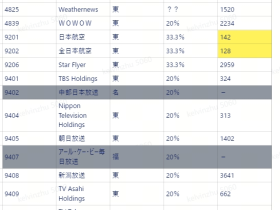

正因期权交易一般是专业投资者才会使用的工具,导致除了极个别特别热门的品种外,很多标的的流动性并没有那么好。一旦有人有大动作,市场也会迅速发现,有心的投资者也可以通过观察期权交易、持仓数据来挖掘投资机会。

回到“50美分先生”的案例,2017年年中又有一位VIX大玩家进入市场,由于这位交易员押注规模庞大,其一旦参与进来,VIX期权交易量会比平日交易量暴涨3倍,因此称为“大象交易员”,当然他也就在后来的剧烈波动中赚得盆满钵满。

他们的策略其实就是通过期权的不对称性连续下注“从定价上看起来是小概率,但实际上自己预期是大概率”的事件,放大黑天鹅出现时的投资收益,从而获得更大的赔率。

当然,盈亏同源,如果在另一个平行时空,2018年依然是个风平浪静的慢牛年,“50美分先生”还有“大象交易员”可能就被市场无情地消灭了。

类似这样的经典期权交易案例还有很多,我们通过分析学习他们的交易方式及策略,可以有效提升自己的期权交易水平。同时也可以明显看出,期权买方的优势是风险和收益不对称,这个特征使得这个交易品种在享有高杠杆的同时,风险相对可控,劣势是价值随时间流逝,如果执行优秀的期权交易策略以及对于投资时机的把握,巧妙利用好这把双刃剑的话,也许能给你的投资带来巨大的惊喜。

富途新股申购5大优势

杠上加杠

0现金申购

极低利率

免手续费

跨市场打新

评论