过去三年,日本股市的表现可以用“低调但扎实”来形容。无论是代表日本核心蓝筹的 Nikkei 225(日经225指数),还是更全面反映市场结构变化的 Topix(东证指数),都在企业治理改革、盈利能力改善与日元阶段性走弱的多重助力下,走出了一轮结构性上行行情。相比美股的高波动与高估值,日本市场在估值、分红率和资本效率上的“性价比”,正逐渐被全球资金重新发现,这也是为什么国际投资者这两年频频把目光投向东京交易所。

#日经225指数

日经225指数、TOPIX指数是什么?

日经平均指数又名日经225(Nikkei 225),是由日本经济新闻社推出的东京证券交易所(TSE)的225品种的股价指数,1971年第一次发表。日经指数的最高点是1989年12月29日,一度升至38957.44点,当日日经指数收盘于38915.87点。2021年2月15日,日经225指数突破了3万点,2014年1月11日,突破35000点,这是近30年的新高。

东证股价指数(TOPIX),又称东交所指數,和日经平均指数是日本东京股票交易市场的重要股市指标,追踪东京股票交易所第一板块内的日本国内公司。它由 日本东京证券交易所(TSE)计算并发布。 截至2025年1月,东京证券交易所上市公司将达到1,716家,因为2022年东京证券交易所改革后将淘汰约400只流动性低的股票。

为何投资日本股市?

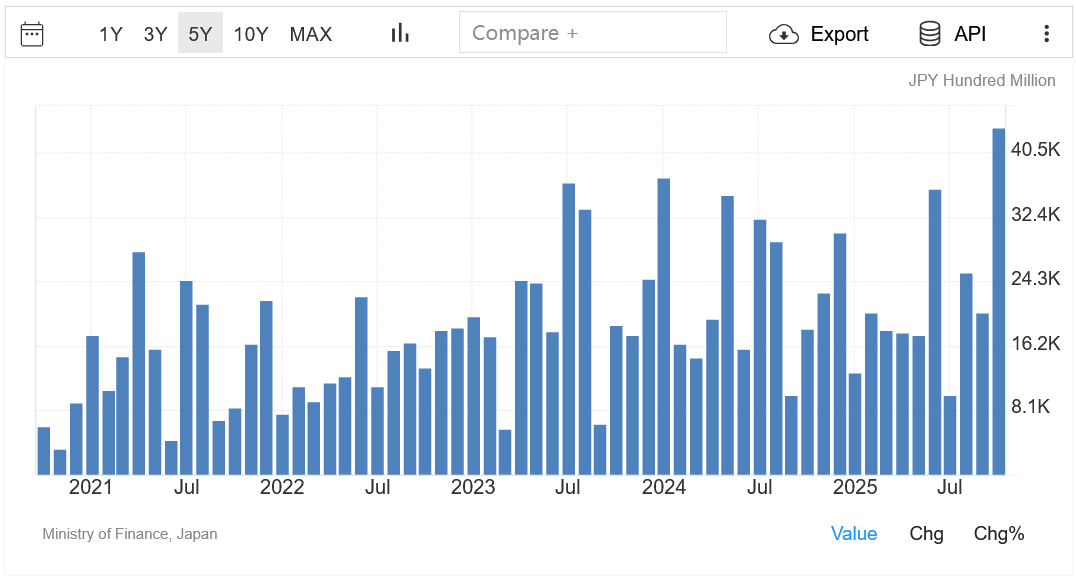

受强劲的企业盈利支撑,以及投资人对美国一系列降息前景的最初热情有所缓和,日本股市迎来了大量外资流入,日本交易所的数据显示 2025 年流入日本股市的外资高达 5.4 万亿日元(约合 350 亿美元),创2014 年以来的最大流入量。

如果说数据还不够有说服力,那么 Warren Buffett 的行动无疑给日本市场盖上了“价值认证章”。自2020年首次重仓日本五大综合商社以来,巴菲特已多次公开披露持续加码相关持股,并在随后几年中逐步提高持仓比例、延长投资期限。他反复强调日本企业稳健的现金流、不断改善的股东回报机制,以及长期被低估的公司价值——这套“巴菲特式逻辑”,正在日本市场身上被完整复刻。

#日本净外国直接投资, Sources: tradingeconomics.com

巴菲特在2023 年4 月曾拜访日本,旗下公司Berkshire Hathaway (BRK.B)增加了在日本五大贸易公司(三菱商事、三井物产、住友商事、伊藤忠商事、丸红株式会社)的投资,从2020年的平均 5% 上升至超过 8.5%,并表示他可能会在日本进行更多投资。 除了分散风险外,推崇价值投资的巴菲特也认为日本资本市场有许多低估值的企业,根据东京证券交易所的分析显示,1800 家公司中,有一半的公司在2023 年1 月份的股价低于其帐面价值。根据simplywall 的数据,日股市场相较美国仍然很便宜,日经本益比(P/E Ratio)约17.1 倍,低于其3 年平均的18.4 倍水平,上述种种因素都可见为何日股吸引股神了。

如何通过美股账户投资日本股市,日本ETF对比?

对于海外投资者而言,参与日本股市并不需要逐只研究个股,通过美股市场就能一键打包配置日本优质企业。目前较为主流的工具,是跟踪日本股票的一揽子ETF,例如 iShares MSCI Japan ETF(EWJ)以及 WisdomTree Japan Hedged Equity Fund(DXJ)。它们为投资者提供了低门槛、强流动性、透明度高的参与方式,让“投资日本”不再是机构专属,而是任何美股账户都能轻松完成的一次全球资产配置升级。

DXJ 和 EWJ 都是交易所交易基金 (ETF),这意味着它们在证券交易所交易,可以全天买卖。 DXJ 是 WisdomTree 的被动管理基金,追踪 WisdomTree 日本对冲股票指数的表现。 它于2006年6月15日推出。 EWJ 是 iShares 的被动管理基金,追踪 MSCI 日本指数的表现。 它于 1996 年 3 月 11 日推出。DXJ 和 EWJ 都是被动 ETF,这意味着它们不是主动管理的,而是旨在尽可能接近地复制基础指数的表现。

- DXJ ETF DXJ ETF 追踪 WisdomTree Japan Hedged Equity Index,投资于在东京证券交易所上市的、日本派息且外销比例较高的公司,以获取日本股票市场回报,同时通过对日元兑美元进行避险来减少汇率波动的风险。该 ETF 持有约 430 只成分股,前十大持仓约占总资产的 ~29.9%。最新行业分布显示,工业约 26%、金融服务约 18%、非必需消费约 18%、资讯科技约 11%(其余为基本原料、医疗等),体现较为均衡的产业敞口。

- EWJ ETF 追踪 MSCI Japan Index,投资于日本市场的大型上市公司,例如丰田汽车、三菱日联金融集团、索尼集团、日立制作所、软银集团等。根据最新公开数据,前十大持仓约占总资产的 ~28%–29%,行业分布较为均衡,其中工业约 24%、消费者非必需品约 14%–21%、信息科技约 14%、金融服务约 17%,体现日本股市的行业多样化。截至 2025 年中最新公开资料显示,资产规模约 155–162 亿美元,是历史悠久且流动性良好的日本股票 ETF,没有进行汇率避险处理,因此投资者需要承担日元与美元之间的汇率风险。

🟢 DXJ 前10大持仓

| 排名 | 公司名称 | 股票代码 | 持仓占比 |

|---|---|---|---|

| 1 | 丰田汽车株式会社 | 7203.T | ~5.25% |

| 2 | 三菱日联金融集团 | 8306.T | ~4.75% |

| 3 | 三井住友金融集团 | 8316.T | ~3.46% |

| 4 | 东京海上控股 | 8766.T | ~2.74% |

| 5 | 日本电报电话公司(NTT) | 9432.T | ~2.61% |

| 6 | 瑞穗金融集团 | 8411.T | ~2.43% |

| 7 | 日本烟草产业 | 2914.T | ~2.42% |

| 8 | 三菱商事 | 8058.T | ~2.25% |

| 9 | 三井物产 | 8031.T | ~2.07% |

| 10 | 本田技研工业 | 7267.T | ~1.95% |

🔵 EWJ前10大持仓

| 排名 | 公司名称 | 股票代码 | 持仓占比 |

|---|---|---|---|

| 1 | 丰田汽车株式会社 | 7203.T | ~4.32% |

| 2 | 三菱日联金融集团 | 8306.T | ~4.10% |

| 3 | 索尼集团 | 6758.T | ~3.34% |

| 4 | 日立制作所 | 6501.T | ~3.29% |

| 5 | 三井住友金融集团 | 8316.T | ~2.61% |

| 6 | 软银集团 | 9984.T | ~2.43% |

| 7 | 东京电子 | 8035.T | ~2.34% |

| 8 | 爱德万测试 | 6857.T | ~2.15% |

| 9 | 瑞穗金融集团 | 8411.T | ~2.09% |

| 10 | 三菱重工业 | 7011.T | ~1.82% |

📈 DXJ(WisdomTree Japan Hedged Equity ETF) 作为对冲日元汇率的日股 ETF,在过去三年累计表现非常亮眼,其总回报率(含分红)约 +124% 以上,远超许多国际股票 ETF,这主要得益于日本企业盈利改善,以及避免了日元走弱对美元计价收益的拖累。DXJ 的对冲策略让它在日本股市走强时更直接反映股价上涨的收益,同时减少了汇率波动的影响,这使得其近三年表现明显跑赢不少未对冲的指数型产品。

📊 EWJ(iShares MSCI Japan ETF) 虽然同样在这三年整体上涨,但累计涨幅较 DXJ 更温和一些。这部分原因是 EWJ 不进行汇率避险,所以日元兑美元汇率的走弱在一定程度上侵蚀了用美元衡量的回报。此外,EWJ 的投资组合更广泛反映日本股市整体结构,其表现更接近 MSCI Japan 指数的自然走势。

#DXJ vs EWJ

⚖️DXJ vs EWJ 对比

| 项目 | DXJ(对冲日元) | EWJ(日本宽基) |

|---|---|---|

| 追踪指数 | WisdomTree Japan Hedged Equity Index | MSCI Japan Index |

| 成立时间 | 2006-06-16 | 1996 |

| 资产规模(AUM) | ≈ 50 亿美元 | ≈ 160 亿美元 |

| 成分股数量 | 约 430 只 | 多于 600+ |

| 前十大持仓占比 | ≈ 30% | 30% |

| 管理费(总费率) | 0.48% | 0.49% |

| 股息收益率 | 约 1.1% | 约 0.7% – 1.0% |

| 汇率风险处理 | 不受日元汇率波动影响 | 承担日元兑美元风险 |

| 代表性大盘权重 | 工业、金融等(偏出口导向) | 更全面、包括科技、金融、工业等 |

| 适合投资者风格 | 想减少汇率风险、捕捉日本股票上涨者 | 想参与日股整体市场,接受日元波动者 |

| 波动性 / 风险 | 稍低或类似 | 含汇率波动,整体波动可能更高 |

| 分红频率 | 季度分红 | 通常季度分红 |

| 典型持股示例 | 丰田、三菱 UFJ、三井住友、东京海上、NTT 等 | 丰田、索尼、日立、软银、三菱 UFJ 等 |

综上:两只股票投资的都是日本股票,因此日元对美元的汇率对ETF的绩效影响较大。当日圆相对于美元贬值时,DXJ的回报会高于EWJ;反之,当日元相对于美元升值时,EWJ的回报会高于DXJ。

2026年美股开户指南

时间来到2026年,很多大家耳熟能详的券商已经不再接受中国人开户,比如富途证券、老虎证券、长桥证券等。目前,接受中国身份开户,且还提供开户优惠的券商,美股之家已经为您整理完成,具体请参考下文。

日本投资总结

尽管全球经济低迷,外部需求仍弱于预期,可能会对仰赖出口贸易的日本增加经济复苏的不确定性,但作为全球第三大经济体,我们认为日本的复苏之路已经开始,由于更好的治理和更具竞争力的货币,许多日本公司的获利能力正在提高,投资者不能忽视相关的机遇与风险。 随着更多日本公司经营改善带来更好的盈利能力,以及与其他股票市场和相比,目前提供具有吸引力的估值,而投资日本最主要还是为了分散风险,不把鸡蛋全都放在篮子里,并随时关注日本的经济与货币政策变化,为投资组合做出适当调整。

特别感谢FinGuider

本文不作为投资依据及任何邀约!

2F

DXJ适合看涨美元看跌日元,并对传统股息股更感兴趣的投资者。

EWJ适合看涨日元看跌美元,并对科技和房地产板块更感兴趣的投资者。

其中汇率影响为主,资产配置的影响则为辅。

1F

2024 年 1 月 18 日 / 智慧城市软件和物联网 (IoT) 技术的领导者 Affluence Corporation(OTC PINK:AFFU)今天宣布已达成协议,收购全球下一代连接提供商 Contrivian Inc. 。 Contrivian 利用其先进的 North Star™ 客户体验应用程序和创新的 Lighthouse™ 技术,为全球企业客户提供智能、高性能的互联网解决方案。 两家公司已签署意向书,让 Contrivian 成为 Affluence 的全资子公司,将其产品组合扩展到 500 亿美元的全球连接市场。